Бинокль А-Клуба

Структура материала

– Макро РФ

– Глобальный макро

– Сырьевые рынки

– Акции РФ

– Облигации РФ

– Мировые фондовые рынки

– Пища для размышлений

Макро РФ

Укрепление валюты в феврале – в том числе результат повышенных продаж экспортерами. Однако главный фактор – снижение геополитической напряженности.

Источник: ЦБ РФ “Обзор рисков финансовых рынков”

ЦБ РФ пишет: “В целом достигнутая жесткость ДКУ уже, вероятно, формирует предпосылки для замедления спроса и развертывания дезинфляционных процессов, необходимых для возвращения инфляции к 4%”. Первичным индикатором служит снижение ожидаемого роста заработных плат в 2025 году.

Источник: ЦБ РФ “О чем говорят тренды”

Кредитный импульс в феврале продолжил снижение, оказывая сдерживающее влияние на спрос в экономике.

Источник: ЦБ РФ “О чем говорят тренды”

При этом индикаторы жесткости денежно-кредитных условий в январе – феврале менялись разнонаправленно. Денежная масса продолжила рост из-за бюджетного импульса.

Источник: ЦБ РФ

Дефицит бюджета в начале года расширяется. Нефтегазовые доходы меньше прошлого года на 4% г/г, а расходы возросли на 31% г/г.

Источник: Минфин России

Рост расходов на национальную оборону – важнейший катализатор российской экономики последних лет.

Источник: Alpine Macro; World Bank

Глобальный макро

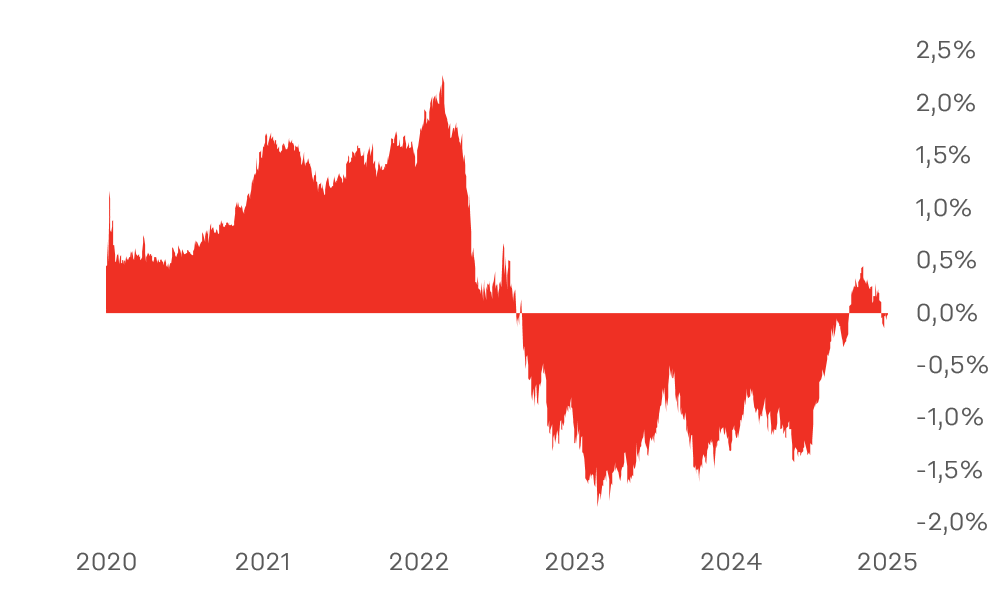

Доходности US Treasuries снижаются седьмую неделю подряд, а кривая вновь инвертировалась (доходность краткосрочных облигаций превысила доходность долгосрочных – спред вновь отрицательный). Исторически это предвестник рецессии в ближайшие 12 месяцев.

Спред между 10-летними и 3-месячными казначейскими облигациями США

Источник: Bloomberg

Вероятность рецессии в ближайший год – 20-25%.

Источник: Goldman Sachs

Коррекция на фондовом рынке США связана с опасениями стагфляции. С точки зрения ФРС, главная проблема заключается в том, что тарифы повышают цены и, соответственно, инфляцию. Именно поэтому торговая война по определению является шоком стагфляции: одновременно более высокие цены и снижение продаж. Если тарифы на Канаду и Мексику продолжатся в течение нескольких месяцев, то ФРС вскоре начнет снижать ставки на фоне роста безработицы.

Источник: Bloomberg

Экономика остается устойчивой, но мягкие данные (soft data) указывают на некое замедление. ИПЦ в феврале оказался ниже ожиданий – 2,8%. Как результат ФРС может снизить учетную ставку уже летом.

Источник: Bloomberg

Влияние торговых пошлин на рынки и экономику полностью зависит от того, как долго они продлятся. Если их отменят завтра или в течение недели, влияние будет небольшим. Если же тарифы сохранятся в течение нескольких месяцев, негативное воздействие станет более чувствительным, особенно для автомобильного сектора. Наибольший риск возникает, если неопределённость с пошлинами приведёт к тому, что потребители перестанут покупать автомобили или ходить в рестораны, а компании — нанимать сотрудников или инвестировать в капитальные затраты.

Источник: Bloomberg

Инфляция в Китае свалилась в отрицательную зону. Основную роль сыграли новогодние праздники, однако динамика экономики вызывает опасения.

Источник: Bloomberg

В экономике Германии ожидается крупнейший дефицит бюджета в ближайшие годы на фоне отмены “долгового тормоза”. Потенциальное влияние – “эффект домино” и рост стоимости кредитования для всего ЕС.

Источник: Deutsche Bank

На фоне тектонических сдвигов в Германии снижается спред между доходностью облигаций Италии и Германии. Промышленное производство Германии продолжает замедляться, что тормозит экономику.

Источник: Bloomberg

Одновременно в Японии продолжается рост доходностей суверенных облигаций. Это обусловлено отказом ЦБ Японии от удержания ставок на ультра-низких уровнях и постепенным ужесточением монетарной политики на фоне роста цен и зарплат в стране.

Динамика доходности 40-летних гособлигаций Японии

Источник: Bloomberg

Сырьевые рынки

Цены на нефть корректируются в результате нескольких факторов: рост добычи со стороны ОПЕК+, опасения по поводу глобальной экономики на фоне тарифов Трампа, замедление экономики Китая.

Источник: Bloomberg

С начала года растёт спрос на золотые ETF – потенциальный драйвер инвестиционного спроса на золото наравне с закупками мировых ЦБ.

Источник: Bloomberg

Цены на природный газ в Европе и США существенно разъехались. Это связано с опасениями относительно поставок газа из Канады в США в связи с пошлинами.

Источник: Cbonds

Акции РФ

Основные нетто-покупки на российском рынке акций в феврале совершили СЗКО (на 18,4 млрд руб.) и НФО в рамках доверительного управления (на 13,4 млрд руб.).

Источник: ЦБ РФ “Обзор рисков финансовых рынков”

Чистый приток в фонды акций прервался. Рынок замер в ожидании дальнейшего хода переговоров по геополитике.

Источник: Cbonds

Сбербанк представил хорошие финансовые результаты за февраль. Отдельно отметим снижение корпоративного кредитного портфеля на 1,6% м/м. Однако без учета валютной переоценки изменение лишь на 0,1%.

Источник: данные Компании

Облигации РФ

Объемы привлечения на долговом рынке, начиная с декабря, находятся на рекордных уровнях за последние годы. Компании предпочитают кредитоваться на рынке, нежели у банков. Это ещё раз подтверждает наличие существенной свободной ликвидности у инвесторов.

Источник: Коммерсантъ

Вмененные инфляционные ожидания вернулись к уровням лета прошлого года.

Источник: ЦБ РФ “О чем говорят тренды”

Крупные банки стали нетто-покупателями на рынке ОФЗ, вероятно, приобретая длинные бумаги в ожидании снижения ставки и возврата нерезидентов. Физические лица также проявляют интерес к ОФЗ: объем их нетто-покупок составил 46,9 млрд руб., что стало максимальным значением для этой категории участников. Активно обсуждается важная роль нерезидентов в покупках февраля, но в статистике ЦБ они стали нетто-продавцами. На данный момент иностранные инвесторы в суверенных облигациях – лишь спекуляции.

Источник: ЦБ РФ “Обзор рисков финансовых рынков”

Мировые фондовые рынки

Акции США оказались под сильным давлением в понедельник: индекс S&P 500 закрылся с падением на 2,7%, а технологический NASDAQ снизился на 4% – самое большое падение с 13 сентября 2022 года. Это связано с тарифными пошлинами и опасениями рецессии в США. MAG-7 потерял $700 млрд капитализации за один день.

Источник: Bloomberg

Динамика индекса S&P 500 в течение прошлых торговых войн.

Источник: Bloomberg

Недавняя распродажа акций производителей полупроводников была частично вызвана объявлением Alibaba о выпуске модели QwQ-32B Al, которая, как сообщается, превосходит R1 от DeepSeek в программировании и решении задач, расходуя при этом меньше ресурсов. Это поднимает вероятность того, что спрос на вычислительные мощности для обучения и работы передовых моделей AI может оказаться не таким высоким, как ожидалось. Потенциально это приведёт к снижению потребности в передовых чипах. Тем не менее пик инвестиций в инфраструктуру для AI ожидается в 2026 году.

Источник: Goldman Sachs

При этом спрос на хранилища данных будет кратно расти еще 5 лет.

Источник: BofA Global Research

Крупнейшая страна-держатель Биткоина – это Китай. США пока лишь только на втором месте.

Источник: JAN3

Пища для размышлений

Индустрия здоровья (wellness economy) – перспективное направление инвестиций. Размер данного рынка уже больше, чем спорт, фармацевтика и даже IT.

Источник: BofA Global Research; Global Wellness Institute

Население Земли по поколениям к 2035 году.

Источник: Visual Capitalist

Исследование о влиянии различных факторов на продолжительность жизни.

Источник: The Economist

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.