Антикризисный портфель и правило 60/40

Ключевая информация

Правило 60/40

Одной из самых популярных стратегий на фондовом рынке для обеспечения сбалансированных рисков является инвестиционный портфель 60/40. Это стратегия распределения активов, при которой 60% средств инвестируется в акции (высокий потенциал роста и высокий риск), а 40% — в облигации (более стабильные и менее рискованные активы).

Мы сравнили доходность портфелей, составленных по принципу 60/40, в которых 40% активов приходится на облигации или золото (в рублевом эквиваленте). За последние 10 лет наблюдений портфель с золотом показал более высокую среднегодовую доходность на 2,1 п.п, а на горизонте 5 лет – на 5,9 п.п. При этом портфель с облигациями оказался менее волатильным, но разница оказалась в диапазоне 4-6 п.п. Отметим, что волатильность золота во многом определяется валютным курсом, так как цена металла выражена в рублевом эквиваленте.

Сравнение портфелей 60/40

Источник: А-Клуб, Cbonds

Золото традиционно рассматривается инвесторами как защитный инструмент, обеспечивающий хеджирование портфеля инвестора в нестабильные времена. Стоит отметить, что для российского инвестора золото обладает еще одним важным свойством – это валютная составляющая актива, так как цена золота де-факто определяется на мировом рынке в долларовом эквиваленте. Следовательно, золото обеспечивает контрциклическую защиту и ликвидность портфеля даже в самые нестандартные времена. Несмотря на низкую рискованность актива как инструмента на черный день, его доходность за последние 5 и 10 лет опередила облигации.

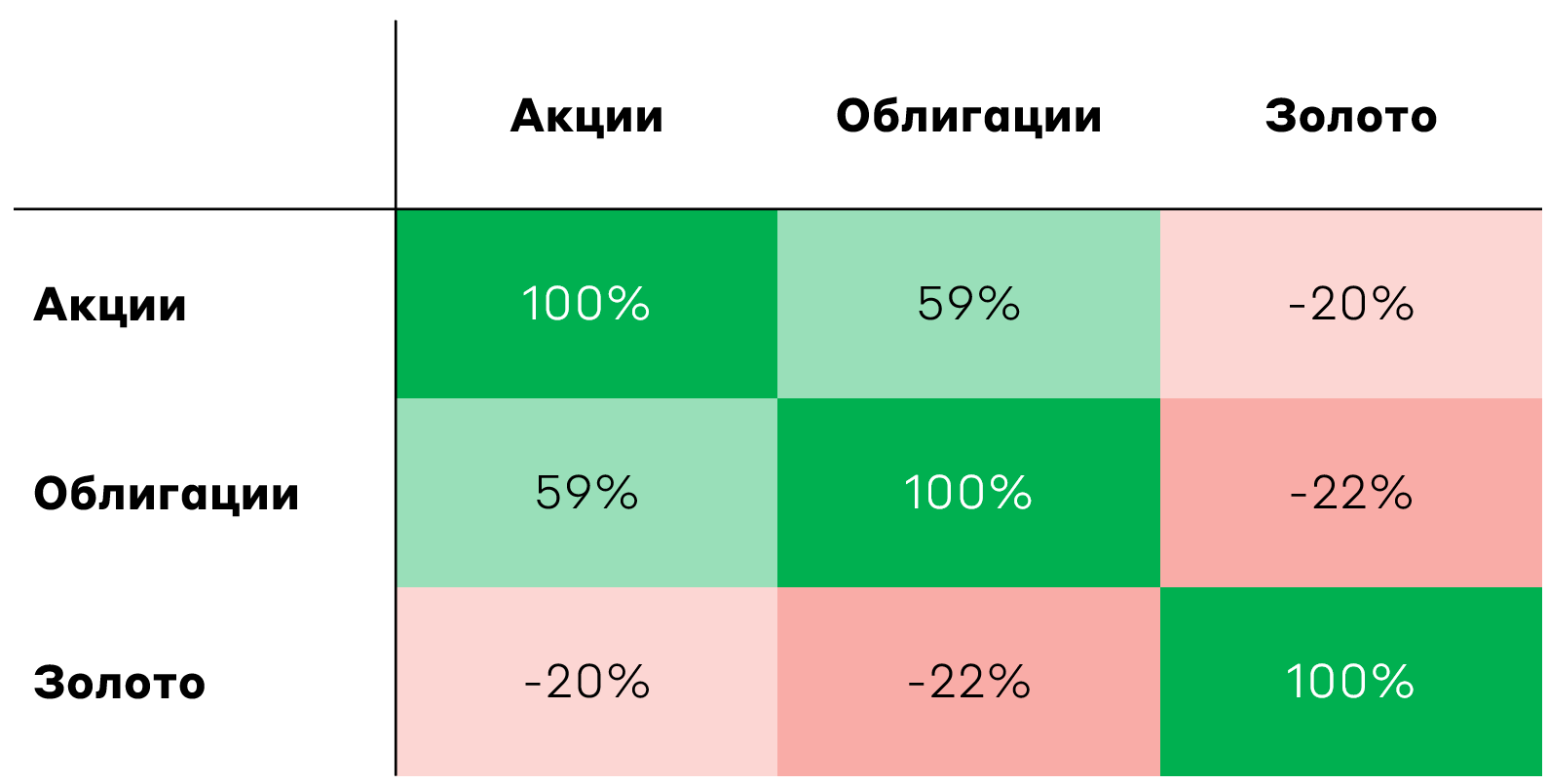

Преимущество портфеля 60/40 исторически заключается в отрицательной корреляции между акциями и облигациями. Однако как на российском, так и международном рынке это не так. На горизонте 10 лет корреляция между акциями и облигациями составила 59%, в то время как между акциями и золотом – минус 20%.

Корреляция между акциями, облигациями и золотом за 10 лет

Источник: А-Клуб, Cbonds

Отрицательная корреляция между золотом и акциями означает, что, когда цены на акции растут, стоимость золота имеет тенденцию к снижению, и наоборот. Это явление связано с тем, что инвесторы рассматривают золото как защитный актив, который они покупают во время экономических спадов или неопределённости на рынке. Отрицательная корреляция обеспечивает стабильность портфеля инвестора.

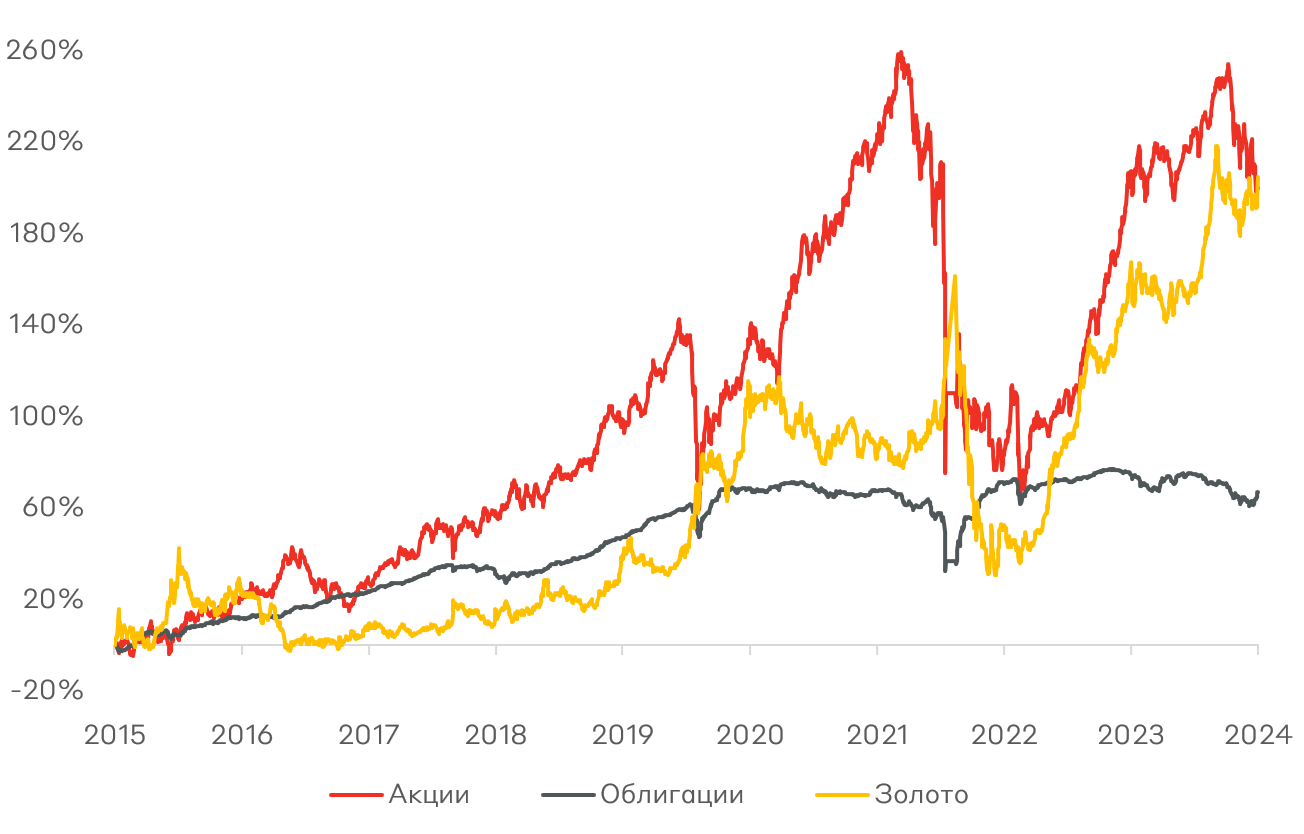

На десятилетнем горизонте заметна в основном разнонаправленная динамика золота и акций, с большей волатильностью у последнего класса активов. Одновременно облигации существенно отстают в разрезе доходности.

Сравнение доходности акций, облигаций и золота

Источник: Cbonds

Таким образом, золото играет важную роль защиты портфеля инвестора в периоды неопределённости, и его доля может составлять порядка 10% для обеспечения стабильности.

Антикризисный портфель

С начала года индекс Мосбиржи снизился на 7%, что стало следствием увеличения ключевой ставки и ужесточения среднесрочного прогноза Банка России. Напомним, что в обновленном прогнозе ожидается диапазон ставки 18-20% во втором полугодии и 14-16% в 2025 году. В докладе ЦБ о динамике потребительских цен от 14 августа регулятор указывает, что "для того чтобы инфляция вновь начала снижаться, требуется дополнительное ужесточение денежно-кредитных условий." Следовательно, жесткая монетарная политика останется с нами более продолжительное время.

Прогноз ключевой ставки Банка России

Источник: среднесрочный прогноз Банка России

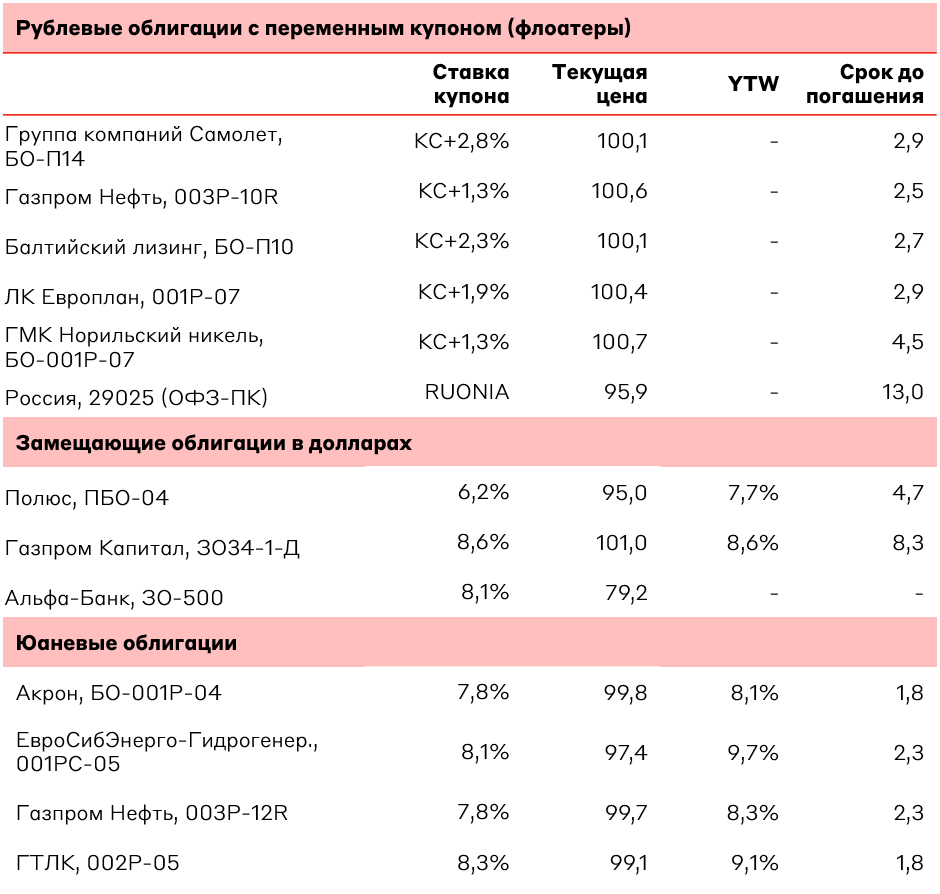

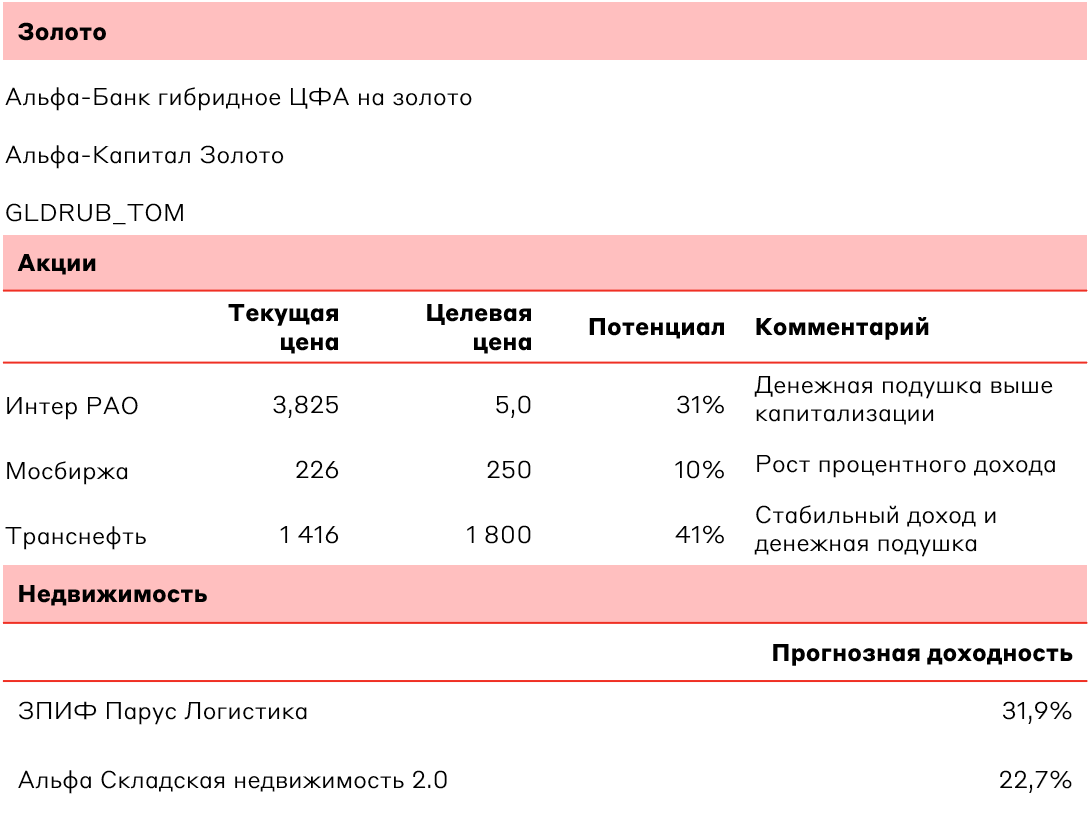

В разрезе активов мы подготовили подборку инструментов, которые обеспечат устойчивость портфеля в турбулентной среде. Приоритет в консервативном портфеле имеет золото, фонды денежного рынка и флоатеры. При этом стоит понимать, что данные активы, вероятно, будут отставать в случае разворота политики Банка России и улучшения внешней конъюнктуры.

Выбор А-Клуба в разрезе активов

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.