IPO АПРИ: девелопер из Челябинска

Ключевая информация

Обзор бизнеса

АПРИ – крупный региональный девелопер жилой недвижимости. АПРИ является лидирующим застройщиком в Челябинской области. Также портфель компании включает проекты в Свердловской области, Краснодарском и Приморском крае.

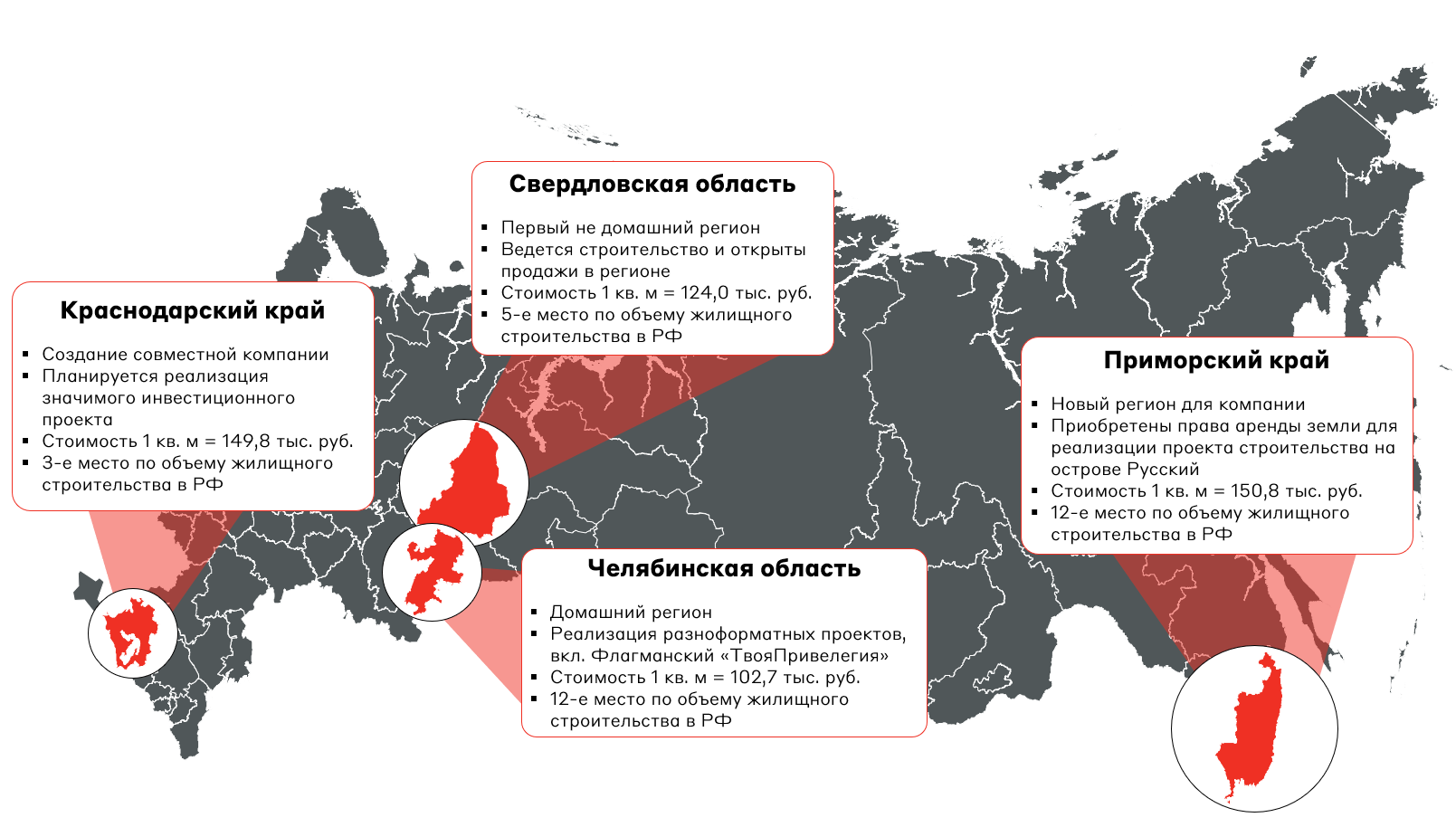

АПРИ фокусируется на регионах с высокими темпами строительства. В домашней Челябинской области компания занимает 1-е место по объему строящегося жилья (доля 16,6%), а в Свердловской области – 12-е место. Стратегия группы заключается в реализации уже успешных проектов разного формата из Челябинской области в новых регионах.

География деятельности АПРИ

Источник: данные Компании

На данный момент АПРИ реализует 11 проектов, среди которых жилые комплексы и объекты инфраструктуры (спортивно-развлекательный комплекс, школы, ТЦ, медицинские центры и др.). Сейчас у АПРИ в строительстве 378 тыс. кв. м с планами введения 901 тыс. кв. м. По данным Единого ресурса застройщиков, АПРИ занимает 53-е место в РФ по текущим объемам строительства. По данным сервиса Домклик, АПРИ находится на 27-м месте по количеству сделок с ипотекой от Сбербанка с начала 2024 года.

Компания планирует существенно нарастить темпы ввода нового жилья в ближайшие годы за счет реализации проектов строительства жилья в рамках комплексного освоения территории. Планы компании предполагают кратный рост операционных показателей, отражая амбициозную цель с учетом текущей конъюнктуры.

Объем ввода нового жилья АПРИ и средняя стоимость 1 кв. м

Источник: данные Компании

Тем не менее ключевым драйвером роста продаж АПРИ является именно объем ввода нового жилья, а не рост стоимости квадратного метра. Это характеризует АПРИ как девелопера с растущим бизнесом.

Сворачивание льготных ипотек является ключевым риском в реализации бизнес-планов АПРИ, негативно влияя на операционные показатели с точки зрения объема продаж. Мы полагаем, что застройщик может быть вынужден увеличивать срок ввода нового жилья для реализации объектов без дисконта в цене.

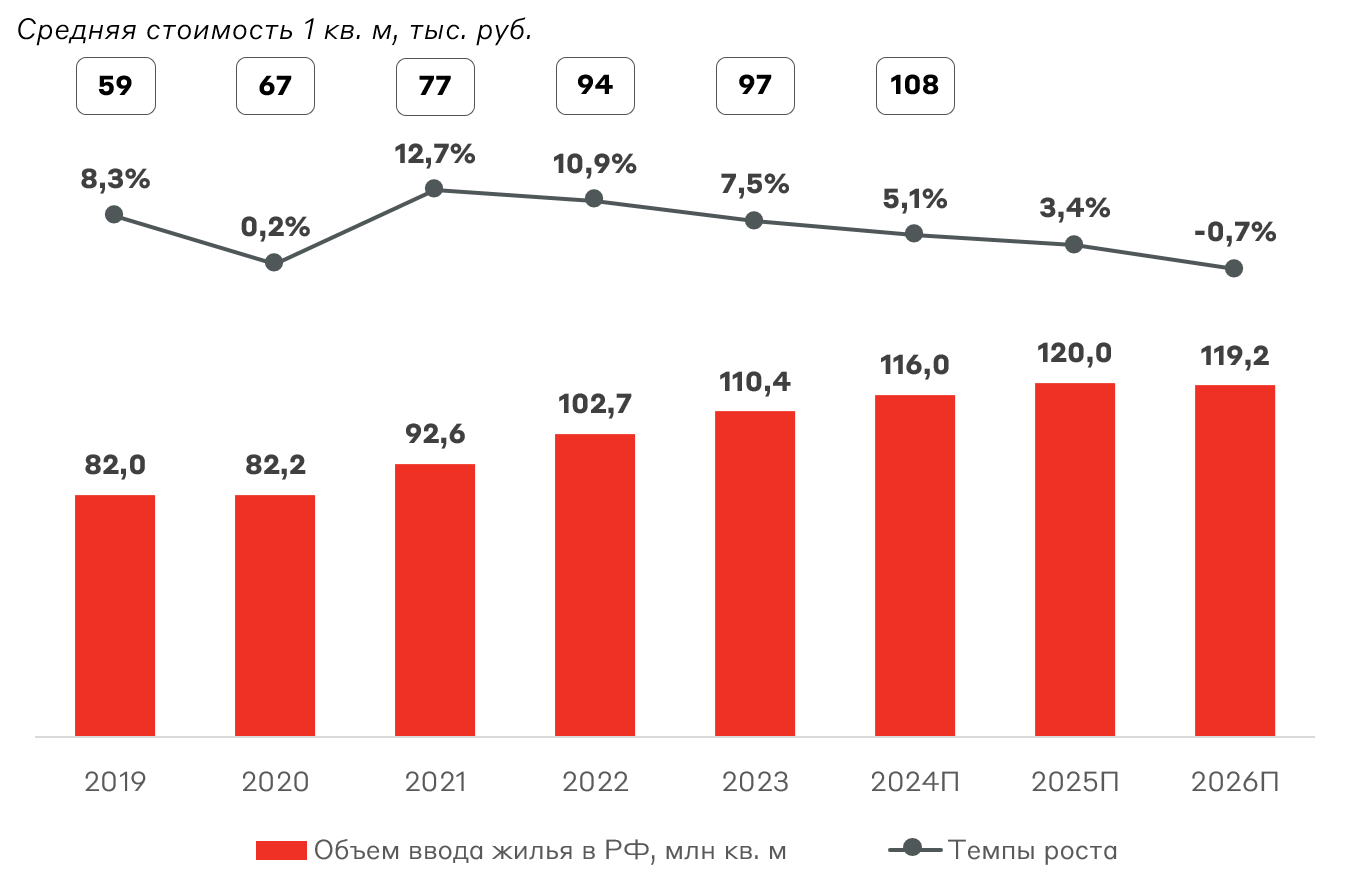

Обзор рынка

В последние годы главным катализатором строительной отрасли в России являлась программа льготных ипотек с государственной поддержкой. Благодаря этому продажи на первичном рынке жилья в 2023 году стали рекордными. Повышенный спрос на новое жилье стимулировал рост стоимости квадратного метра. В первой половине 2024 года продажи сохранились на прошлогоднем уровне: население предъявляло ажиотажный спрос на жилье, стремясь успеть приобрести квартиру на льготных условиях. Данный процесс безусловно сопровождался ростом цен.

Объем ввода нового жилья в РФ и средняя стоимость 1 кв. м

Источник: Росстат

Девелоперы адаптируются к новой реальности с меньшим количеством ипотечных сделок с господдержкой. Для поддержания продаж застройщики предлагают альтернативные схемы, такие как собственная платная рассрочка до ввода объектов в эксплуатацию.

По данным Дом.рф, “жилье в проектах крупнейших застройщиков по-прежнему продается быстрее, чем строится – новостройки лидирующих компаний продолжают пользоваться повышенным спросом среди граждан.” АПРИ удачно позиционирована в регионах присутствия и тоже не должна испытывать существенные проблемы с реализацией объектов.

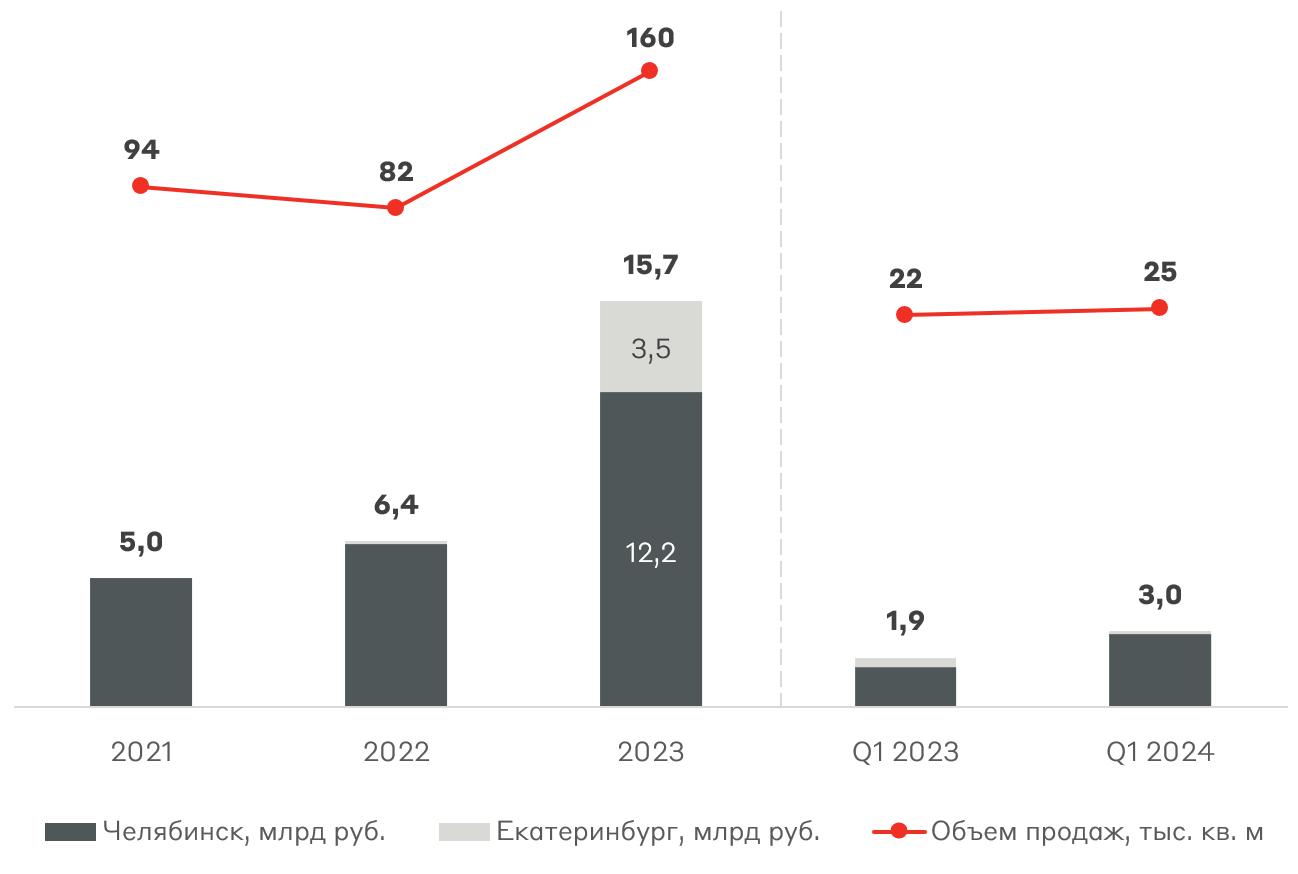

Финансовые результаты

АПРИ демонстрирует сильную динамику операционных показателей, что транслируется в существенный рост объемов продаж в денежном выражении. За счет реализации проектов в новых регионах ожидается двузначный рост в 2024 г. и 2026 г., а также кратный рост в 2025 г. Точками развития станет Челябинск, Екатеринбург и Приморский край. За первое полугодие 2024 г. продажи АПРИ составили порядка 11 млрд руб., по предварительным данным. При этом у АПРИ относительно низкая доля ипотек с господдержкой – около 30%.

Объем продаж АПРИ

Источник: данные Компании

Денежный объем продаж превышает выручку, так как последняя признается по мере строительства объектов и пропорционально их готовности. Следовательно, существенный рост продаж в 2023 году и первой половине 2024 года будет транслирован в рост выручки и EBITDA.

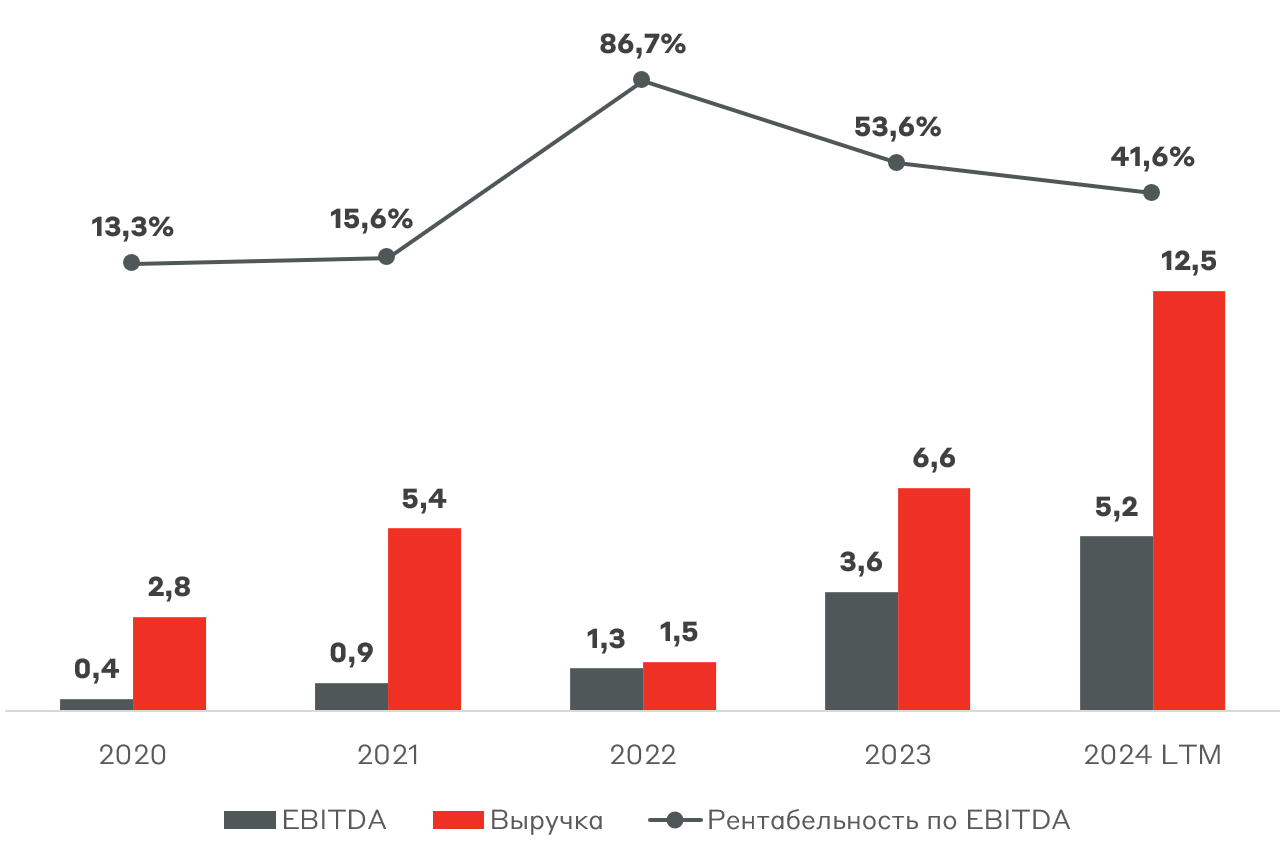

Выручка и EBITDA АПРИ, млрд руб.

Источник: данные Компании

Нестабильность показателей компании не позволяет сделать выводы о долгосрочном финансовом положении. АПРИ превосходит публичные компании-аналоги по операционной рентабельности, однако это во многом связано с использованием долга для финансирования инвестиционной фазы строительства опережающими конкурентов темпами.

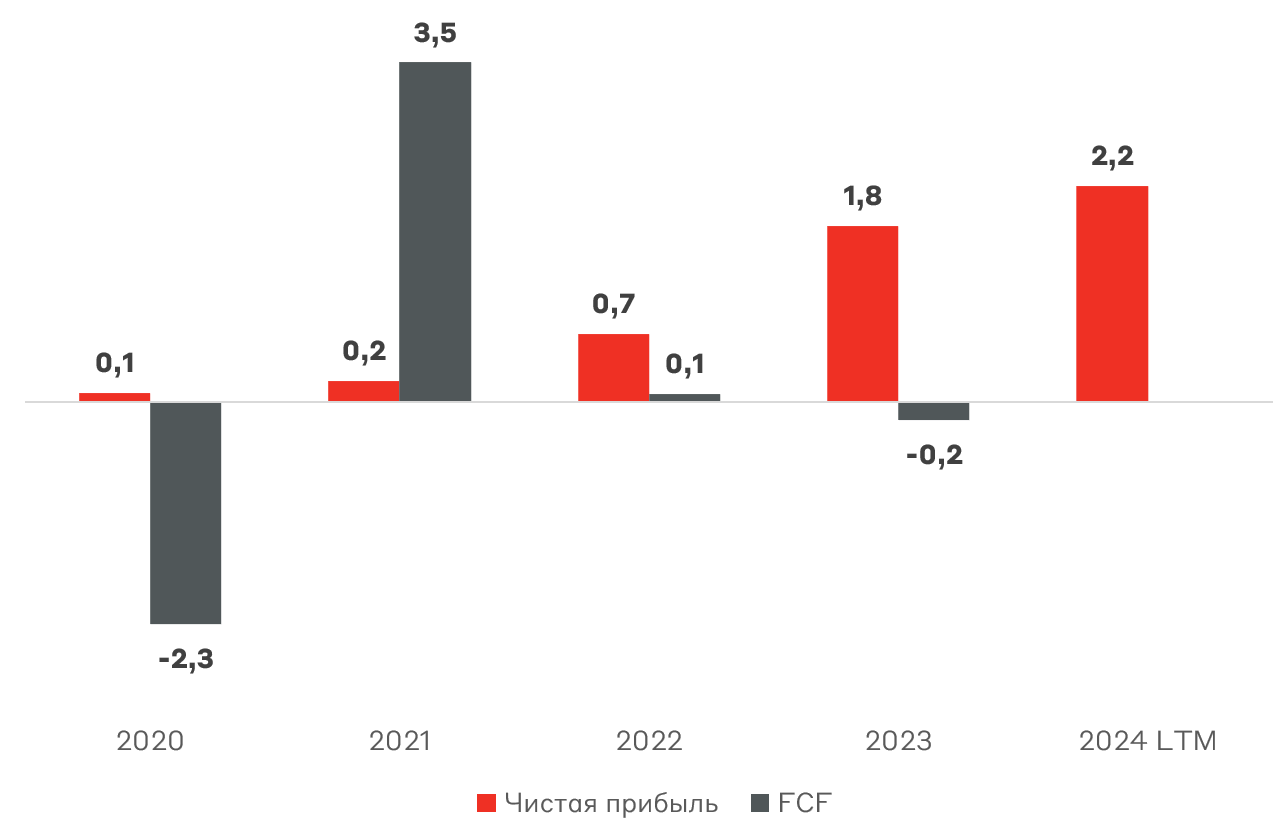

Чистая прибыль и свободный денежный поток (FCF) АПРИ, млрд руб.

Источник: данные Компании

В рамках дивидендной политики АПРИ планирует направлять на дивиденды от 25% до 50% от чистой прибыли по МСФО. Начало выплат и их периодичность не уточняется, но доходность будет находиться на низком уровне из-за растущего характера бизнеса.

У АПРИ существенная долговая нагрузка: 13,9 млрд руб. или 2,7x по показателю чистый долг/EBITDA. Кредитный рейтинг АПРИ по методологии НКР и НРА – BB. Отмечается существенная долговая нагрузка эмитента и географическая концентрация выручки. В будущем менеджмент рассчитывает снизить уровень долговой нагрузки за счет роста финансовых показателей.

Стратегия развития

Стратегия развития направлена на реализацию цели вхождения в топ-5 девелоперов России с портфелем проектов за пределами столиц. Для этого закладывается развитие ключевых инициатив в нескольких направлениях:

- Партнерства: коллаборация с местными компаниями и добавление новых финансовых партнеров

- Продукт: повышение качества, развитие комьюнити-девелопмента, запуск направления арендного жилья

- Маркетинг и продажи: стимулирование продаж и широкий маркетинг

- Кадры: улучшение кадрового потенциала и развитие HR-бренда

- Система качества: общее улучшение работы

- Новые технологии и цифровизация: 3D-печать, рост онлайн-продаж, цифровой дворецкий

Ключевые риски

- Снижение цен на жилую и коммерческую недвижимость приведет к снижению финансовых показателей компании

- Сворачивание льготной программы ипотек с господдержкой может привести к снижению спроса на объекты компании, что вынудит ее осуществлять продажи с дисконтом

- Сдвиг сроков ввода новых объектов и невыполнение плана по объему продаж

- Умеренно-высокая долговая нагрузка компании может снизить возможность в полной мере реализовать инвестиционный план

Оценка бизнеса

АПРИ планирует привлечь от 0,5 до 1 млрд руб. (5-10% free-float), которые будут направлены в капитал компании (сделка cash-in). Данные средства будут направлены на реализацию стратегии развития, инвестиционной программы, расширение земельного банка и сокращение долговой нагрузки.

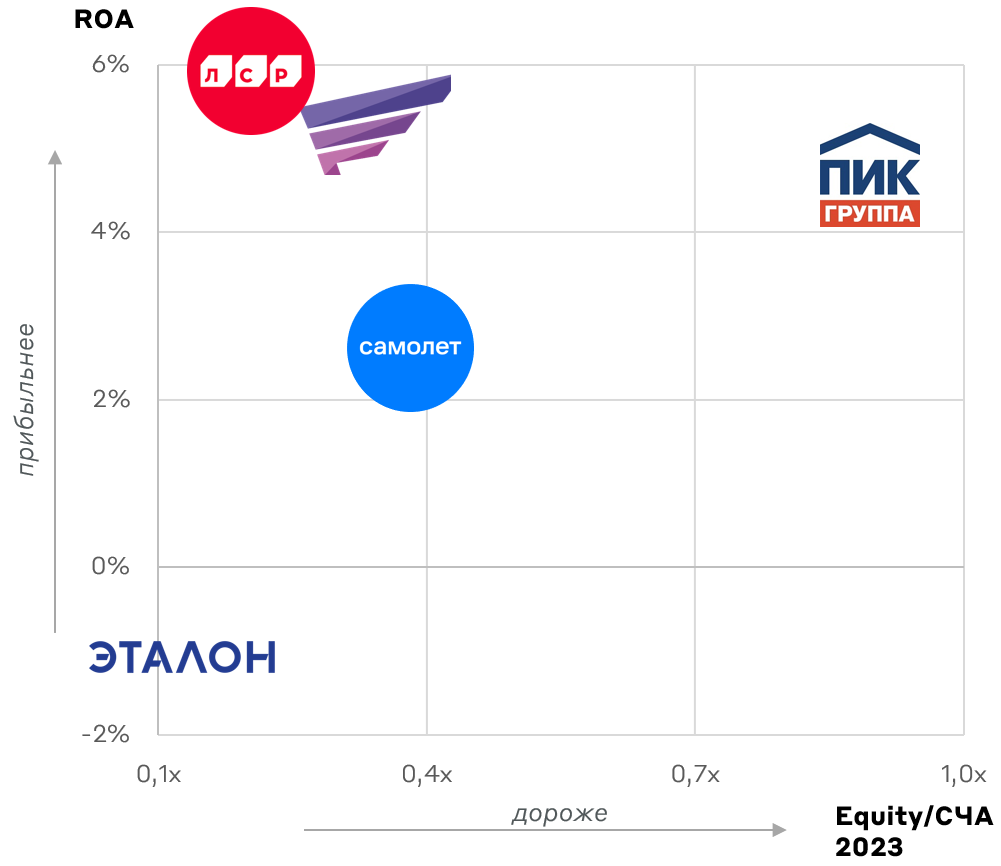

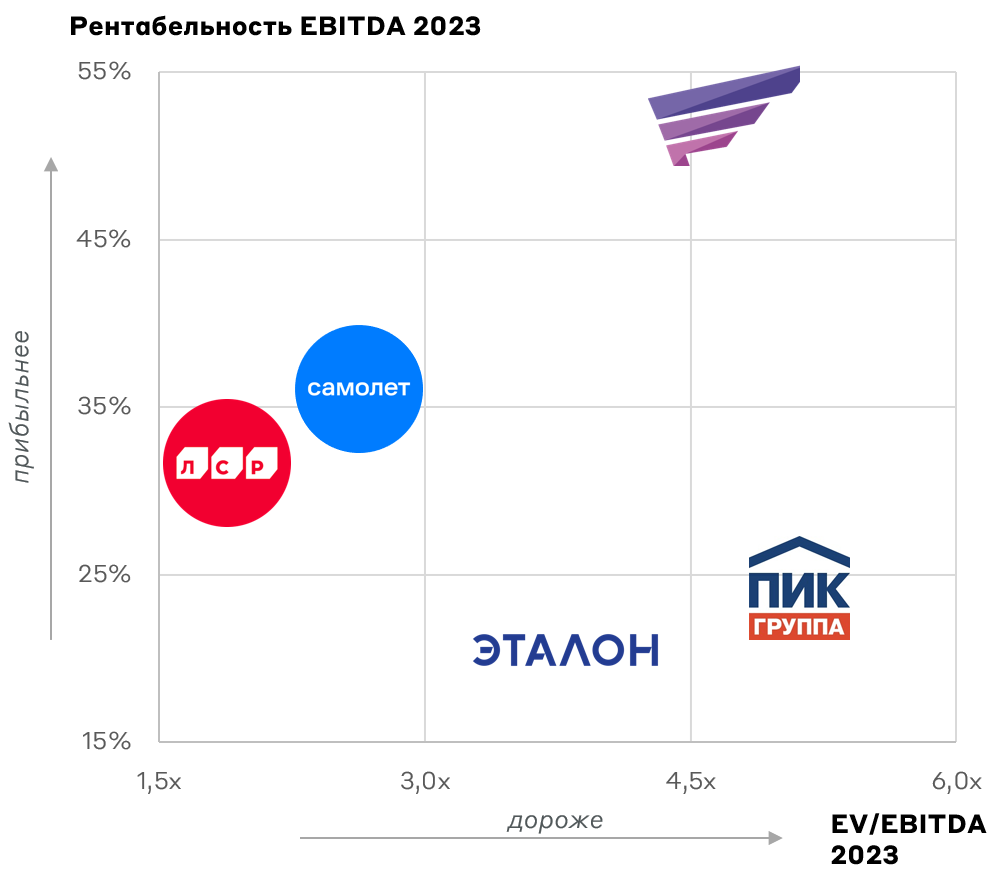

Индикативный ценовой диапазон IPO установлен на уровне от 8,8 до 9,7 руб. за одну акцию, что соответствует рыночной капитализации АПРИ от 10 до 11 млрд руб. Данный диапазон отражает оценку 4,6-4,8x EV/EBITDA 23 и 4,5-5,0 P/E 23. Для сравнения с публичными девелоперами мы используем показатель отношения рыночной стоимости капитала к стоимости чистых активов (СЧА). С учетом рентабельности активов (ROA) и меньшего размера мы не видим существенного дисконта в оценке АПРИ к конкурентам.

Сравнительная оценка

Источник: А-Клуб

Сбор заявок продлится до 29 июля. Ожидается, что старт торгов акциями состоится 30 июля под тикером APRI. Акции компании включены в третий уровень листинга Мосбиржи.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.