Летний сезон дивидендов

Поступление дивидендов исторически является мощным фактором поддержки рынка. Инвесторы обычно реинвестируют полученные средства в “голубые фишки”, что может способствовать росту акций Сбербанка, Лукойла, Роснефти, Газпрома и Яндекса.

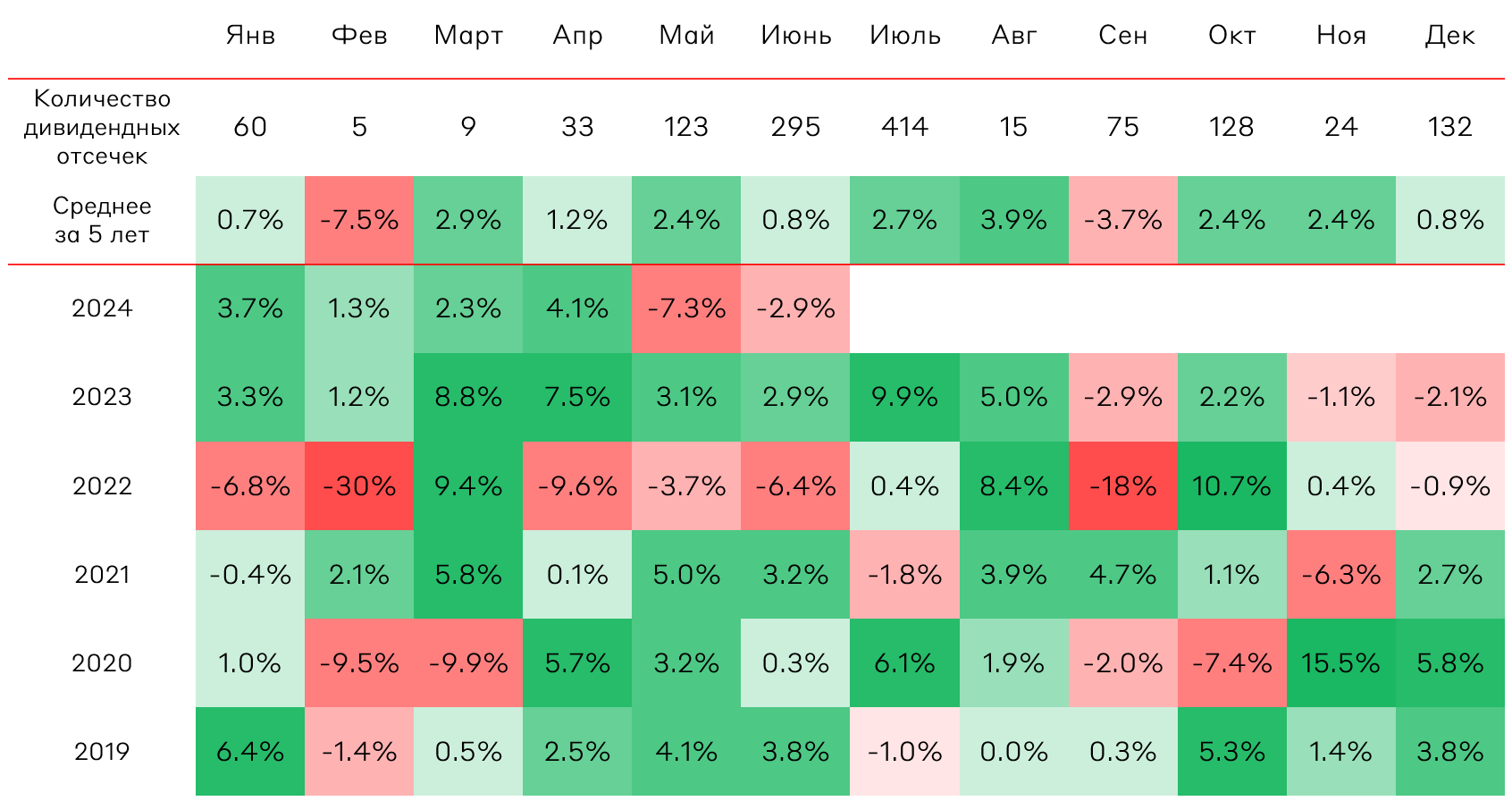

Стоит ожидать роста общего рынка после прихода средств. Напомним, что это происходит примерно через 2-4 недели после дивидендной отсечки. В последние годы наибольшая доходность индекса Мосбиржи пришлась на август, а также июль. Это совпадает с наибольшим количеством дивидендных выплат, отсечка по которым приходится на июнь-июль.

Карта дивидендных отсечек и доходности индекса Мосбиржи

Источник: Bloomberg, Альфа-Инвестиции

В этом году наибольший приток средств на брокерские счета также придется на конец июля и первую половину августа. Следовательно, мы можем ожидать положительную динамику рынка акций в данный период. По нашим расчетам, на рынок может вернуться до 482 млрд руб. в течение июля и августа. Исторически около 50% от этого объема реинвестируется, но в текущей конъюнктуре высокой ключевой ставки данная доля может снизиться до 15-25%. С учетом высокой доли частных инвесторов в объеме торгов акциями дивиденды могут стать основным фактором роста рынка в ближайшие месяцы.

В будущий период крупнейшими плательщиками в абсолютном объеме станут Сбербанк, Сургутнефтегаз и МТС. Дивидендная доходность данных эмитентов также превышает 10%.

Дивидендный рейтинг на июль

Источник: А-Клуб, Alfa CIB

Среди бумаг с наибольшей доходностью в июльском сезоне мы отдаем предпочтение акциям Сбербанка и Транснефти, способных обеспечить устойчивые высокие дивидендные выплаты в будущем.

В 1 полугодии Сбер получил 768,7 млрд руб. чистой прибыли по РСБУ, что на 5,6% выше показателя прошлого года. Банк отмечает сохраняющийся прирост кредитного портфеля: как в корпоративном (4,4% с начала года), так и розничном сегменте (8,1% с начала года). Кроме того, Сбер сумел привлечь фондирование в размере около 900 млрд руб. от физических лиц. При этом банк сохраняет высокую рентабельность капитала 22,9% (цель на 2024 год более 22%) и достаточность капитала Н1.0 13,4% (цель 13,3%). Помесячные данные также отражают уверенную динамику доходов Сбера.

Транснефть является естественной монополией, оказывающей услуги в области транспортировки нефти и нефтепродуктов. Это позволяет компании генерировать стабильные доходы, имея ограниченную зависимость от волатильности цен на нефть и курса доллара. Компания также является бенефициаром высокой ключевой ставки. На балансе у Транснефти более 500 млрд руб. денежных средств и депозитов, с которых компания получает повышенные процентные доходы. По итогам первого квартала Транснефть заработала порядка 63 руб. на одну акцию в дивидендную базу 2024 года. Возможным драйвером роста котировок может стать повышение коэффициента дивидендных выплат с 50% до 75% от чистой прибыли.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.