IPO Промомед: ключ в медицину будущего

Ключевая информация

Обзор бизнеса

Промомед – ведущая биофармацевтическая компания, фиксирующаяся на инновационных решениях в востребованных областях медицины. Компания предлагает широкий спектр препаратов для лечения тяжелых заболеваний. Текущий портфель диверсифицирован и в основном представлен в области эндокринологии и онкологии. Более половины портфеля приходится на жизненно необходимые и важнейшие лекарственные препараты.

Структура портфеля Промомеда

Источник: данные Компании

Сбалансированная структура выручки обеспечивает стабильный рост доходов Компании. В портфеле Промомеда более 330 препаратов и 150 находятся в процессе медицинских исследований и регистрации. Благодаря собственной производственной базе компания имеет возможность заполнить рынок широким спектром инновационных разработок на горизонте 2025-2028 гг.

Компания является лидером по количеству медицинских исследований на российском фармацевтическом рынке. В 2020 г. Промомед сумел оперативно разработать противовирусное лекарства для лечения COVID-19 («Арепливир», «Эсперавир», «Скайвира»), что принесло более 18,7 млрд руб. валовой выручки. Одновременное развитие основного портфеля позволило перекрыть уходяющие доходы от препаратов против COVID-19 новыми лекарствами.

Конкурентным преимуществом Промомеда является обеспеченность активными фармацевтическими субстанциями (АФС). Это обеспечивает независимость от иностранных поставщиков и гарантирует более высокую валовую рентабельность производства.

Промомед таргетирует запуск препаратов инновационной терапии для оперативного замещения уходящих иностранных аналогов, заменяя их в государственных закупках.

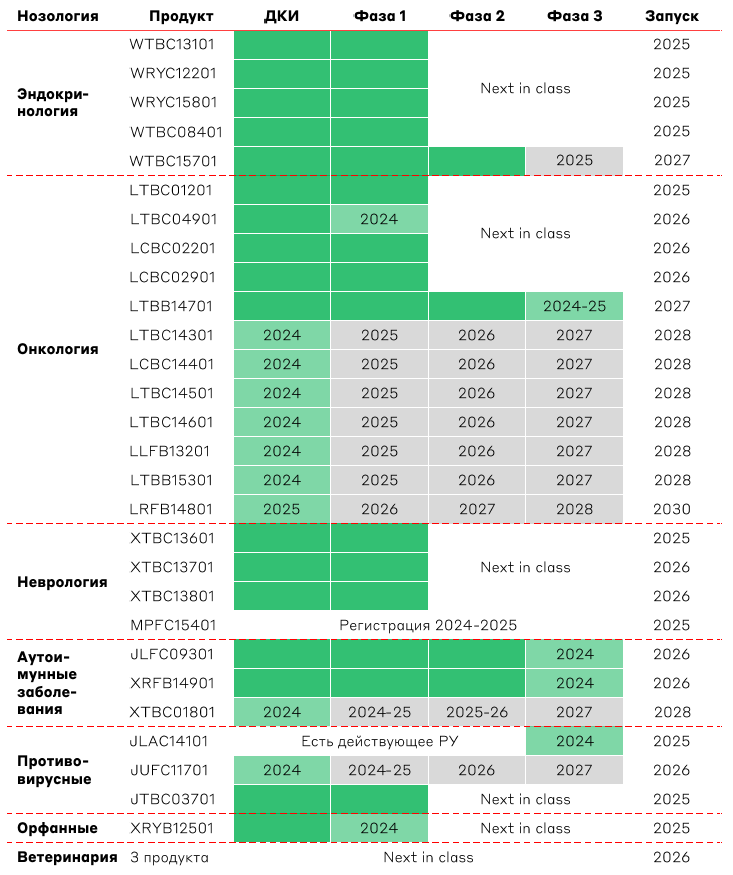

Пайплайн портфеля препаратов

Источник: данные Компании

Благодаря собственному научно-исследовательскому центру Промомед реализует полный цикл разработки in-house. Широкая база технологических платформ унифицирует и оптимизирует процесс разработки и вывода на рынок новых препаратов. Также компания является лидером на российском фармацевтическом рынке по количеству клинических исследований.

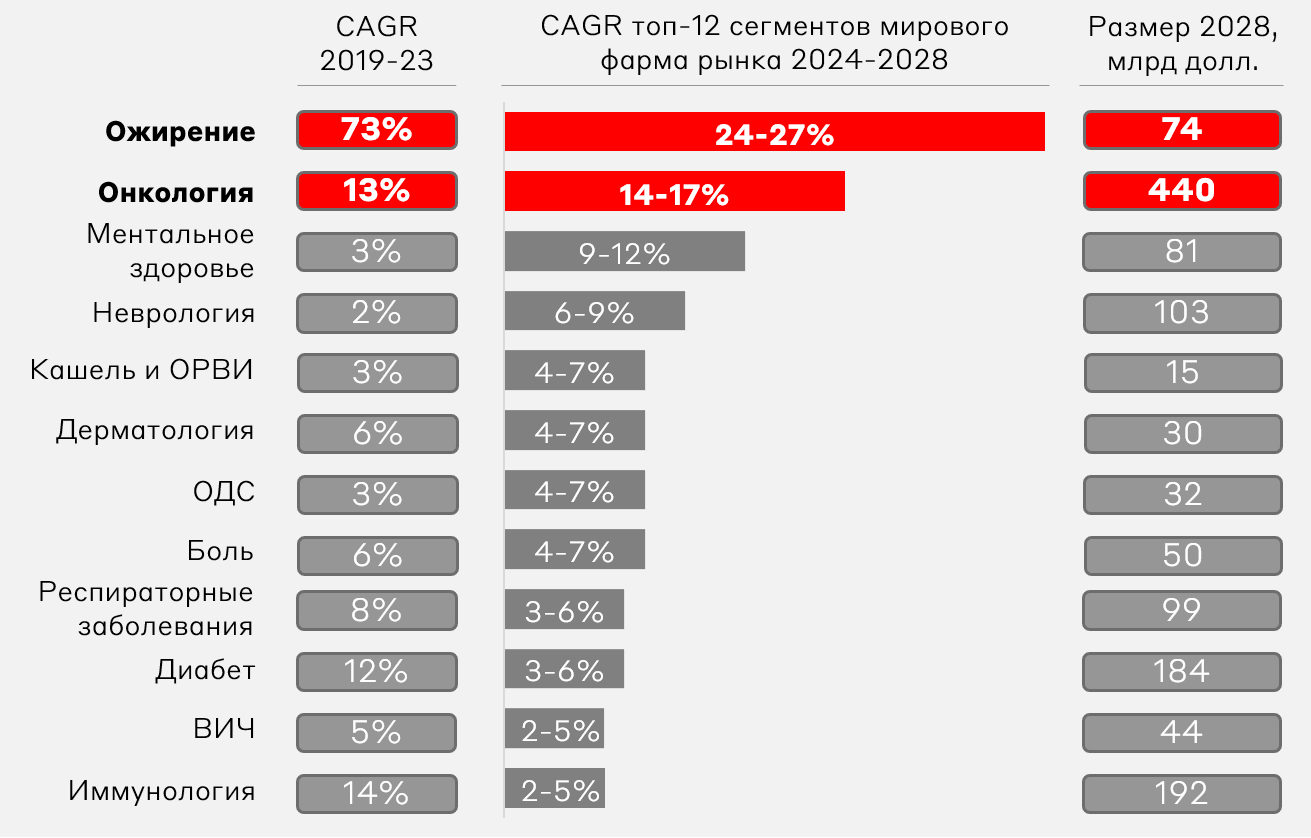

Обзоры целевого рынка

Промомед специализируется на наиболее перспективных и быстрорастущих сегментах рынка – Ожирение и Онкология. На мировом фармацевтическом рынке данные нозологии показали самые высокие темпы роста в последние 5 лет, обладая колоссальной прогнозной динамикой.

Динамика сегментов мирового фармацевтического рынка

Источник: данные Компании, IQVIA

Ожирение увеличивает риск развития диабета, приводя к различным проблемам со здоровьем, включая сердечно-сосудистые заболевания, бесплодие и онкологию. Прогнозируется, что к 2035 г. каждый второй житель Земли может страдать от ожирения. Пандемия ожирения обуславливает необходимость обеспечения населения терапией, направленной на эффективное снижение веса.

Онкологические заболевания также растут значительными темпами. Ежегодно фиксируется более 20 млн новых случаев онкологии. Она являются второй по распространенности причиной смерти в мире (ВОЗ). В последние годы происходит последовательный рост выживаемости онкобольных благодаря применению таргетной терапии и развитию лечения рака с помощью биотехнологий, а именно – моноклональных антител и ADC-терапии.

Промомед активно формирует портфель препаратов в востребованных нозологиях с применением инновационных биотехнологий.

Финансовые результаты

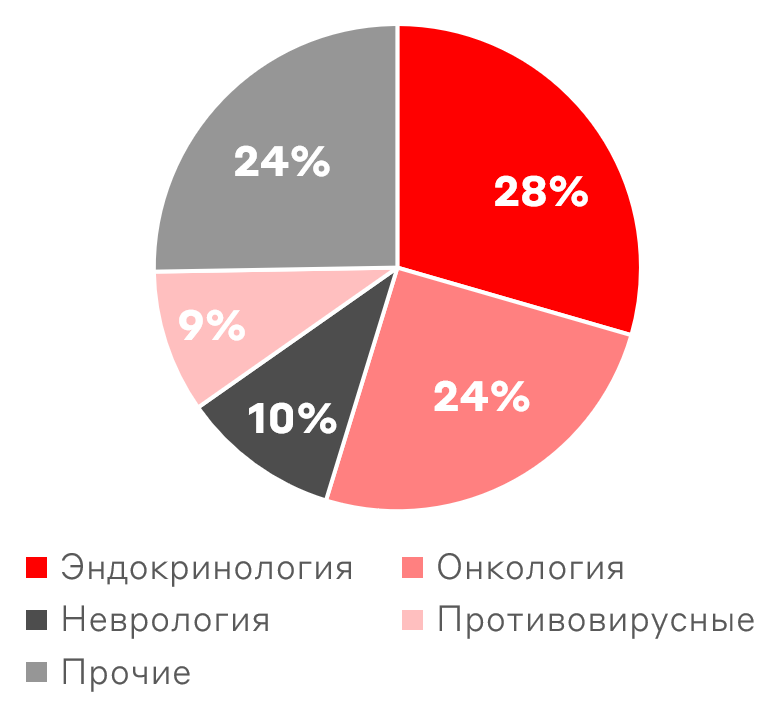

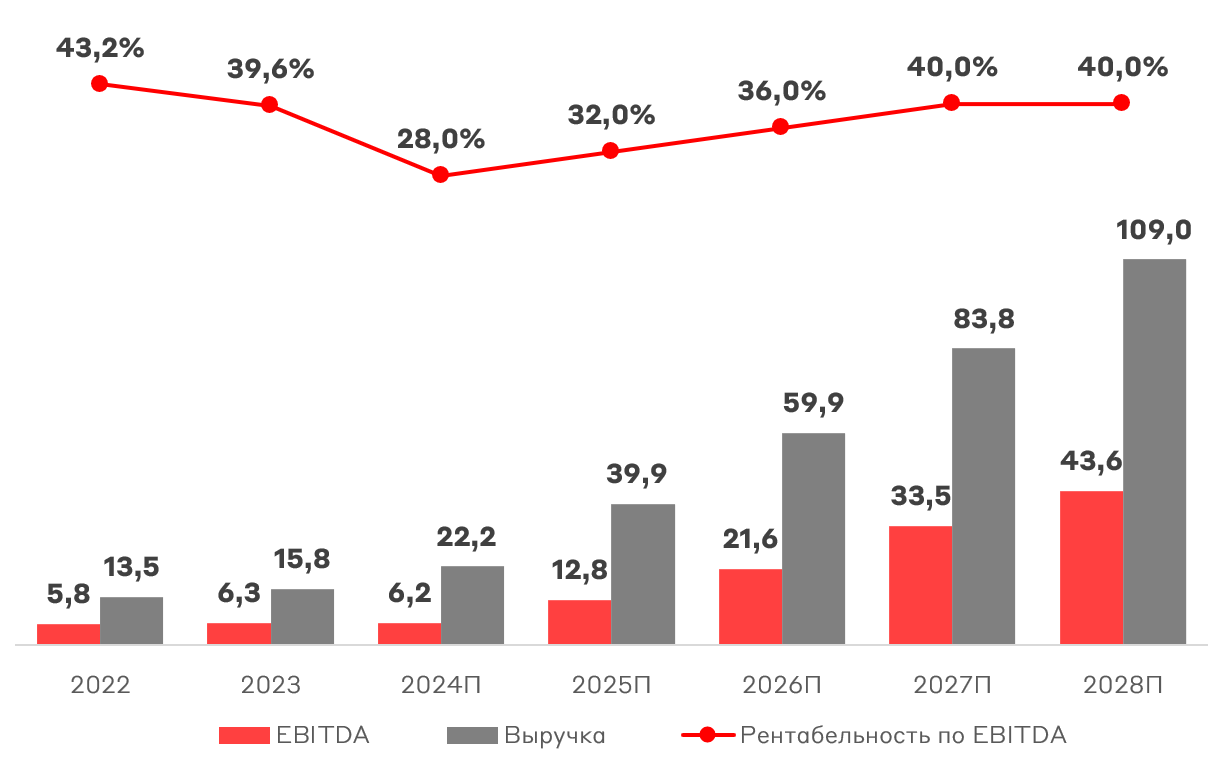

Структура выручки Промомеда отражает диверсифицированное распределение доходов по различным нозологиям. На протяжении последних лет компания демонстрировала высокие темпы роста выручки (CAGR 2019-23 = 32%) при средней операционной рентабельности около 40%.

Структура выручки в 2023 г.

Источник: данные Компании

Компания реализует продукцию как через коммерческий (аптеки), так и государственный канал. На российском фармацевтическом рынке последовательно реализуется сценарий импортозамещения иностранных производителей отечественными игроками. Государственная поддержка отрасли является дополнительным фактором развития российского рынка, раскрывая инвестиционный кейс Промомеда.

В прогнозном периоде ожидается средний рост выручки на 49% в год благодаря масштабному расширению продуктового портфеля. Выход в высокомаржинальные нозологии обеспечит постепенное улучшение рентабельности по EBITDA.

Выручка и EBITDA Промомеда, млрд руб.

Источник: А-Клуб

Основой стремительной динамики финансовых показателей Промомеда являются капитальные расходы и вложения в исследования и разработку (R&D). С 2019 по 2023 гг. Промомед проинвестировал более 11 млрд руб. в модернизацию и строительство новых мощностей. В R&D компания инвестирует более 10% чистой выручки с объемом вложений в последние 3 года около 4,5 млрд руб.

Промомед обладает умеренно высокой долговой нагрузкой показателем чистый долг/EBITDA 2,6x на конец 2023 г. В ближайшие годы компания рассчитывает постепенно снижать долг, что увеличит коэффициент выплаты дивидендов, в соответствии с дивидендной политикой.

Дивидендная политика Промомеда

При чистый долг/скорр. EBITDA LTM на конец периода:

- Ниже 1,0x: не менее 50% от скорр. чистой прибыли

- 1,0-2,0x: не менее 25% от скорр. чистой прибыли

- 2,0-2,5x: не менее 15% от скорр. чистой прибыли

- Выше 2,5x: решение Совета директоров

В течение 2024-2025 гг. ожидается снижение долговой нагрузки к 1,0x по показателю чистый долг/EBITDA.

Стратегия развития

Стратегия развития Промомеда предполагает реализацию трех целей на горизонте до 2032 г. Менеджмент компании стремится выйти на объем продаж более 240 млрд руб. и стать топ-3 инновационной фармацевтической компанией России.

1. Расширение горизонтов терапии за счет инновационных препаратов: рост доли Промомеда на рынке новых препаратов до 23% к 2028 г. и до 35% к 2032 г.

2. Опережающие рынок темпы роста базового портфеля: CAGR 2023-2032 продаж препаратов базового портфеля 16%

3. Поддержание высоких стандартов операционной эффективности: рост рентабельности по EBITDA с 40% в 2023 г. до 52% в 2028 г. и до 55% в 2032 г.

Ключевые риски

- Риски, связанные с разработкой новых препаратов. Разработка новых лекарственных средств — сложный и дорогостоящий процесс, который может занять много времени. Если препарат не пройдёт клинические испытания или не будет одобрен регулирующими органами, это может привести к значительным потерям для компании.

- Регуляторный риск: компания работает в сфере фармацевтики, которая строго регулируется государством. Любые изменения в законодательстве или регуляторной политике могут повлиять на бизнес-процессы компании

- Страновой риск: негативное изменение геополитической и макроэкономической ситуации может ухудшить условия ведения бизнеса в России по сравнению с текущими ожиданиями на среднесрочную перспектив

- Рыночный риск: рынок фармацевтической продукции подвержен колебаниям спроса и предложения, а также изменениям в предпочтениях потребителей

- Рост конкуренции: появление новых игроков или изменение стратегий существующих конкурентов может повлиять на долю рынка и прибыльность компании.

Оценка бизнеса

Промомед планирует привлечь около 6 млрд руб. (7,5-8% free-float), которые будут направлены в капитал компании (сделка cash-in). Промомед планирует направить привлеченные по итогам IPO средства на разработку, регистрацию и вывод на рынок новых инновационных препаратов, а также на снижение долговой нагрузки и оптимизацию структуры капитала.

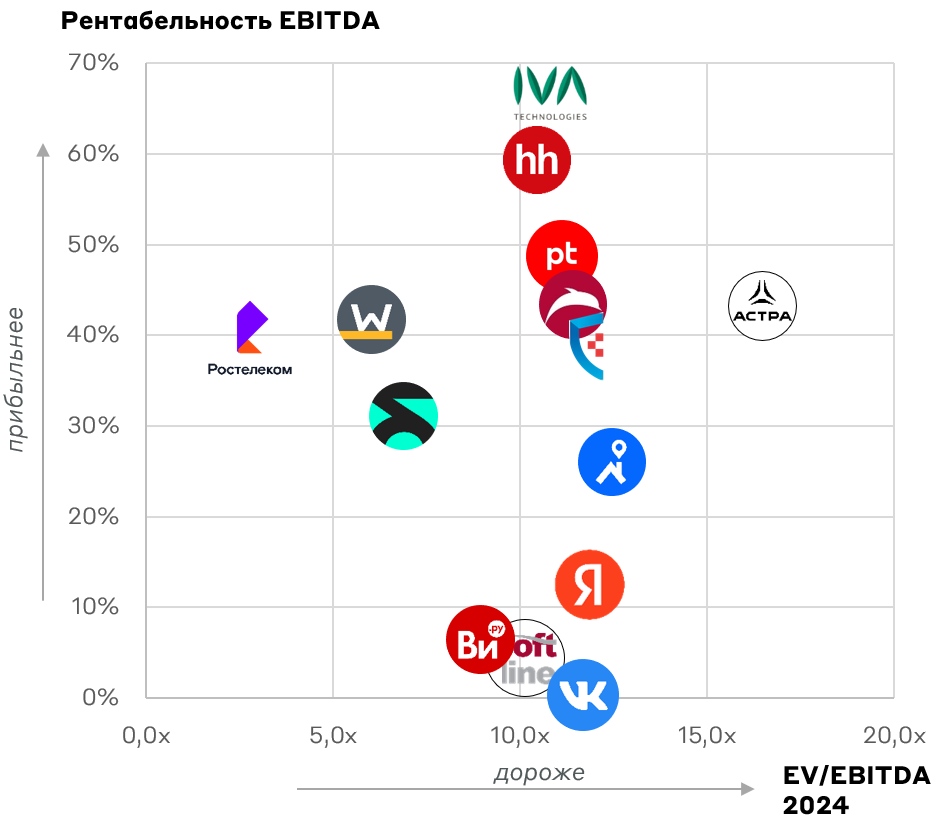

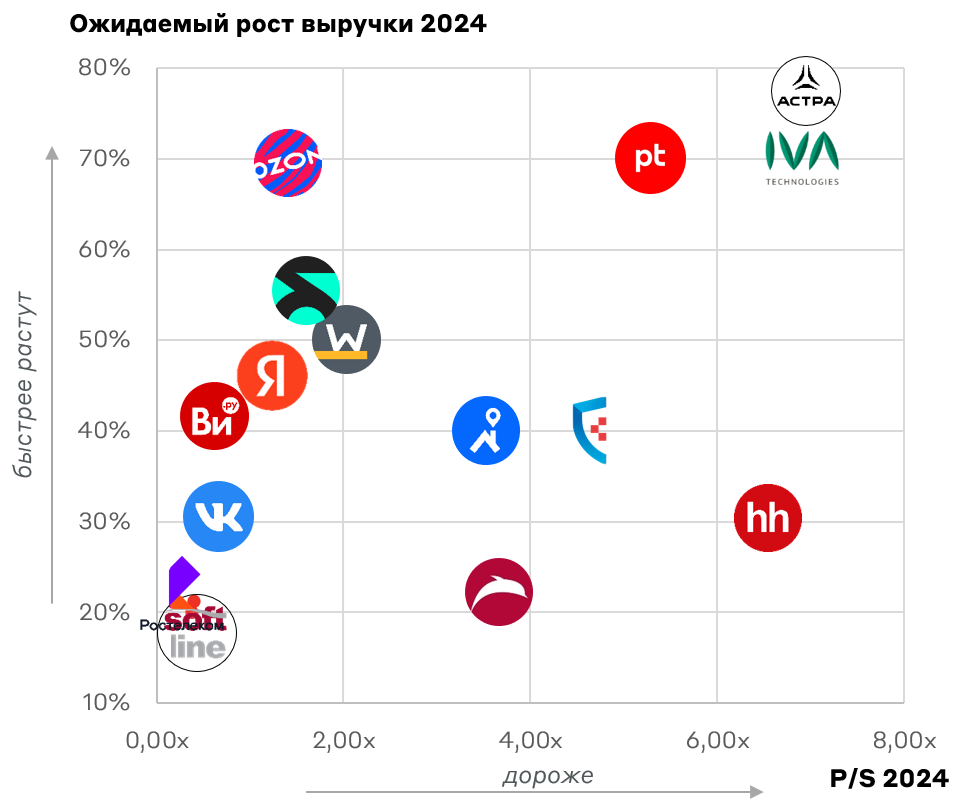

Индикативный ценовой диапазон IPO установлен на уровне от 375 руб. до 400 руб. за одну акцию, что соответствует рыночной капитализации Промомеда в диапазоне от 75 млрд руб. до 80 млрд руб. Данный диапазон отражает оценку 12,1-12,9x EV/EBITDA 24П и 4,7-5,0x P/S 24П. Мы отмечаем сложную конъюнктуру рынка для проведения сделки, что может оказать давление на общий спрос.

На Мосбирже отсутствуют прямые аналоги компании, поэтому для справки были приведены данные представителей ИТ-отрасли как имеющей сопоставимые финансовые характеристики.

Сравнительная оценка Промомеда

Источник: А-Клуб

Сбор заявок продлится до 11 июля. Ожидается, что старт торгов акциями состоится 12 июля под тикером PRMD.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.