Продолжит ли золото рост?

С начала 2024 года котировки золота выросли на 12% в долларах США, в пике рост достигал 18%. В рублевом выражении 15% и 23%, соответственно.

Сегодня мы оценим перспективы дальнейшего роста цен на золото, для чего рассмотрим основные факторы, которые являются определяющими для изменения цен на металл.

А также оценим целесообразность покупки после коррекции с локального максимума.

Выделим основные факторы:

1. Геополитические риски

2. Рост спроса со стороны мировых ЦБ

3. Рост инфляционных ожиданий

4. Денежно-кредитная политика (ДКП) развитых стран и Китая

5. Исторические корреляции

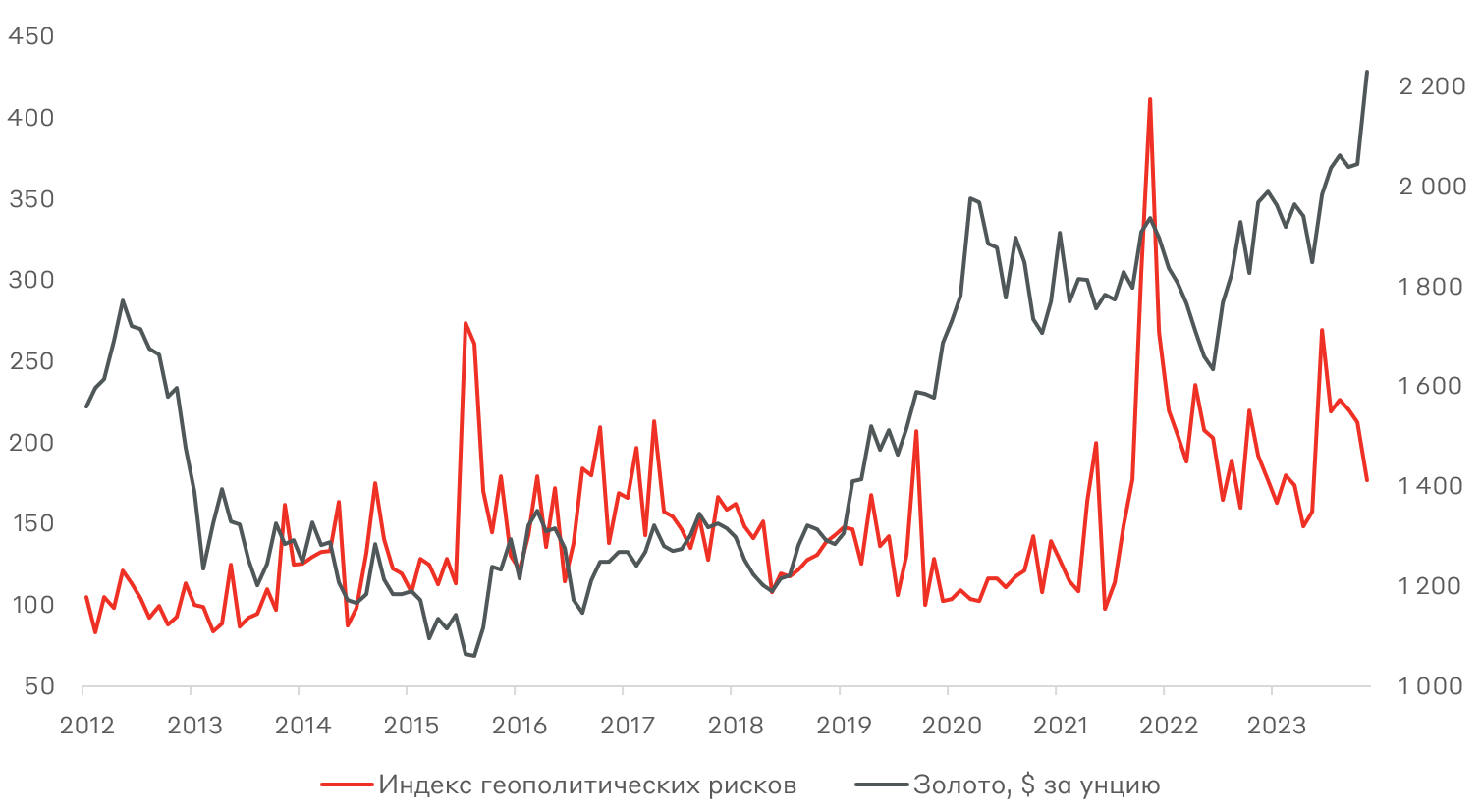

Геополитические риски

Исторически золото является защитным активом в период нестабильности, и последние годы не стали исключением. Конфликт, возобновившийся в конце 2023 года между Израилем и Палестиной в лице ХАМАС, привел к новой волне роста золота. Новые горячие точки на мировой карте приведут к ускоренному росту цен на золото. Позитивно.

График золота и индекс геополитических рисков

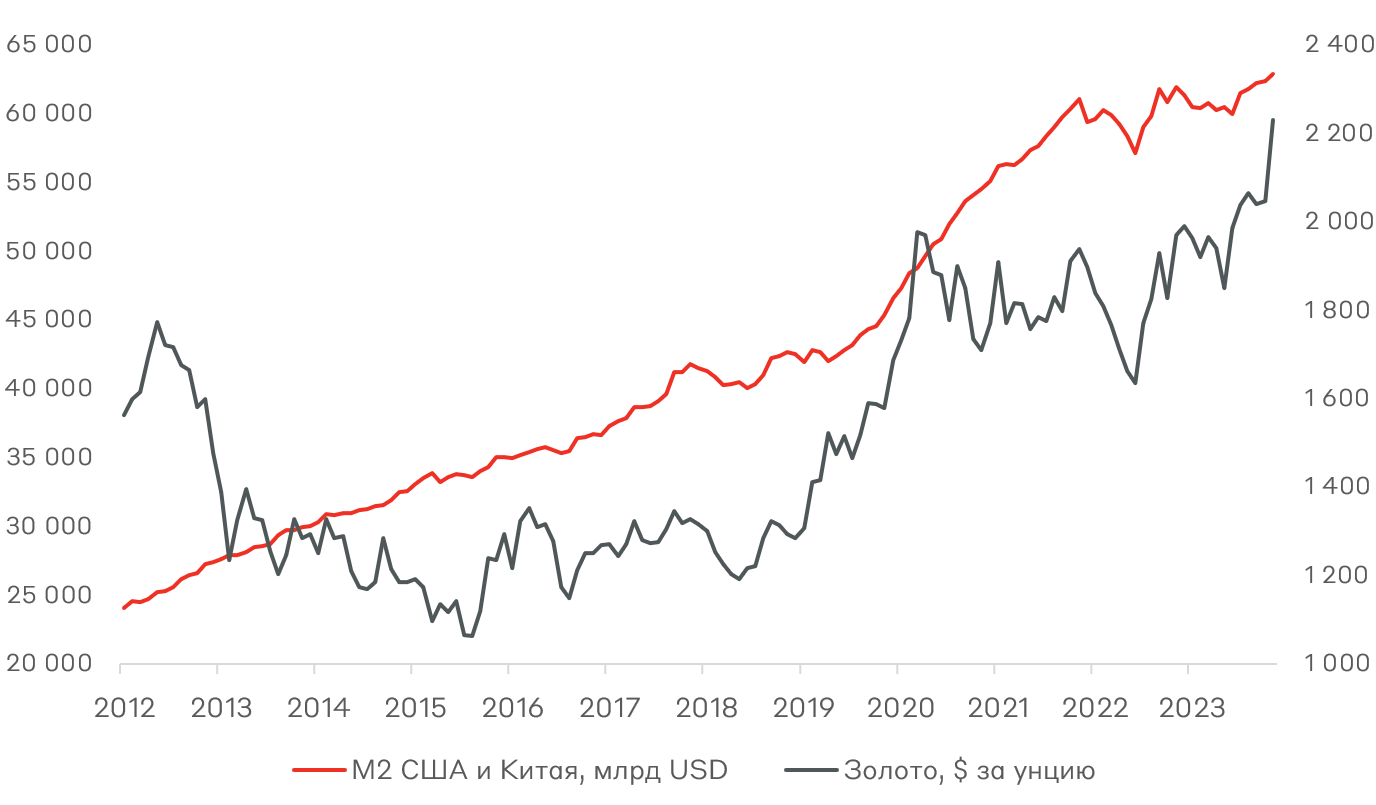

Рост спроса со стороны мировых ЦБ

За последние 2 года мировые центральные банки ускоренными темпами закупают золото. За 2022–2023 года было закуплено свыше 2100 тонн, это сравнимо с 5-леткой 2017-2021 годов. На это есть несколько причин, прежде всего – рост денежной базы (М2) по всему миру, особенно Китая. Также сказывается блокировка золотовалютных резервов ЦБ РФ. Ряд стран опасается схожих последствий, особенно при реализации военных конфликтов. Позитивно.

График спроса мировых ЦБ

Рост инфляционных ожиданий

Недостаточные инвестиции в разведку и добычу полезных ископаемых, удлинение логистических маршрутов вследствие геополитики и поддержка экономического роста путем вливания денежной массы в экономику привело к росту основных групп товарных рынков за последние 6-12 месяцев. Это не позволит инфляции уйти ниже текущих значений, а в ряде стран станет основой для роста производственной и потребительской инфляции уже в 2024 году. Позитивно.

ДКП развитых стран и Китая

Ожидания по началу цикла снижения процентных ставок в США и ЕС переносятся на каждом из последних заседаний. Китай сохраняет низкие ставки и продолжает вливания на рынки для поддержания темпов экономического роста. Применительно к ДКП в США может быть допущена Policy Mistake, где из-за выборов ставка может быть снижена преждевременно, что приведет к негативным последствиям и новому, скорее всего слабо контролируемому, витку инфляции. Однако пока комментарии становятся жестче, и, вероятно, в ближайшее время цикл снижения ставок не начнется, а также Китай будет ограничивать дальнейшие вливания на фоне сильных экономических данных. Негативно.

График М2 США и Китая и цены на золото

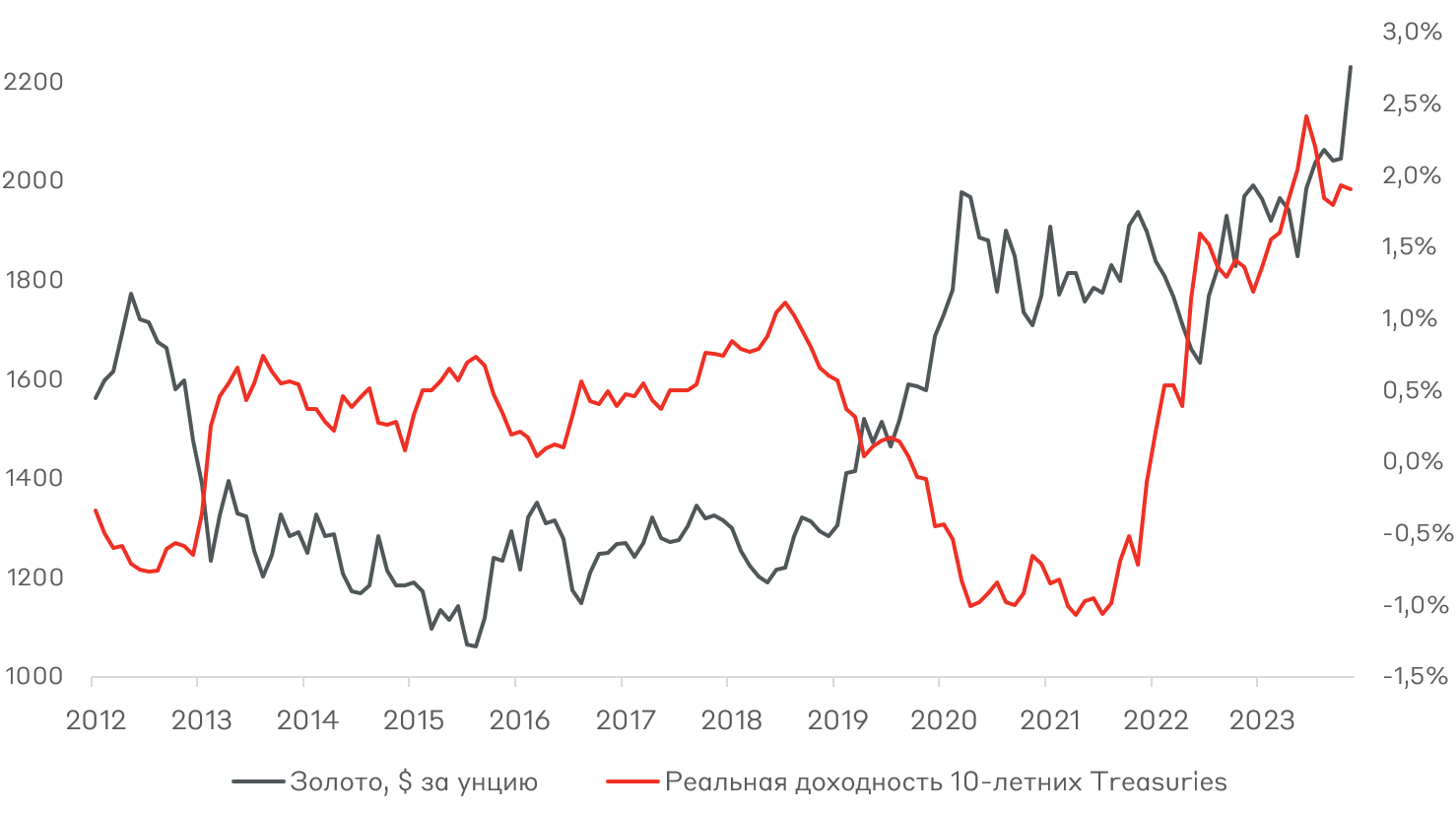

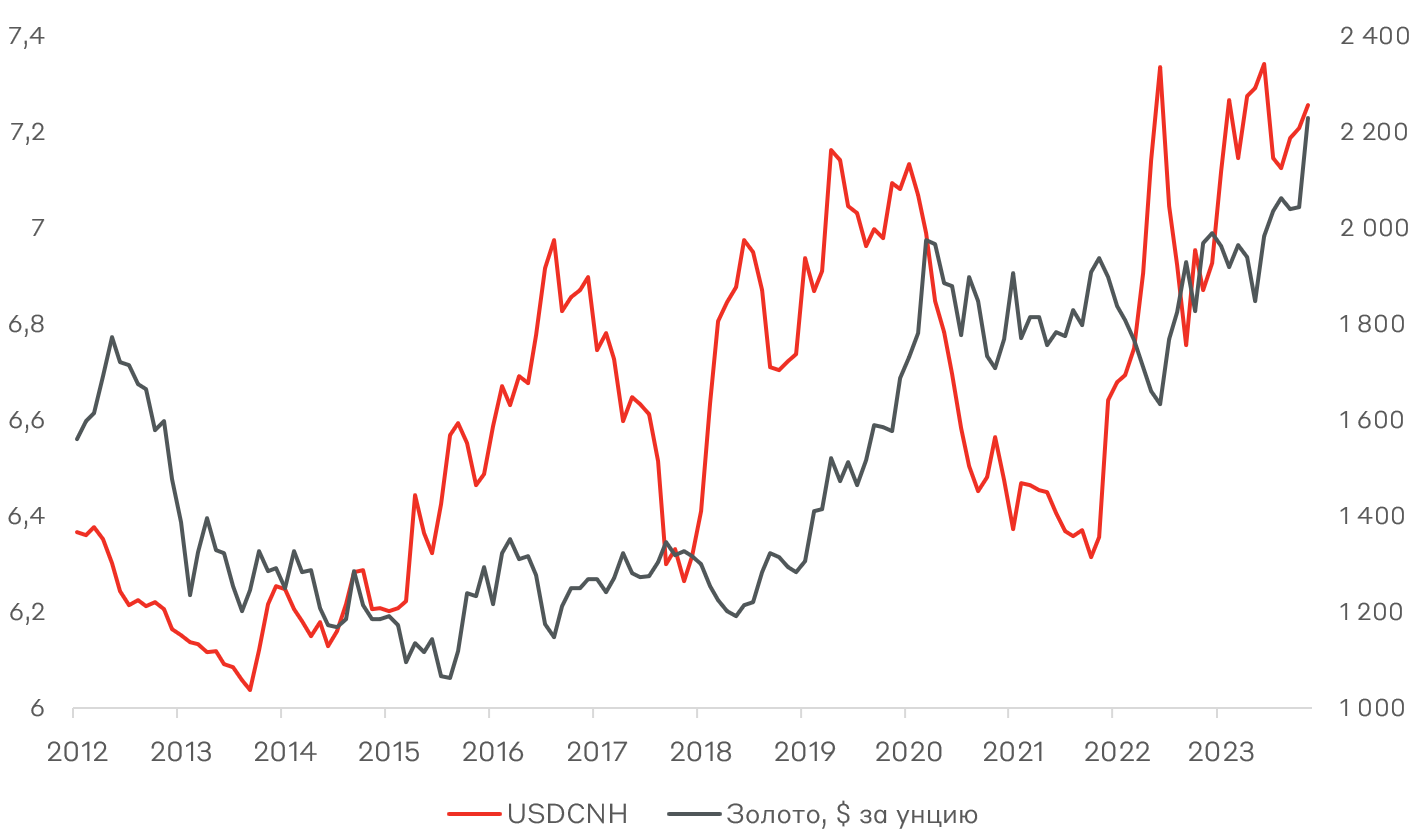

Исторические корреляции

График 10-летней реальной доходности США и цены на золото

График USDCNH (Доллар США / Китайский юань) и цены на золото

Исторические корреляции за последний год показывают очень слабую взаимозависимость, при этом оба индикатора голосуют в пользу снижения котировок золота. Либо укрепления юаня против доллара США и снижения реальной доходности, что маловероятно. Негативно.

Взгляд А-Клуба

Принимая во внимание все за и против, мы полагаем, что с любых отметок котировки цен на золото скорее имеют тенденцию к росту со счётом 3/1 (исторические корреляции не берем в расчет, так как они не работают в последние месяцы). Текущую коррекцию стоит воспринимать как возможность для формирования позиции, особенно при снижении котировок ближе к $2200, в физических слитках, гибридных ЦФА и БПИФ. Также привлекательно выглядят акции золотодобывающих компаний для долгосрочного удержания позиций в портфеле: Полюс и ЮГК для российского рынка и Newmont для американского. И облигации, где номиналом выступает золото, подобные рыночные инструменты есть у компании Селигдар.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.