Российский ретейл: консолидация рынка

Ключевая информация

Потребительский спрос

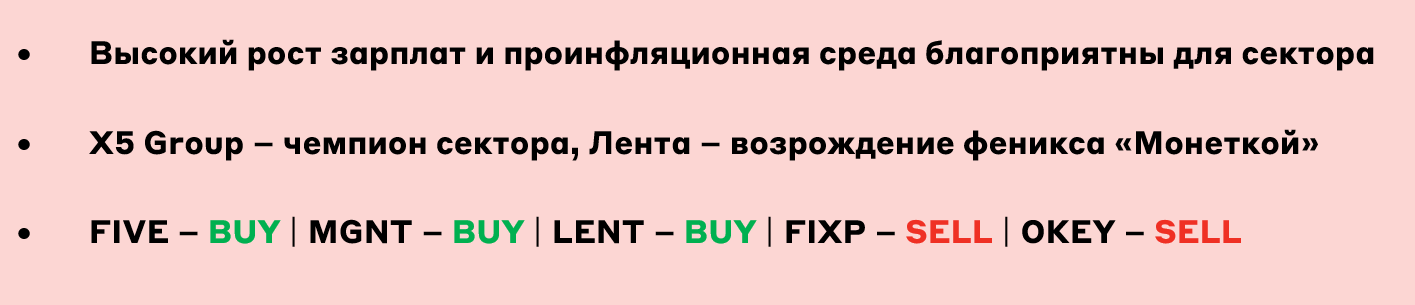

Состояние потребительского спроса на продукты обычно является прогнозным индикатором доходов ретейлеров. Средний показатель роста продуктовых расходов в 4 квартале находился выше средних исторических значений. Отметим резкое ускорение в феврале и марте – среднее изменение +15,8% г/г, что, вероятно, обеспечит сильный 1 квартал ретейлеров за счет роста чека.

Изменение расходов в продуктовых магазинах (% г/г)

Источник: «Сбериндекс»

Рост реальных зарплат в начале 2024 года продолжился: в январе он составил 8,5% г/г, превышая ожидания аналитиков Банка России (2,8% г/г по 2024 году). Мы полагаем, что это станет одним из главных драйверов доходов сектора в этом году.

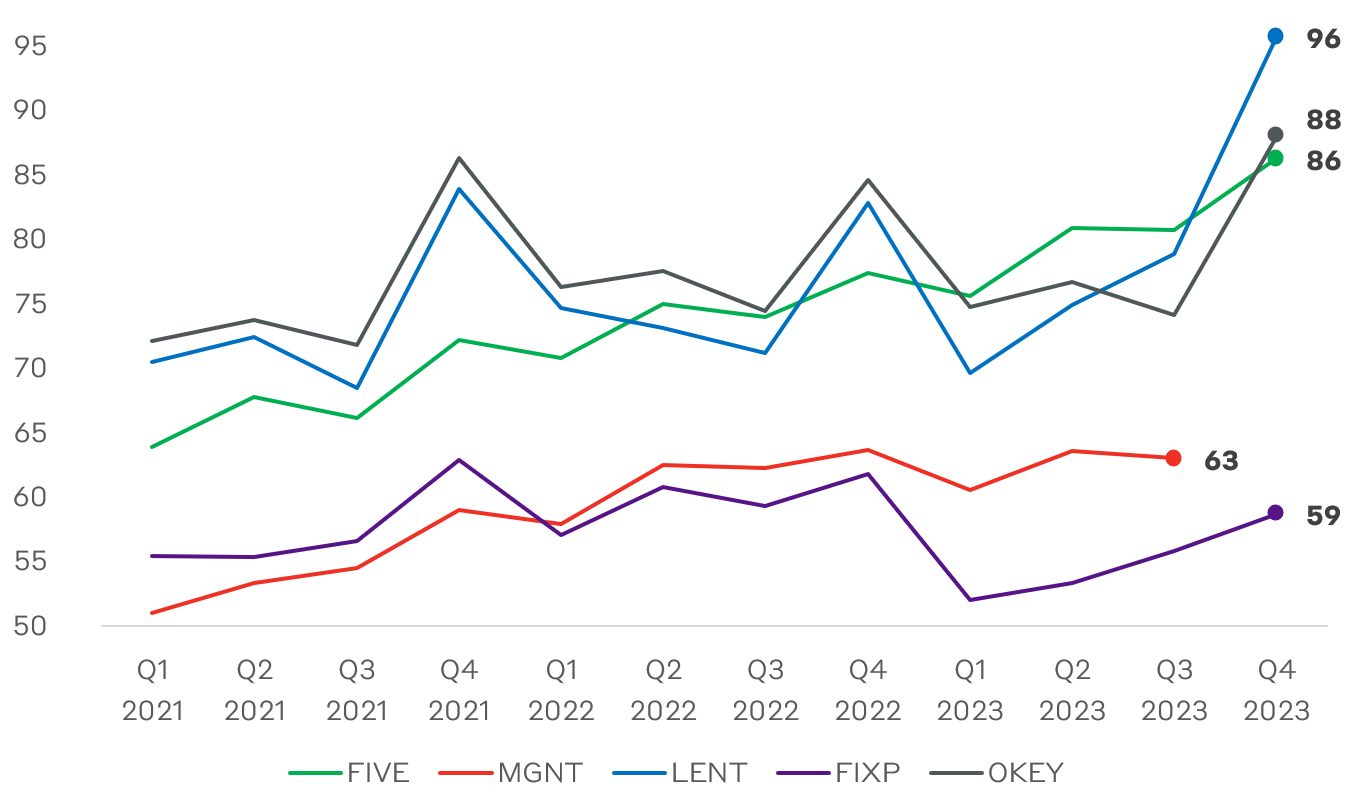

Основные показатели ретейлеров

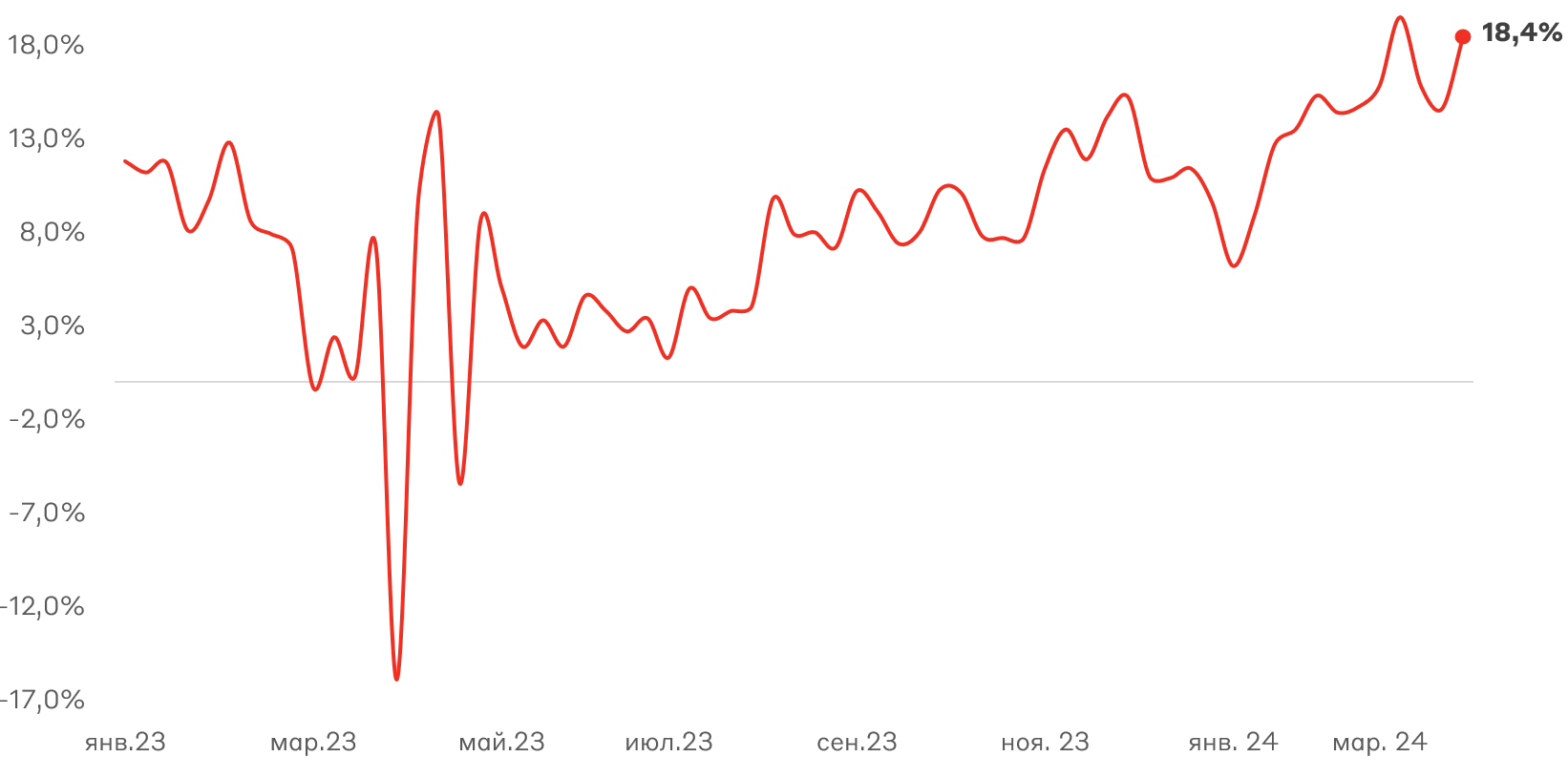

X5 Group остался лидером рынка, став единственным среди публичных игроков, кто сумел существенно нарастить долю. В 2024 году ожидаем рост Ленты за счет приобретения сети «Монетка».

Доля рынка крупнейших ретейлеров

Источник: X5 Group

На российском рынке остается пространство для консолидации отрасли. В настоящий момент торговым сетям запрещено иметь долю выше 25% на определенной территории, что все еще оставляет потенциал для расширения X5 Group и Магнита. Обе сети сфокусировались на масштабировании в новых для себя регионах – Дальний Восток и Калининград: X5 Group приобрел сеть «Амба» и «Виктория», а Магнит – «Самбери».

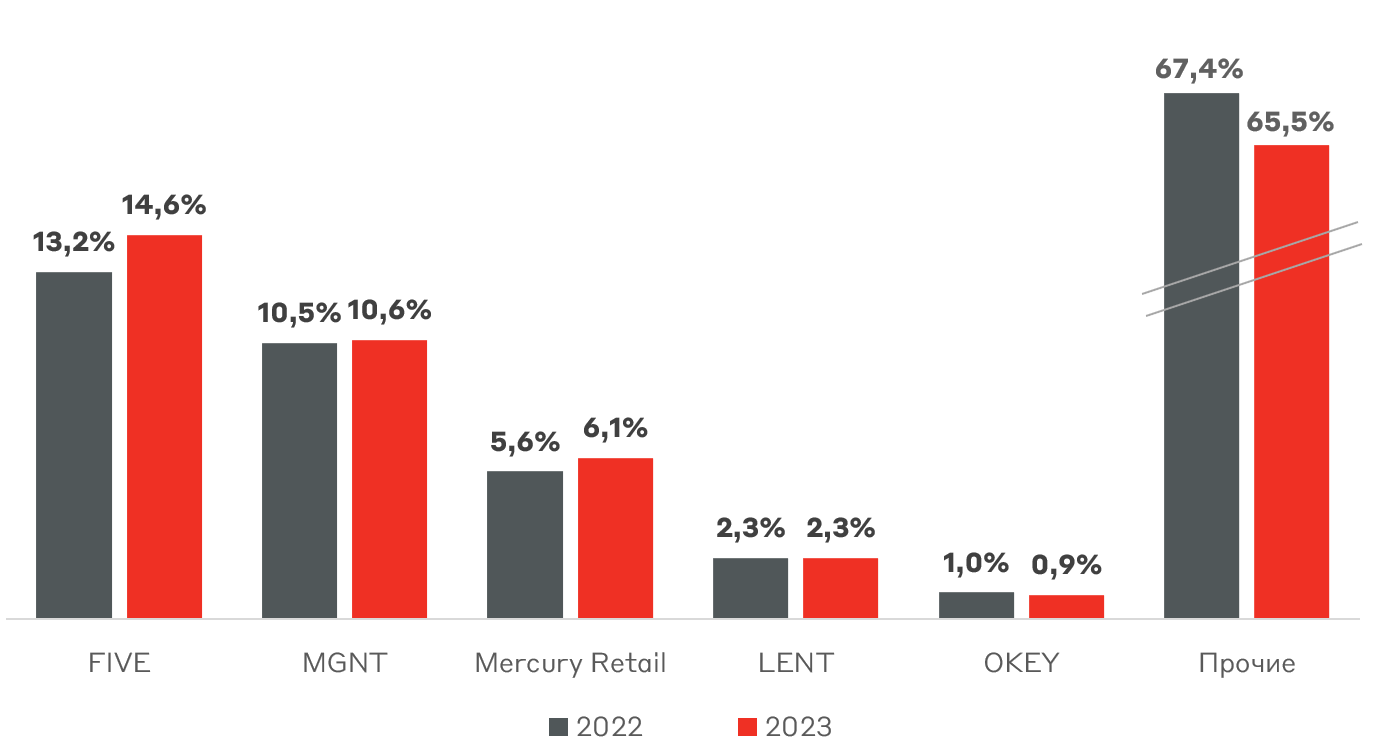

С точки зрения неорганического роста в 4 квартале выделяется Лента, у которой кратно выросло количество магазинов после присоединения дискаунтеров «Монетка». X5 Group на 15% нарастил количество магазинов по году с наибольшим увеличением в 4 квартале, что будет постепенно транслировано в выручке по мере выхода новых точек на полную мощность. При этом X5 Group сфокусирован на открытии жестких дискаунтеров «Чижик» с более высокой рентабельностью по EBITDA.

Изменение количества магазинов ретейлеров

Источник: данные Компаний

Мы пристально следим за удельной выручкой ретейлеров, где X5 Group последовательно отрывался от конкурентов в течение года, но в 4 квартале Лента показала невероятный рост. Это связано как с последовательной оптимизацией существующих магазинов, так и с присоединением более эффективной «Монетки». Магнит демонстрирует стагнирующую динамику, но более показательным будет 4 квартал.

Выручка на 1 кв. м торговой площади, тыс. руб.

Источник: А-Клуб, данные Компаний

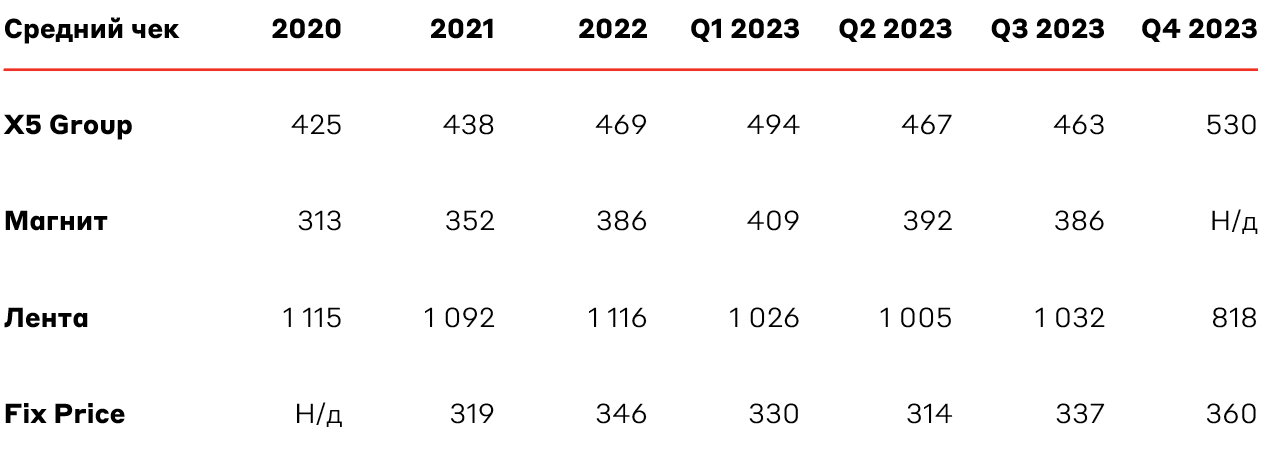

Средний чек ретейлеров в 4 квартале сезонно увеличился у X5 Group и Fix Price, при этом снижение у Ленты связано с переориентацией на магазины малого формата.

Средний чек ретейлеров, руб.

Источник: А-Клуб, данные Компаний

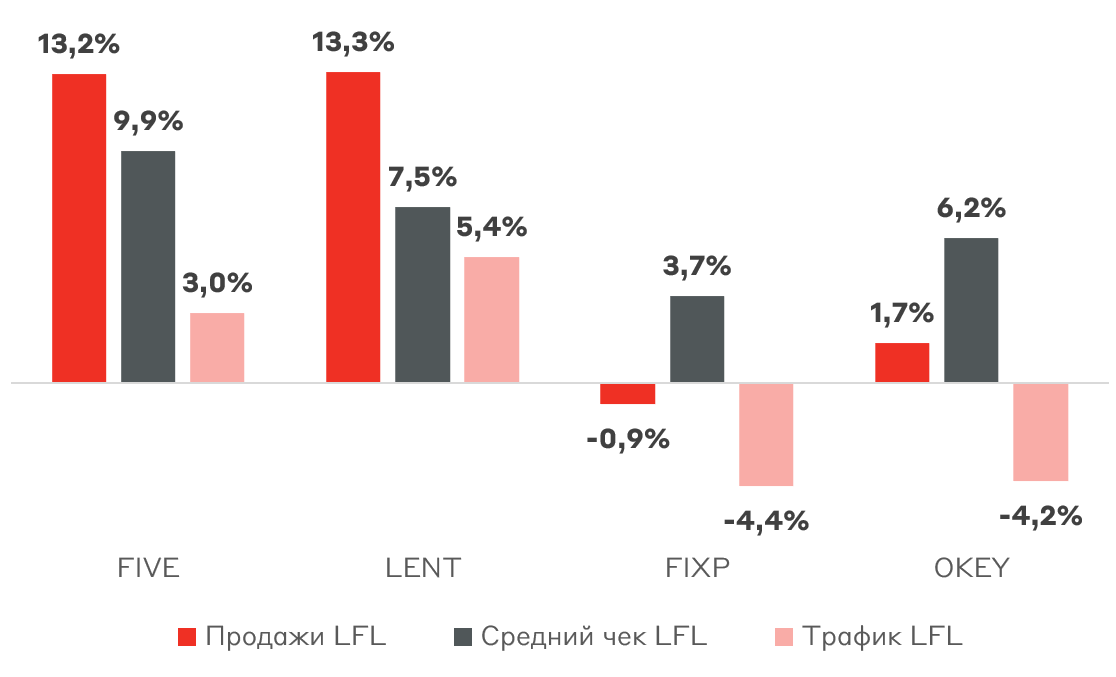

Динамика сопоставимых продаж

Динамика сопоставимых продаж отражает эффективность существующих магазинов ретейлеров. X5 Group по-прежнему остается одним из лидеров, сумев нарастить как трафик, так и средний чек. Лента также продолжила динамику успешного 3 квартала, прибавив во всех компонентах продаж. Это стало следствием закрытия неэффективных магазинов во втором полугодии и оптимизации ассортимента. Ожидаем, что Лента продолжит данную динамику в ближайшие кварталы. Fix Price и О’КЕЙ теряют трафик, что оказывает давление на продажи.

Динамика сопоставимых продаж LFL за Q4 2023 г., г/г

Источник: данные Компаний

Магнит пока не опубликовал данные за 2023 год, но в прошлом квартале компания столкнулась с оттоком трафика. Однако мы не думаем, что это станет структурной проблемой.

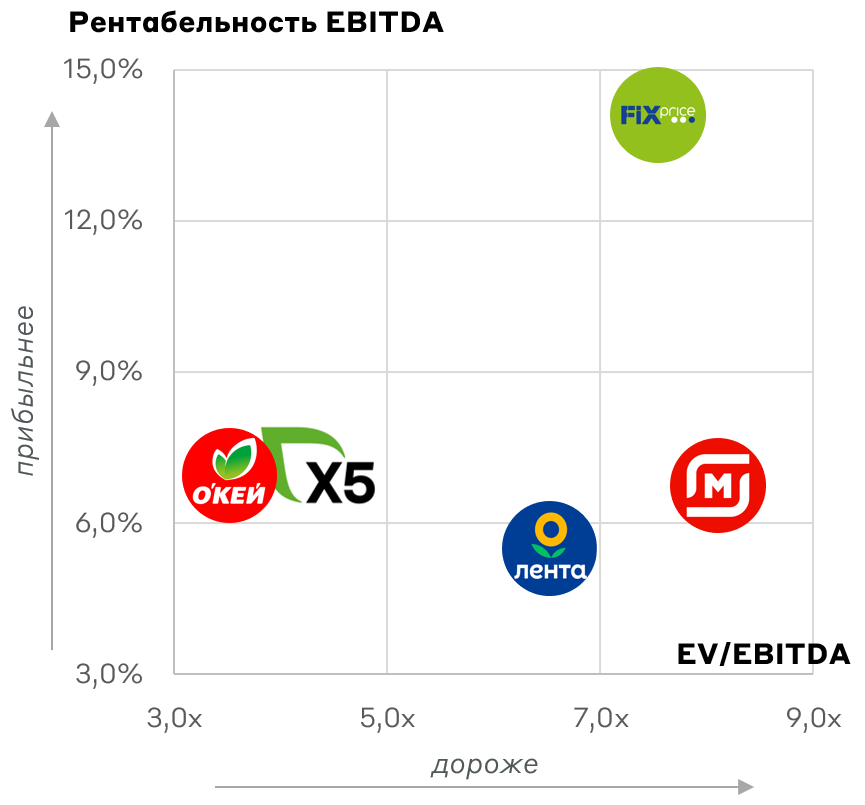

Оценка стоимости бизнеса

С точки зрения оценки по мультипликаторам в акциях X5 Group сохраняется значительный дисконт к компаниям-аналогам. С учетом сильной финансовой позиции и возможности возвращения к выплате дивидендов после редомициляции X5 Group имеет наибольшую привлекательность. Магнит торгуется вблизи справедливых значений, однако апсайд в бумаге сохраняется благодаря возможности выплаты существенных дивидендов за 2023 год, а также в последующие периоды.

Сравнительная оценка ретейлеров

Источник: А-Клуб

“Джокером” сектора является Лента. По текущим мультипликаторам компания торгуется дорого, но есть нюанс. В результате покупки «Монетки» в 4 квартале Лента показала рост выручки на 59% кв/кв, а рентабельность EBITDA улучшилась до 8%. Но сделка привела к повышенной долговой нагрузке – 2,8x чистый долг/EBITDA. Мы ожидаем, что по итогам 2024 года показатель снизится до 1,5x, что позволит выплачивать 100% свободного денежного потока (FCF), в соответствии с дивидендной политикой. Прогнозная дивидендная выплата составляет выше 150 руб. на акцию или более 15% доходности.

Обновленная стратегия предполагает достижение выручки 1 трлн руб. и рентабельность по EBITDA более 7% в 2025 году. Таким образом, форвардный EV/EBITDA 24П составляет 5,3x, что является привлекательной оценкой. Согласно нашей модели, таргет цена Ленты составляет 1241 руб. за акцию. Подтверждение сильных финансовых данных в течение 2024 года и только лишь разговоры о возвращении к дивидендам могут спровоцировать интерес широкого рынка к бумаге.

Взгляд А-Клуба

Рост доходов населения и проинфляционная среда в российской экономике создают благоприятную конъюнктуру для ретейлеров. Нашими фаворитами в секторе остаются X5 Group и Магнит, которые мы удерживаем в МП «Российские акции». Также мы повышаем оценку по Ленте с HOLD на BUY, рассматривая добавление бумаги в портфель на откате. Трансформация сети и покупка «Монетки» отражаются в качественном преображении бизнеса. Fix Price и О’КЕЙ остаются аутсайдерами в секторе, по-прежнему сталкиваясь с оттоком трафика.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.