Сбербанк: Стратегия 2026

Сегодня состоялся День инвестора Сбербанка, где была представлена Стратегия развития банковской группы до 2026 г., включая параметры дивидендной политики. В данном материале мы разберем основные положения стратегии Сбера.

Ключевая информация

Дивидендная политика

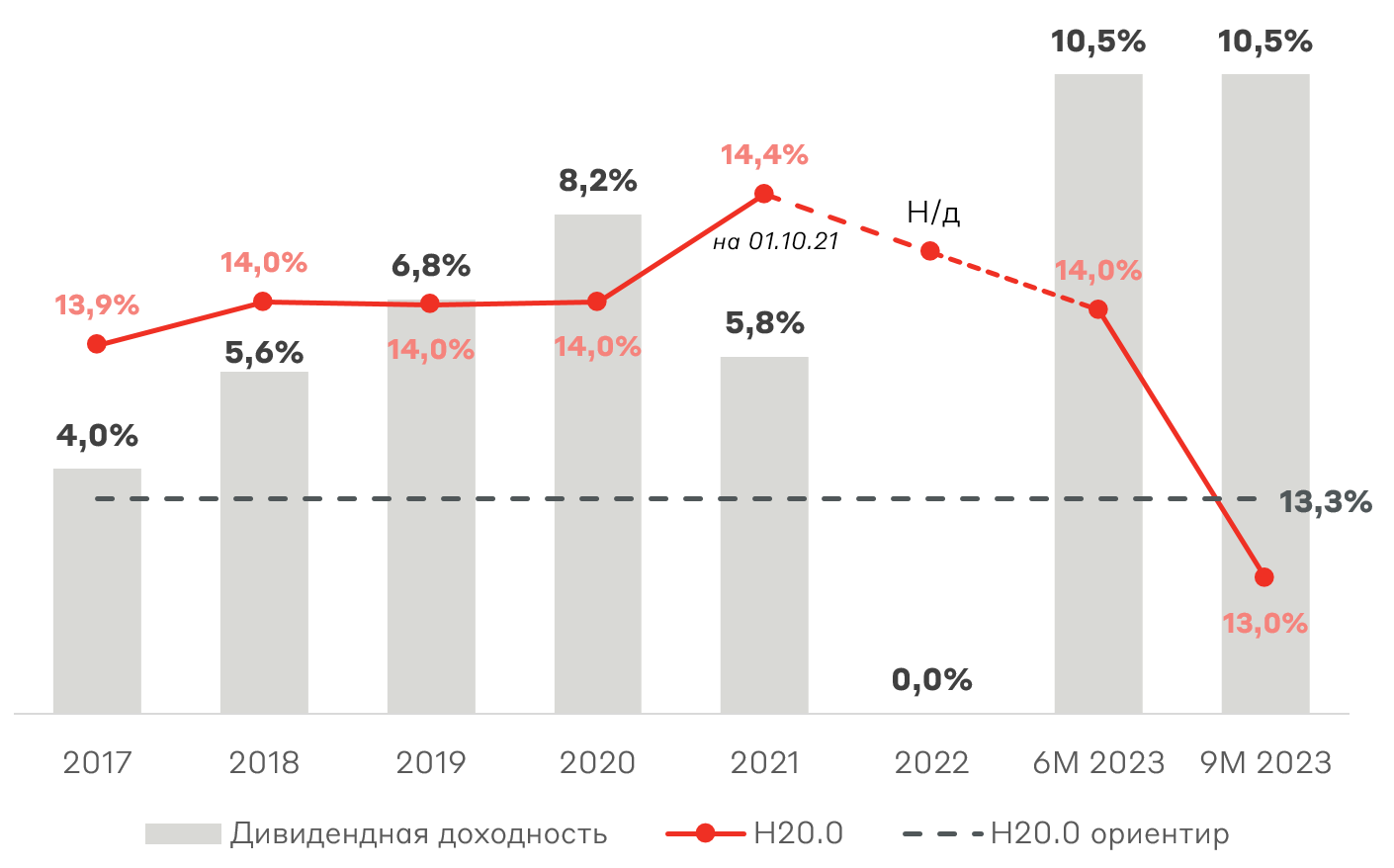

Главной интригой в новой стратегии Сбера являлась дивидендная политика. Сбербанк оставил прежний уровень выплат не более 50% от чистой прибыли. Банк также не принял увеличение частоты выплат, оставив ориентир по дивидендам 1 раз в год. При этом выплата осуществляется при достаточности общего капитала банковской группы (Н20.0) выше 13,3%. Исторически Сбербанк выполняет нормативы достаточности капитала по итогам года. Однако уровень 13.3% не подразумевает возможности выплаты чистой прибыли выше среднеисторических уровней. Напомним, что за 2023 год мы ожидаем выплату около 33 руб./акцию (див. доходность в 2024 г. - 12,3%).

Достаточность капитала и дивидендная доходность Сбербанка

Источник: Банк России, Сбербанк

С учетом текущего уровня норматива достаточности капитала Сбербанк уже в этом году планирует доначислить резервы на фоне планов изменения параметров льготной ипотеки. Снижение текущего уровня достаточности капитала также связано с ужесточением требований Банка России по макропруденциальным надбавкам при расчете активов, взвешенных с учетом риска (RWA).

В 2024 г. ожидается ухудшение макроэкономической конъюнктуры. Высокие ставки и политика жесткой денежно-кредитной политики Банка России, вероятно, будут сохраняться как минимум в первой половине года, что будет оказывать давление на экономическую активность населения и корпораций. Следовательно, доходы Сбербанка, вероятно, будут на уровне или чуть выше показателей текущего года. Сбербанк рассчитывает компенсировать сокращение темпов ипотечного кредитования (главный драйвер роста кредитного портфеля) за счет маржинальных сегментов малого бизнеса, потребкредитования и автокредитов. Подспорьем будут являться средства на текущих счетах клиентов, которые фактически являются источником бесплатного фондирования для банка. Тем не менее Сбербанк находится в отличном положении, сохраняя высокое кредитное качество. Более слабый 2024 г., вероятно, будет компенсирован 2025-2026 годами, в которые ожидается снижение ставки, ослабление регулирования и отложенный спрос.

Финансовая модель 2024-2026

В рамках Дня инвестора Сбербанк обновил guidance на 2024 год. Прогнозы основных финансовых показателей на следующий год ожидаются ниже текущего, что предполагает давление на финансовые результаты. Однако Сбербанк, вероятно, закладывает умеренно-консервативный прогноз, который сможет реализовать в отсутствии экзогенных шоков.

Финансовый прогноз на 2024 г.

Источник: Сбербанк

При этом Сбербанк считает, что ключевым риском в реализации финансовых планов на 2024 г. является геополитика.

Новая программа развития

В разрезе развития бизнеса Сбербанк в ближайшие 3 года приоритизирует создание искусственного интеллекта (ИИ) нового поколения. Основная задача банка – принятие большинства операционных решений на основе ИИ. Уже сейчас Сбер разработал мультимодальную модель GigaChat, которой пользуется более 1,5 млн человек. В операционной деятельности Сбер использует GigaChat во внутренних процессах и продуктах компании, повышая производительность сотрудников и улучшая клиентский опыт.

Также к 2026 г. Сбербанк будет осуществлять трансформацию технологий, бизнес-моделей и культуры в человекоцентричную модель. Это позволит «значительно больше зарабатывать на предложении релевантных услуг».

Взгляд А-Клуба

Сбербанк представил нейтральную, с точки зрения инвестора, Стратегию 2026. Потенциальные драйверы в виде увеличения процента или частоты дивидендных выплат не реализовались. Также Сбербанк заявил, что не планирует IPO своих структур и выкуп акций у нерезидентов на горизонте года. Развитие IT и ИИ долгосрочно позволит увеличить темпы роста и рентабельность группы в целом, однако потребует продолжения активных вложений. На горизонте 3 лет Сбербанк является надежной долгосрочной инвестицией, но на среднесрочном горизонте Мосбиржа и Совкомбанк могут оказаться более интересным вложением.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.