Замещающие облигации: какой статус?

В рамках указа № 430 у российских эмитентов остался один месяц на замещение еврооблигаций. В этом посте мы рассмотрим, в каком статусе находится процесс замещения еврооблигаций у российских эмитентов, и в каких выпусках мы видим наибольшую привлекательность.

Как выглядит рынок замещающих облигаций сейчас?

Тренд снижения доходности замещающих облигаций с июля 2023 был устойчивым. Впрочем, продолжению тренда в последний месяц способствовало два фактора:

Отсутствие существенного "навеса" новых замещающих облигаций. В октябре-ноябре на рынок вышли с новыми выпусками ГТЛК, Альфа-Банк (рублевые еврооблигации), МКПАО “ВК”, Тинькофф. Общий объем нового предложения составил около $0,5 млрд. В этот же период погашались облигации Газпром Капитал ЗО23-1-Е на $0.7 млрд, а также еврооблигации РСХБ-23, СИБУР-23. Фактически объём реинвестирования оказался больше предложения бумаг.

Укрепления рубля на 13% с 102 до 89 рублей за доллар. В период резкого укрепления рубля розничные инвесторы обычно покупают валюту, особенно если курс доллар до этого достигал психологически важных уровней. ЗО инвесторами также воспринимаются как квази валюта, а также этот инструмент позволяет избежать рисков потенциальных санкций на НКЦ.

Индекс замещающих облигаций Cbonds

За ноябрь доходность индекса замещающих облигаций от Cbonds снизилась на 1 п.п. до 7%. На данный момент по большинству ликвидных бумаг доходность находится на уровне 6%, что уже делает инвестиции в ЗО менее привлекательными, особенно в сравнении в депозитами в юанях с учётом налогообложения.

Впрочем, новые бумаги на рынке ЗО исторически начинают торги на минорной ноте. Как показала история, лучший момент для покупок замещающих облигаций - это 3-5 торговый день после замещения. В первые дни торгов на рынке идут преимущественно продажи инвесторов, купивших облигации на внешнем контуре с дисконтом под их замещение. Эта инфраструктурная особенность оказывает давление на цену облигаций и дает возможность более долгосрочному инвестору зафиксировать более высокую ставку.

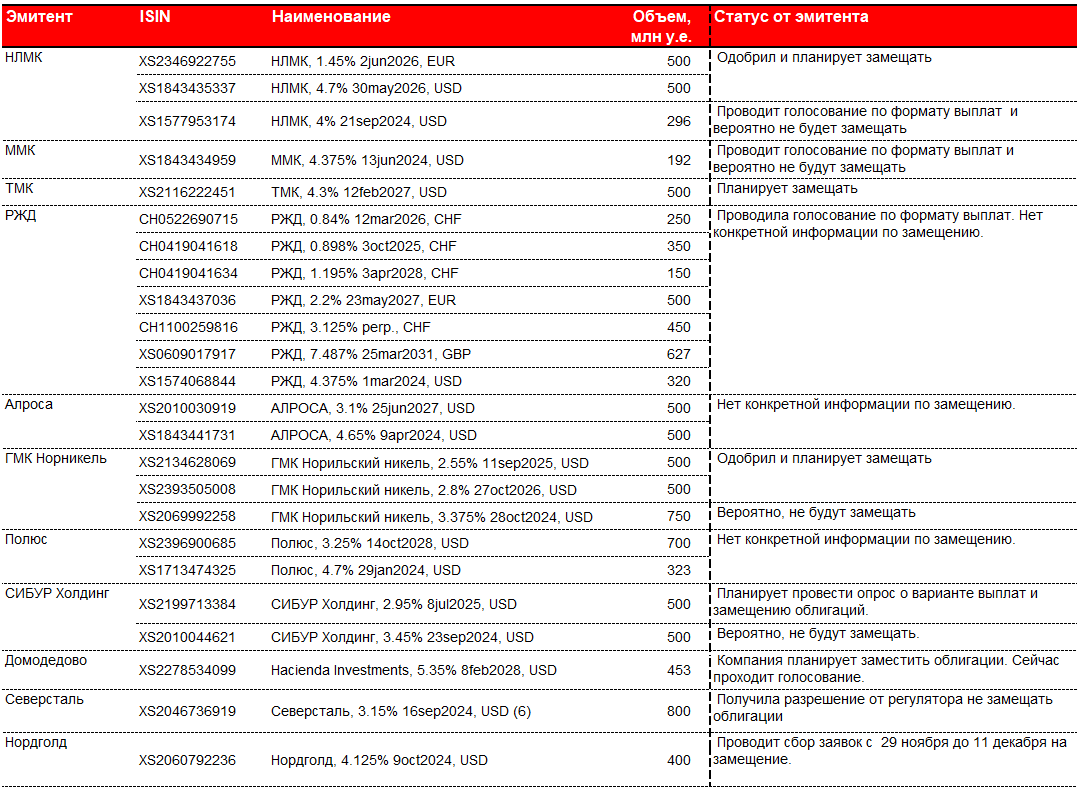

Кто планирует замещать еврооблигации?

Из нефинансового сектора в ближайшее время должны начать процесс замещения: ГМК Норильский никель, ТМК, НЛМК и Нордголд. При этом, от РЖД потенциально ожидается самый крупный объем нового предложения, но пока официальных планов по замещению не было анонсировано. Наиболее привлекательными для инвестирования выглядят инструменты с погашением после 2026 года. Поскольку на 2024 - 2026 год приходится основной объем погашения ЗО и еврооблигаций. Освободившиеся денежные средства, вероятно, будут направлены на покупку выпусков ЗО с более поздним сроком погашения.

Из финансового сектора на очереди Совкомбанк, МКБ, ВТБ, Альфа-Банк, а также ГТЛК, который обещал заместить оставшиеся выпуски до конца года. Из банковских субординированных облигаций мы умеренно-позитивно смотрим на бумаги, учитываемые в дополнительном капитале Tier 2 (Alfa-Bank 30, Alfa-Bank 31, Sovcombank-30).

Оптимальной стратегией сейчас для инвестора является постепенное формирование валютной позиции по текущему курсу для покупки новых выпусков замещающих облигаций, но делать step-by-step, так как мы не исключаем локальное укрепление рубля к доллару США до 85. Из ближайших размещений замещающих облигаций мы ожидаем ТМК-27, НЛМК-26, ГМК НорНикель-26, МКБ-26, которые могут быть включены в модельные портфели "Валютные облигации" и "Баланс".

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.