IPO Евротранс (ГК «Трасса»)

Обзор бизнеса

Основным видом деятельности Евротранса является розничная торговля моторным топливом на собственной сети АЗС, состоящей из 55 автозаправочных комплексов (АЗК) на территории Московской области и Москвы. Компания имеет подразделения снабжения розничного бизнеса, оптовой торговли, техцентра, парка бензовозов и собственной нефтебазы, где осуществляется производство премиальных марок топлива и автохимии. Продажа топлива также осуществляется через топливные карты (5,7% выпущенных карт в МО и Москве).

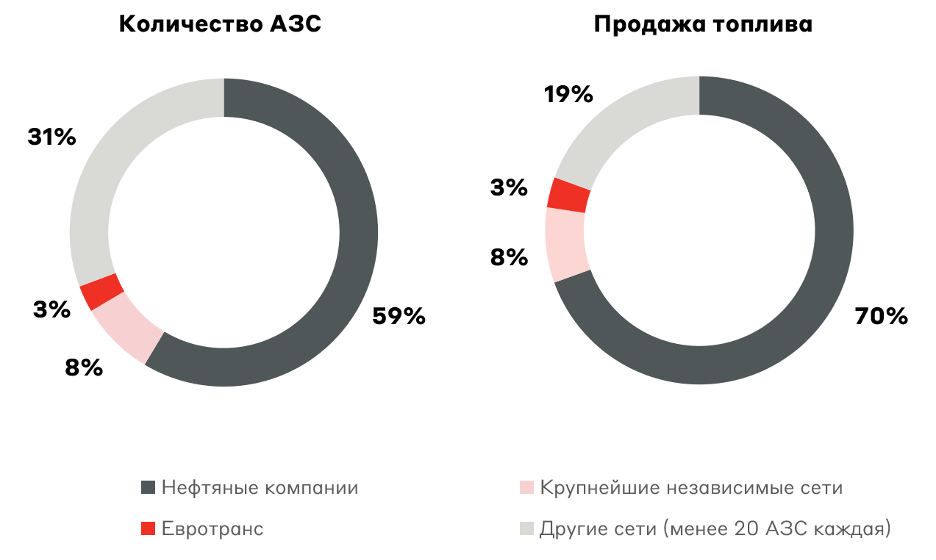

Доля Евротранса по количеству АЗС составляет 2,8%, по объему продаж топлива – 3,2%.

Рынок АЗС России

Источник: данные компании, Альфа-Банк

На всех АЗК расположены супермаркеты, которые осуществляют продажу еды, напитков и прочих товаров. Евротранс реализует проект фабрики-кухни, благодаря которому компания продает собственную готовую продукцию в зонах питания на своих АЗС.

Стратегия развития группы предполагает интеграцию концепции универсального АЗК: продажа нескольких видов топлива (включая газомоторное) и предоставление сопутствующих услуг (собственная продукция и потребительские товары в супермаркетах, услуги питания). Реализация данной стратегии ожидается благодаря приобретению в собственность полученных в рамках финансовой аренды активов группы (54 АЗК, нефтебазы и фабрики-кухни), а также последующей их модернизации.

Топ-менеджеры группы контролируют 35% акционерного капитала.

Финансовые результаты

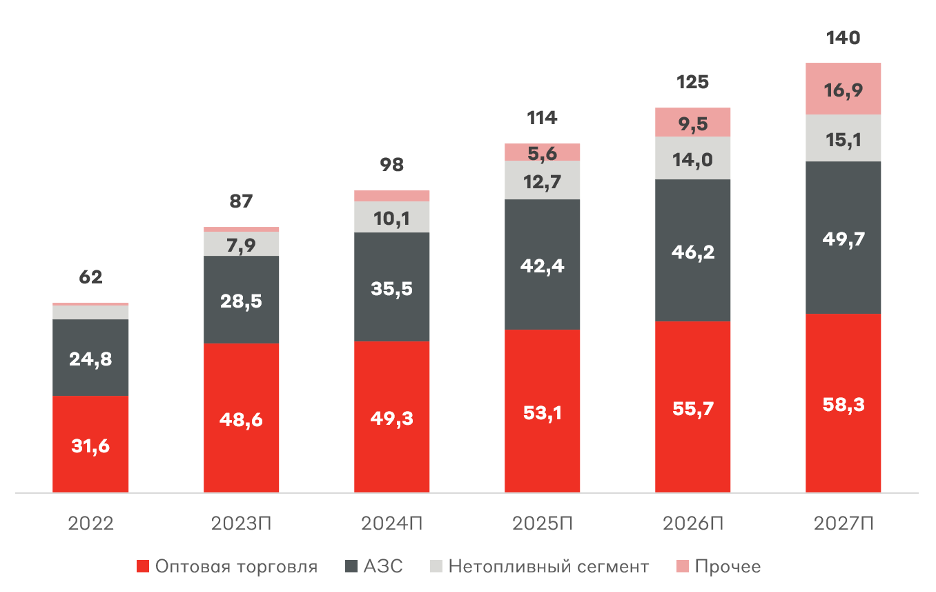

Продажа топлива на АЗС и оптовая торговля исторически являются основным источником продаж Евротранса. Выручка группы в 2022 году составляла 62 млрд руб., в 2023 году ожидается на уровне 87 млрд руб. Среднегодовой темп роста (CAGR) выручки на горизонте 2023-27 гг. составит 12,8%. На горизонте 5 лет ожидается значительный рост нетопливной выручки. Например, на АЗС Роснефти доля нетопливного сегмента составляет около 25% от оборота.

Структура выручки Евротранса, млрд руб.

Источник: данные компании, Альфа-Банк

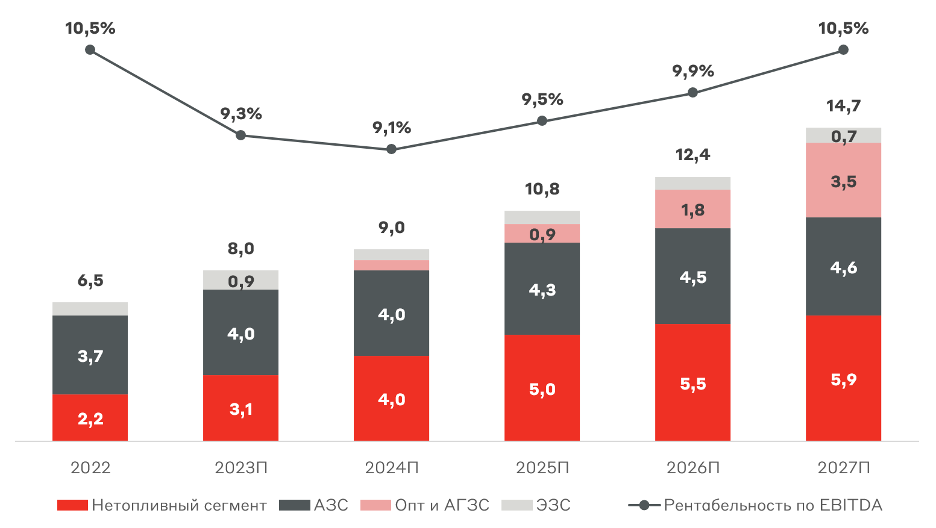

В разрезе операционной прибыли более половины EBITDA Евротранса генерирует топливное подразделение. Цены на АЗС группы не отстают от темпов инфляции благодаря государственному регулированию в случае отклонений и демпферному механизму. Евротранс сохраняет низкий уровень капитальных расходов на обслуживание сети АЗС, что обеспечивает более стабильный денежный поток группы.

В структуре EBITDA растет доля нетопливной продукции на АЗК (33% в 2022 г., 62% в 2027П г.). Супермаркеты при АЗК ориентированы на высокомаржинальную реализацию – валовая маржинальность 39,2% по итогам 2022 г. (38,7% в 1 кв. 2023 г.). Продуктовый сегмент (включая реализацию кофе и придорожные кафе) является наиболее маржинальным в бизнесе Евротранса, представляя наибольший потенциал роста. Кроме того, нетопливный сегмент позволяет диверсифицировать доходы группы, повышая устойчивость компании.

Структура EBITDA Евротранса, млрд руб.

Источник: данные компании, Альфа-Банк

Долгосрочно развитию бизнеса компании будет способствовать увеличение предложения топлива на внутреннем рынке и рост туризма. Неблагоприятными факторами являются инфляционные процессы и усиление конкуренции со стороны вертикально интегрированных нефтяных компаний.

Ключевые риски

1. Изменение фискальной политики государства: может привести к резкому изменению емкости топливного рынка и росту закупочных цен

2. Процентный риск: использование заемных средств – в основном кредиты с плавающими ставками

3. Повышенная конкуренция в отрасли

Долговая нагрузка

По итогам 2022 года чистый долг Евротранса составляет 28,9 млрд руб., показатель чистый долг/EBITDA 4,7x. Кредитный рейтинг от АРКА находится на уровне А-. Несмотря на сильный бизнес-профиль, долговая нагрузка компании является напряженной.

Оценка бизнеса

Евротранс планирует разместить до 26,5 млрд руб. за 100% акций. Цена покупки одной акции составляет 250 руб. По нашим расчетам, по цене размещения EV/EBITDA Евротранса составит 6,9x. Это не предполагает существенный дисконт к рынку относительно конкурентов.

Дата закрытия книги: 20 ноября.

Взгляд А-Клуба

Мы с осторожностью оцениваем IPO Евротранса. Компания имеет устойчивую бизнес-модель с драйвером роста в виде развития нетопливного сегмента. Однако скромная рентабельность, средние темпы роста и высокая долговая нагрузка ограничивают инвестиционную привлекательность Евротранса. Исходя из значительного объема размещения, ожидать кратной переподписки книги аналогично ГК Астра или Henderson и значительного роста котировок после IPO, вероятно, не стоит.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.