Выкуп акций Лукойла. Что это значит для акционеров и кто будет следующим?

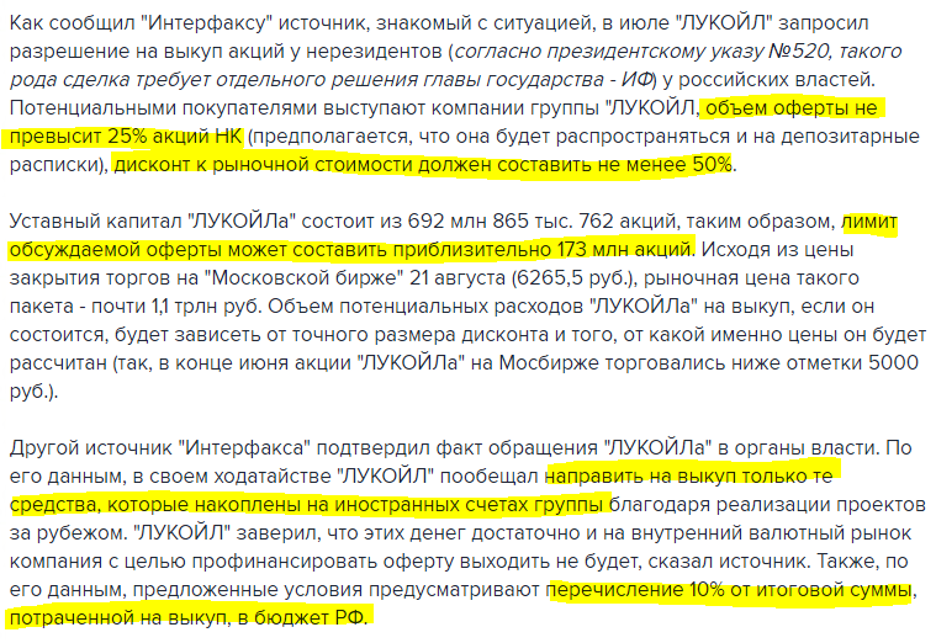

22 августа Интерфакс сообщил о планах Лукойла по выкупу до 25% акций от своего уставного капитала у нерезидентов, чьи акции находятся на счетах типа “С”. Основные параметры возможного выкупа отдельно выделены в выдержке из статьи ниже.

Выдержка из статьи Интерфакса от 22.08.2023 г.

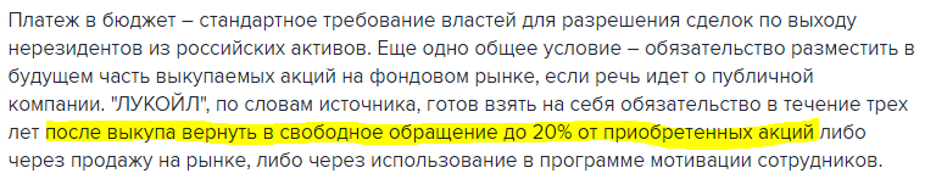

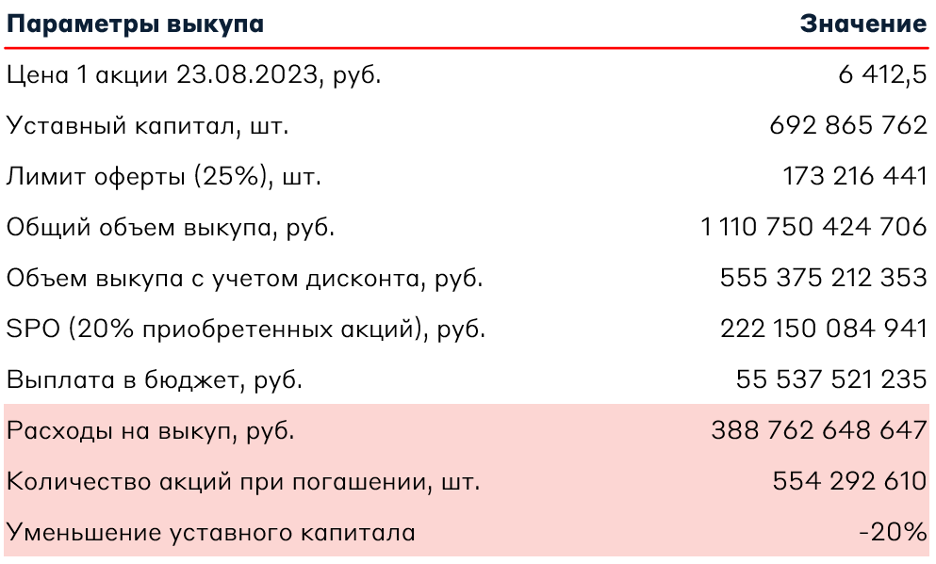

Исходя из текущей структуры акционерного капитала, проанализируем обновленные параметры и возможные сценарии. В уставном капитале компании 693 млн шт. акций. Лимит оферты составляет 25%, что эквивалентно 173 млн акций. При использовании цены акций Лукойла на момент закрытия 23 августа (6 412,5 руб.) и дисконта 50% объем необходимых средств составил бы 555 млрд руб. Однако 20% от количества приобретенных в течение 3 лет будут возвращены в свободное обращение. В случае продажи на рынке (SPO) по условно текущей цене Лукойл выручит 222 млрд руб. Также предусматривается выплата 10% от итоговой суммы, потраченной на выкуп, в бюджет РФ, что составляет 56 млрд руб. Следовательно, эффективно на выкуп Лукойл потратит 389 млрд руб. В случае погашения выкупаемых акций уставной капитал сократится на 20% до 554 млн шт.

Параметры возможного выкупа Лукойла

Проведение байбэка с дисконтом 50% на величину 20% уставного капитала, безусловно, является позитивом для инвесторов. При погашении выкупленных акций доля текущих акционеров в уставном капитале фактически увеличивается (выше размер прибыли и дивидендов на одну акцию), при этом компания проводит выкуп по цене, в два раза ниже рыночной. Если Лукойл решит оставить выкупленные акции в качестве казначейских, то текущие акционеры получают выгоду за счет большего размера будущих дивидендов на акцию (так как дивиденды обычно не направляются на казначейские акции) и чистой прибыли, сформированной за счет покупки актива с дисконтом 50%.

На данный момент Лукойл официально не комментирует возможность выкупа акций. Кроме того, размер дивидендов за 2023 год может быть уменьшен на размер байбэка. Лукойл не раскрывает отчетность по МСФО в этом году, но с учетом цены на нефть предположим, что компания может заработать около 600 млрд руб. свободного денежного потока. При погашении акций компания может выплатить порядка 1 082 руб./акцию, что предполагает целевую цену около 9 000 руб. при норме дивидендной доходности 12%. Если размер дивидендов будет скорректирован на величину байбэка, то дивиденд составит около 381 руб./акцию за 2023 год. В таком случае потенциал раскрытия стоимости остается прежним, со смещением периода отдачи на капитал на 2024 год. Мы позитивно оцениваем возможность выкупа акций Лукойла за полцены, продолжая удерживать в МП «Российские акции» с весом ~17%.

В этом году Магнит стал первым, кто объявил программу выкупа акций у нерезидентов. С этого момента акции компании выросли на 27%. Помимо Магнита и Лукойла возможными кандидатами для выкупа акций у иностранных акционеров могли бы стать Татнефть, ММК, Новатэк, Роснефть и МТС. Татнефть, Новатэк и ММК имеют низкий или отрицательный чистый долг, поэтому могли бы пойти на выкуп free float у нерезидентов. Роснефть имеет небольшой free float и смог бы произвести выкуп. Для МТС ситуация с выкупом менее однозначная, так как компания окажется перед выбором в случае байбэка у иностранцев – отказываться от дивидендов или наращивать долговую нагрузку (в таком случае чистый долг/EBITDA превысит 2x).

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.