X5: вопрос маржинальности остается открытым

X5 Retail Group, управляющая торговыми сетями «Пятерочка», «Перекресток» и «Чижик», представила операционные результаты за 1-е полугодие 2023 г. Компания объявила о росте выручки на 19,1% г/г до 771 млрд руб. и LFL продаж на 7,8% во 2-м квартале. В данной статье мы разберем текущую ситуацию в X5 Retail Group и оценим ее инвестиционную привлекательность.

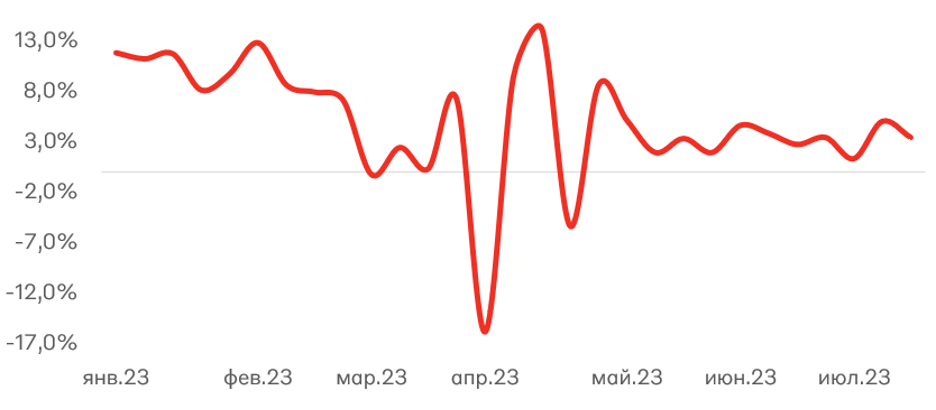

Оценка текущего положения ритейл сектора в целом начинается с анализа состояния потребительского спроса в продуктовых магазинах. Темпы роста расходов относительно сопоставимой недели предшествующего года остаются в положительной зоне (средний рост на 5% с начала 2023 г.), превышая инфляцию.

Изменение расходов в продуктовых магазинах (% г/г)

Источник: СберИндекс на 16.07.2023 г.

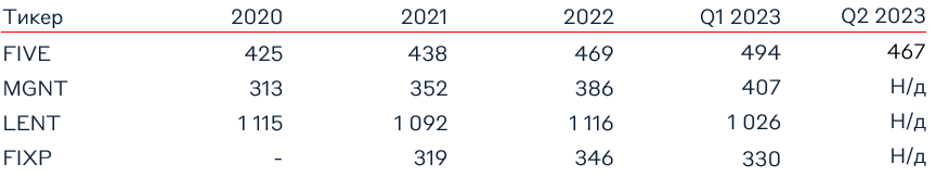

В июле заметен импульс роста объемов расходов в продуктовых магазинах, который превышает трехмесячный тренд. Традиционно летом превалируют дезинфляционные факторы, и операционные результаты ритейлеров стагнируют. Так продовольственная дефляция во 2-м квартале составила 0,3%, что связано с сохранением запасов прошлогоднего урожая и благоприятных ожиданий по урожаю в новом году. Тем не менее X5 Retail Group сумел показать сильные операционные данные. И это на фоне комментариев Магнита об ожидаемом снижении во 2-м квартале. Средний чек X5 Retail Group во 2-м квартале составляет 467 руб., снизившись к прошлому кварталу на 5% и увеличившись на 0,5% к прошлому году.

Средний чек ритейлеров, руб.

Источник: отчетности компаний

На фоне продовольственной дефляции и усиления конкуренции в сегменте жестких дискаунтеров X5 Retail Group был вынужден активно инвестировать в цены для привлечения трафика конкурентов. В разрезе оффлайн-бизнесов средний чек вырос по «Пятерочке» и «Перекрестку» на 0,9% и 2,8% г/г, но снизился на 19% в магазинах «Чижик». В отчетности по МСФО мы допускаем давление на операционную рентабельность, которая будет компенсирована в последующих кварталах за счет возможности перекладывания себестоимости на поставщиков и потребителей.

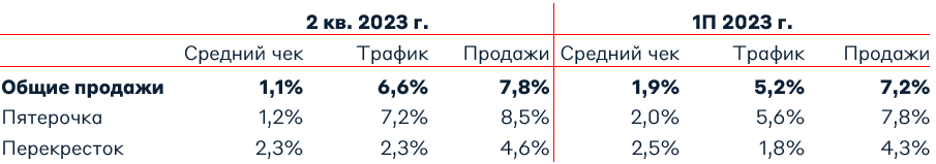

LFL (сопоставимые г/г) продажи X5 Retail Group выросли на 7,8% во 2 кв. 2023 г. во многом благодаря росту трафика на 6,6%. Наибольший рост демонстрирует формат магазинов у дома «Пятерочка», отражая изменение поведенческих паттернов населения в сторону выбора дешевых форматов вместо гипермаркетов. С ориентацией на формат дискаунтеров X5 Retail Group удачно позиционирован с учетом текущей структуры спроса. Компания активно открывает жесткие дискаунтеры «Чижик», количество которых составляет 809 шт. с открытием 218 новых магазинов в последнем квартале. X5 Retail Group увеличивает долю «Чижика» в общей выручке (3,3% против 1,1% год назад) и ожидает дальнейшего ускорения открытий магазинов во второй половине года.

Результаты LFL X5 Retail Group

Источник: операционные результаты – пресс-релиз

Судя по динамике трафика в существующие магазины, X5 Retail Group удается наращивать его, переманивая потребителей у FixPrice, Ленты и Okey Group. Это достигается благодаря формату магазинов у дома и инвестициям в цены. Развитие в сегменте дискаунтеров позволяет охватывать больше покупателей, а также усиливать позиции в ритейл сегменте в целом.

Выручка офлайн и цифровых бизнесов X5 Retail Group

Источник: отчетность X5 Retail Group

Помимо роста LFL показателей X5 Retail Group нарастил открытие магазинов, запустив 922 новые точки (с учетом закрытий). В результате этого выручка компании выросла на 19,1% г/г до 771 млрд руб. За 1-е полугодие общие продажи X5 Retail Group составили 1 466 млрд руб. (+17,3% г/г).

С точки зрения операционной эффективности выручка на 1 квадратный метр у X5 Retail Group составила 307 руб./кв. м (аннулизированно), что на 6% лучше аналогичного показателя 2022 г. Для сравнения данный показатель у Магнита составляет 248 руб./кв. м. Рост эффективности во многом обеспечен развитием онлайн-продаж и магазинов «Чижики» с малой площадью.

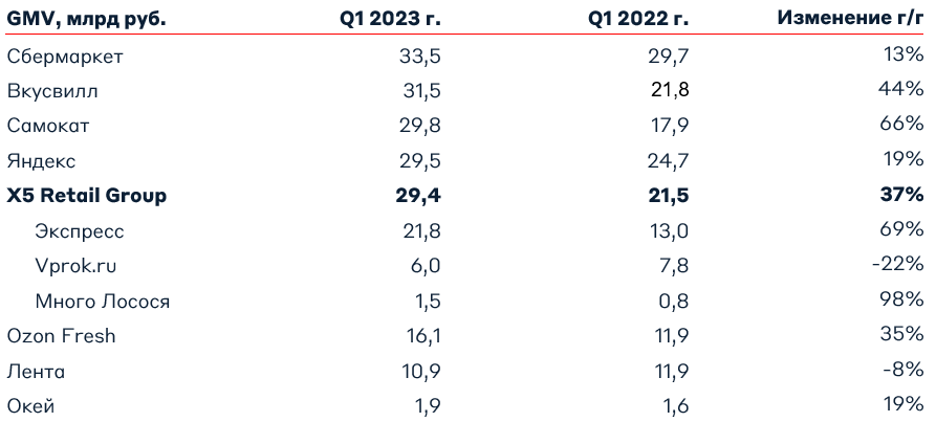

Продажи цифровых бизнесов X5 Retail Group образованы сервисами «Экспресс-доставка», Vprok.ru и «Много лосося». Во 2-м квартале GMV (торговый оборот) онлайн-сервисов составил 23,3 млрд руб., показав рост на 38% г/г b и снижение на 21% кв/кв. На 1-й квартал 2023 г. X5 Retail Group являлся пятым игроком на рынке e-grocery с долей 16% в топ-8.

Игроки e-grocery в 1-м 2022 и 2023 гг.

Источник: публичные отчетности, Infoline

Данные по конкурентам за 2-й квартал 2023 г. отсутствуют, однако доля X5 Retail Group, вероятно, сократилась. В цифровых продажах рынок по-прежнему является фрагментированным, и развитие онлайн-продаж X5 Retail Group ограниченно. Тем не менее в будущем доля не должна значительно сократиться, так как прочие игроки реализуют продажу продукции из магазинов X5 Retail Group в качестве партнерских соглашений через свои сервисы. Доля онлайн продаж в выручке составляет 3%. Компания не направляет избыточные средства на маркетинг онлайн-направления из-за высокой конкуренции и непрофильности данного сегмента.

X5 Retail Group продолжает торговаться с двузначным дисконтом к привычной оценке (38% к пятилетней средней оценке). Все упирается в нидерландскую регистрацию компании. Как только будет проведена редомициляция и возврат к выплате дивидендов, мы ожидаем значительную переоценку цены акций, которая могла бы удвоиться. Как лидер ритейла, компания вышла из кризиса операционно сильнее и больше.

Сравнительная стоимость бизнеса российских ритейлеров

Источник: публичные отчетности

X5 Retail Group показала сильные операционные данные, подтвердив статус лидера российского ритейла. Рост выручки ускорился даже на фоне продовольственной дефляции. Компания активно развивает как классический ритейл, так и формат жестких дискаунтеров. Это позволяет показывать наивысшую операционную эффективность в секторе, забирая долю конкурентов. Мы позитивно оцениваем результаты X5 Retail Group. На данный момент Магнит занимает наибольшую долю 17% в МП «Российские акции». С момента публикации обзора продуктового ритейла мы продолжает сохранять позитивный взгляд на двух игроков в секторе – Магнит и X5 Retail Group. Впрочем, пока стоит держать в уме дисконт в X5 Retail Group за юрисдикцию компании.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.