Долговой рынок: премии за риск в лизинге

Недавно мы разбирали премии за кредитный риск у строительных компаний, а сегодня мы рассмотрим второй по уровню доходности на облигационном рынке сегмент - лизинг. Тем более, что в этом месяце проводят размещения сразу четыре лизинговые компании: РЕСО-Лизинг, Европлан, Балтийский лизинг и ПР-Лизинг.

В 2022 году данная отрасль находилась под давлением на фоне геополитического кризиса, а объем нового бизнеса в ней, по данным Эксперт РА, сократился на 13% г/г. Основное сокращение произошло в корпоративном сегменте (-31% г/г) на фоне дефицита предметов лизинга из-за санкций. А сильнее всего пострадали сегмент авиализинга и морских и речных судов. Данные отраслевые риски оказывают давление на кредитные рейтинги эмитентов и способствуют чуть более повышенным премиям относительно широкого рынка.

Впрочем, согласно прогнозу Эксперт РА, в 2023 году рост объема нового бизнеса составит 10%, при этом около половины компаний из топ-40 рассчитывают на более чем 25% роста. Это произойдет на фоне постепенного восстановления экономики и адаптации к новым геополитическим реалиям, что в свою очередь, может привести к переоценке премий на данном рынке.

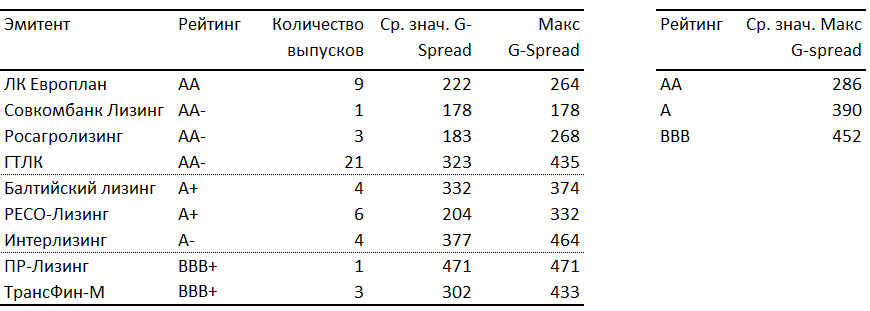

Для оценки премий (G-spread) на рынке мы использовали все выпуски в обращении со следующими параметрами: объем выпуска более 1 млрд руб.; дюрация не менее 0.5 лет; положительное значение G-spread на 13.06.2023, по данным Cbonds. Таким образом, агрегированная рыночная премия для AA составляет 286 б.п., а для BBB 452 б.п., что больше широкого рынка на 50 - 150 б.п.

Премия за риск по облигациям лизинговых компаний

Отметим, что у Росагролизинг и ТрансФин-М наблюдаются более узкие премии относительно лизинговых компаний с аналогичным кредитным рейтингом, что обусловлено их причастность к гос. структурам. В случае Росагролизинга - это его основной акционер, а - ТрансФин-М партнерство с РЖД. В противовес, на первый взгляд, узкий спред Европлан связан с ее исключительными кредитными качествами: высоким уровнем достаточности капитала и устойчивостью бизнес модели к внешним шокам.

Отдельно стоит ГТЛК, у которой сейчас неоднозначная ситуация: с одной стороны ее международный бизнес находится в процессе ликвидации из-за санкций, с другой стороны компания пользуется широкой поддержкой государства и была докапитализирована в 2022 году на 58,3 млрд руб. за счет средств ФНБ. На данный момент риском ухудшения кредитных метрик эмитента может стать перенос долга с зарубежных дочек компании, в рамках возможного замещения, на материнскую компанию. Поскольку долг иностранных дочек был выпущен в рамках зарубежного бизнеса и обслуживался активами за рубежом, то у материнской компании искусственно снизится достаточность капитала.

Перспективно выглядят две лизинговые компании: ЛК Европлан и Балтийский лизинг. Обе организации в меньшей степени пострадали от изменения рыночной конъюнктуры, поскольку они специализируются в сегменте легкового и грузового транспорта для малого и среднего бизнеса. Для сравнения с вышеупомянутыми данными об авиализинге и корпоративном бизнесе, рынок автолизинга снизился на 7% г/г, а розничный сегмент на 8% г/г. При этом, эти эмитенты предлагают привлекательную рыночную премию. В плане кредитных метрик мы отдаем приоритет ЛК Европлан, разбор которой мы делали на прошлой неделе.

ЛК Европлан и Балтийский лизинг планируют провести размещение своих новых облигационных выпусков в июне, которые мы будем использовать для замены текущих позиций в этих эмитентах в рамках нашего модельного портфеля “Российские облигации”.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.