Обзор модельного портфеля «Российские акции»

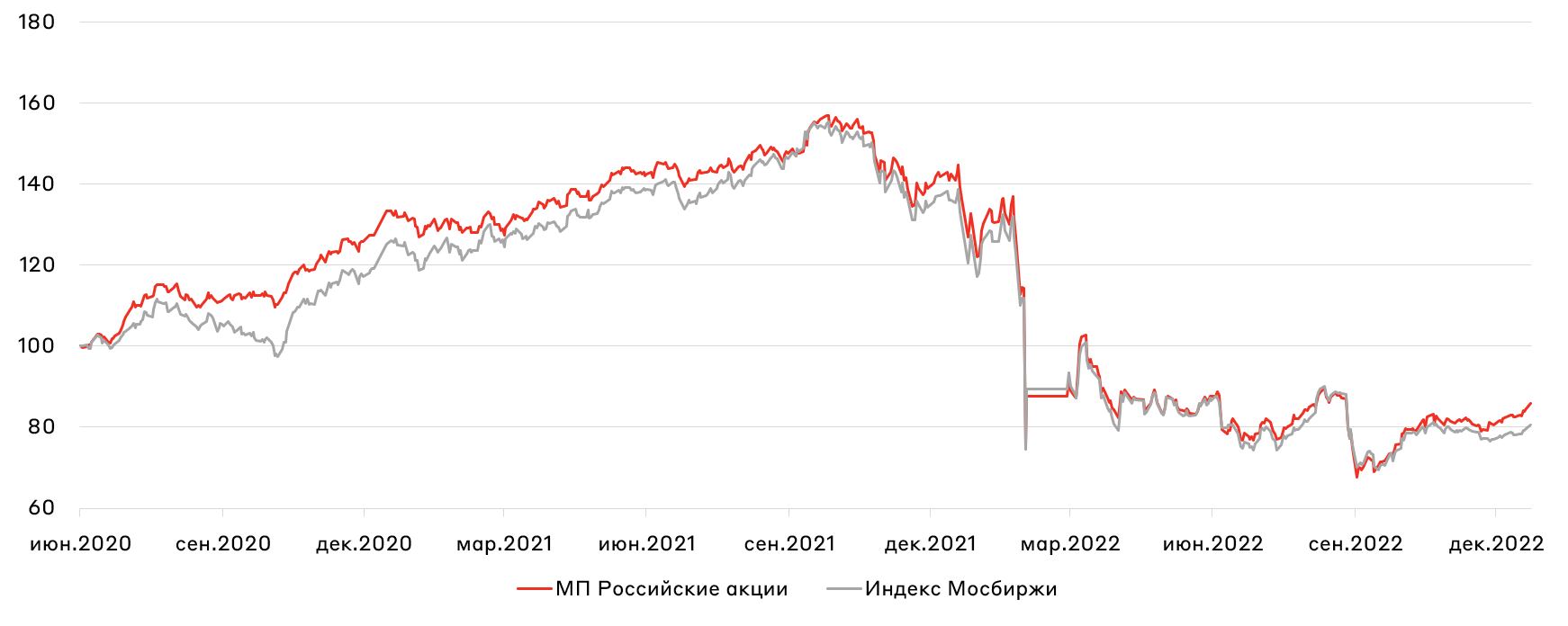

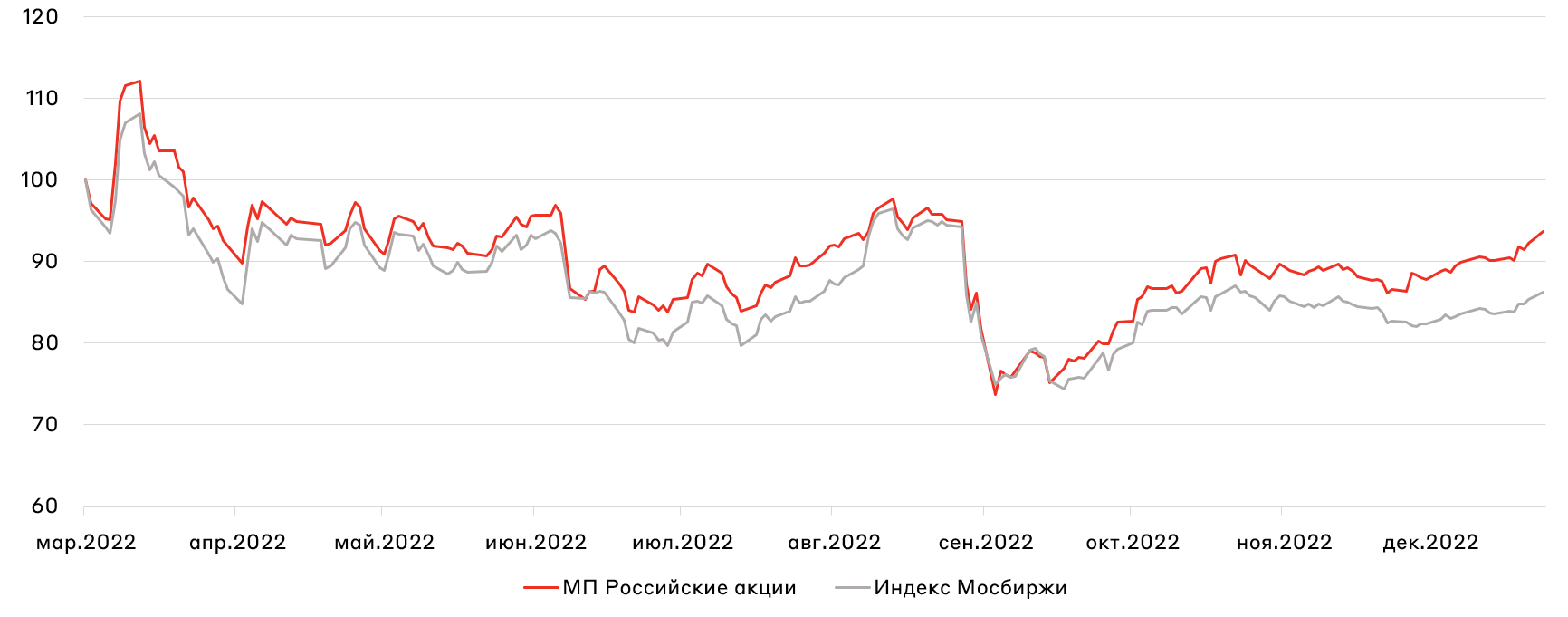

Российский рынок акций начал год на позитивной волне, а главным драйвером роста выступает реинвестирование поступающих дивидендов. Вероятно, в течение января мы будем наблюдать продолжение роста широкого рынка акций, так как поступления дивидендов достаточно равномерно распределены в течение месяца. С начала года МП "Российские акции" показал рост на 4,2%, а индекс Московской Биржи вырос 3,3%.

В конце 2022 года мы подготовили портфель, нарастив риск в преддверии ожидаемого ралли на рынке в январе. Во-первых, увеличили концентрацию риска в наших топ пиках в нефтегазовом секторе - Новатэк и Роснефть. Во-вторых, сделали две тактические покупки - акции Интер Рао и Московской биржи.

Интер Рао может выиграть от повышения тарифов на коммунальные услуги для населения и компаний в начале декабря, а также самый высокий рост доходов в отрасли за последние 5 лет (26% в год). Кроме того, для пополнения бюджета компания может пересмотреть дивидендную политику в пользу выплаты 50% чистой прибыли, что будет позитивным сюрпризом для инвесторов. Учитывая планируемый дефицит бюджета на 2023 год в 3 трлн рублей, государственные компании могут приятно удивлять рынок дивидендными выплатами или точечными налогами.

Московская биржа -это точечная спекулятивная идея. Компания успешно сохраняет высокую рентабельность в жестких внешних условиях, и мы позитивно оцениваем ее перспективы. Кроме того, мы увидим рост комиссионного дохода на рынках валют, деривативов и акций из-за смены структуры тарифов. Но стоит напомнить о главном риске - санкции на НКЦ, поэтому мы держим бумагу с весом менее 5%.

Ядро портфеля остаётся без изменений. Мы по-прежнему остаемся в перевесе относительно рынка в акциях Сбербанка, Новатэка, Роснефти и Полюса. Крупнейший банк опубликовал отличные результаты по итогам 2022 по РСБУ, что усилило наш позитивный взгляд на акции и потенциальные выплаты дивидендов. Новатэк, хоть и не публикует углубленные отчетные данные, но выглядит привлекательно на фоне отсутствия санкций на поставки СПГ, а также позитивного взгляда компании на завершение строительства терминала "Арктик СПГ-2". Цены на золото в январе превысили $1900 за унцию, что в совокупности с ослабление рубля в конце 2022 года, делают акции Полюса всё более привлекательной инвестицией в портфеле.

Взгляд на российский рынок акций сохраняется нейтральным на 2023 год. В феврале портфель будет снова возвращаться в защитный режим, так как "топливо" для роста рынка в виде дивидендов будет заканчиваться. Мы продолжаем придерживаться event-driven подхода к управлению портфелем, в том числе с точки зрения концентрации риска.

Полную структуру модельного портфеля вы можете получить у вашего финансового советника или же инвестиционного консультанта.

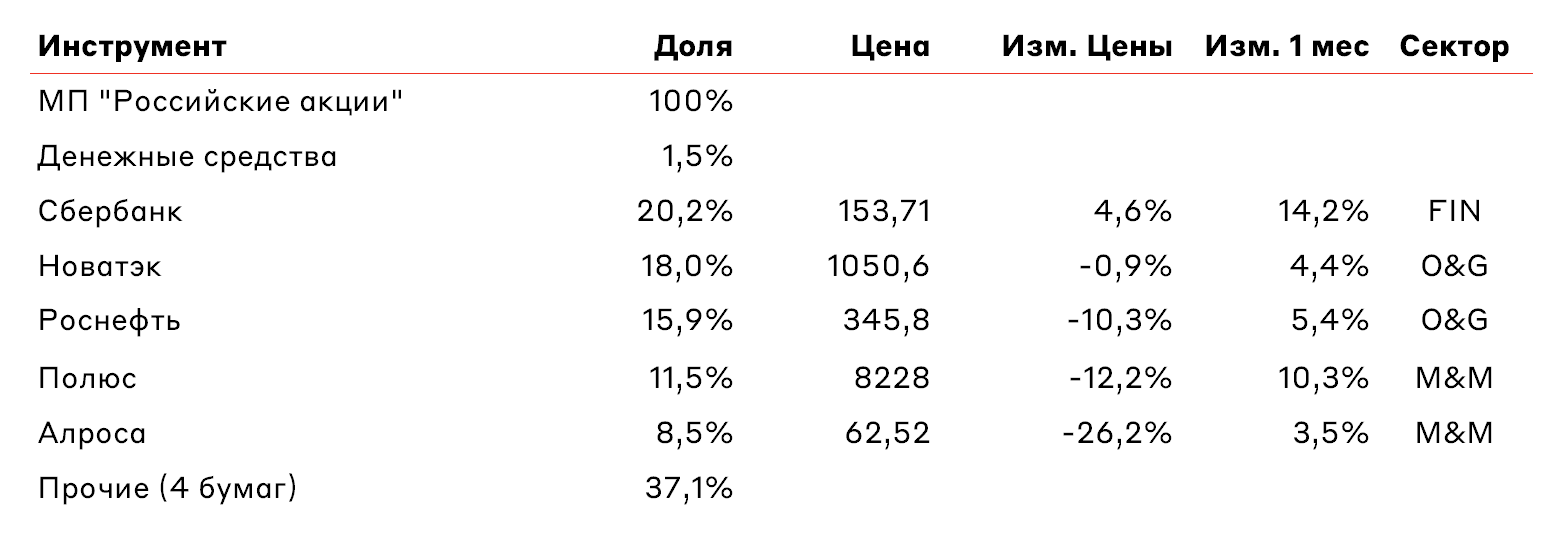

Топ-5 позиций

Динамика портфеля с момента перезапуска рынка 24 марта 2022 г.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.