Обзор модельного портфеля «Глобальные акции»

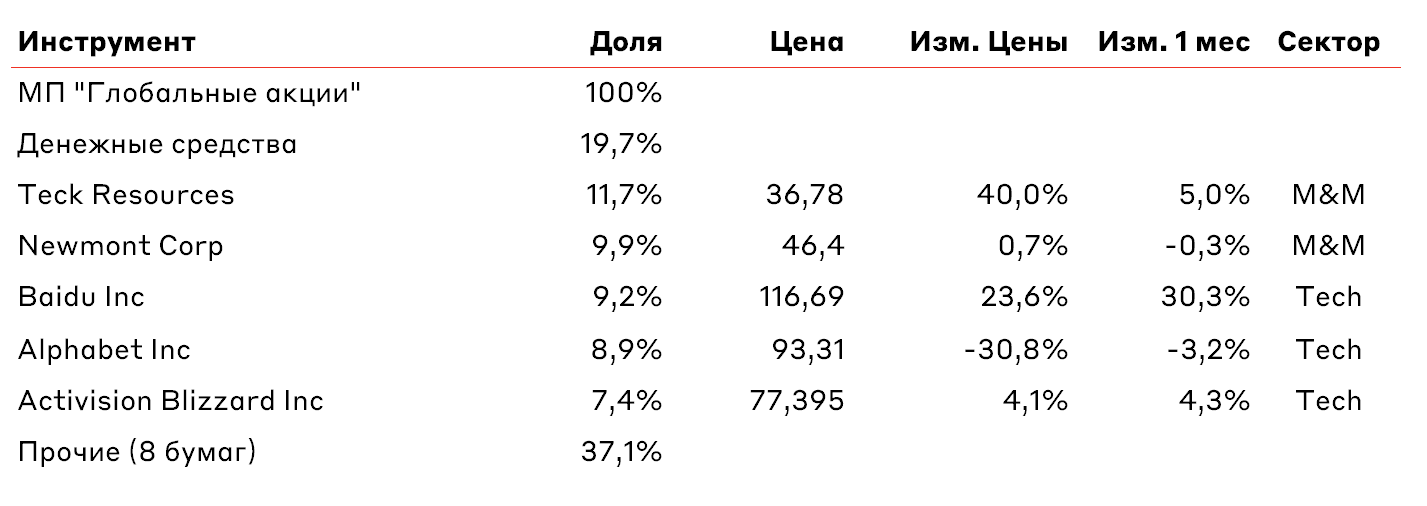

Рынки акций позитивно отреагировали на замедление инфляции в США до 7,1% г/г. Впрочем, ралли в завершении 2022 года мы рассматриваем как возможность сократить риски в портфеле. К примеру, в течение двух недель мы постепенно нарастили долю денежных средств до 20% в МП "Глобальные акции", чтобы быть готовыми к не самому лучшему сценарию на рынках в первой половине 2023 года.

Наиболее тяжеловесными позициями в портфеле остаются золотодобывающая компания Newmont и горно-металлургическая компания Teck Resources. Компании, добывающие драгоценные металлы и медь, являются нашими фаворитами на предстоящий год. Во-первых, в 2023 году мы потенциально увидим разворот в риторике ФРС и высокий инвестиционный спрос на золото в качестве защитного инструмента. Во-вторых, энергетический кризис 2022 года усилил инвестиции в возобновляемые источники энергии, а это приведет к росту спроса на медь, которая необходима для электродвигателей, систем энергоснабжения и инфраструктуры.

В числе последних сделок была покупка Activision Blizzard. Мы ставим на успешное закрытие сделки по поглощению компанией Microsoft по $95 за акцию в июне 2023 года. Выкуп предполагает предполагает доходность более 23%. Есть риски развала сделки из-за действий антимонопольных регуляторов. Мы оцениваем, что значительное (более 15%) снижение акций в таком сценарии маловероятно. Компания остается пионером отрасли, хоть и показывает замедление продаж, равно как и весь сектор. У компании отрицательный чистый долг в размере ~$7 млрд и стабильный положительный денежный поток.

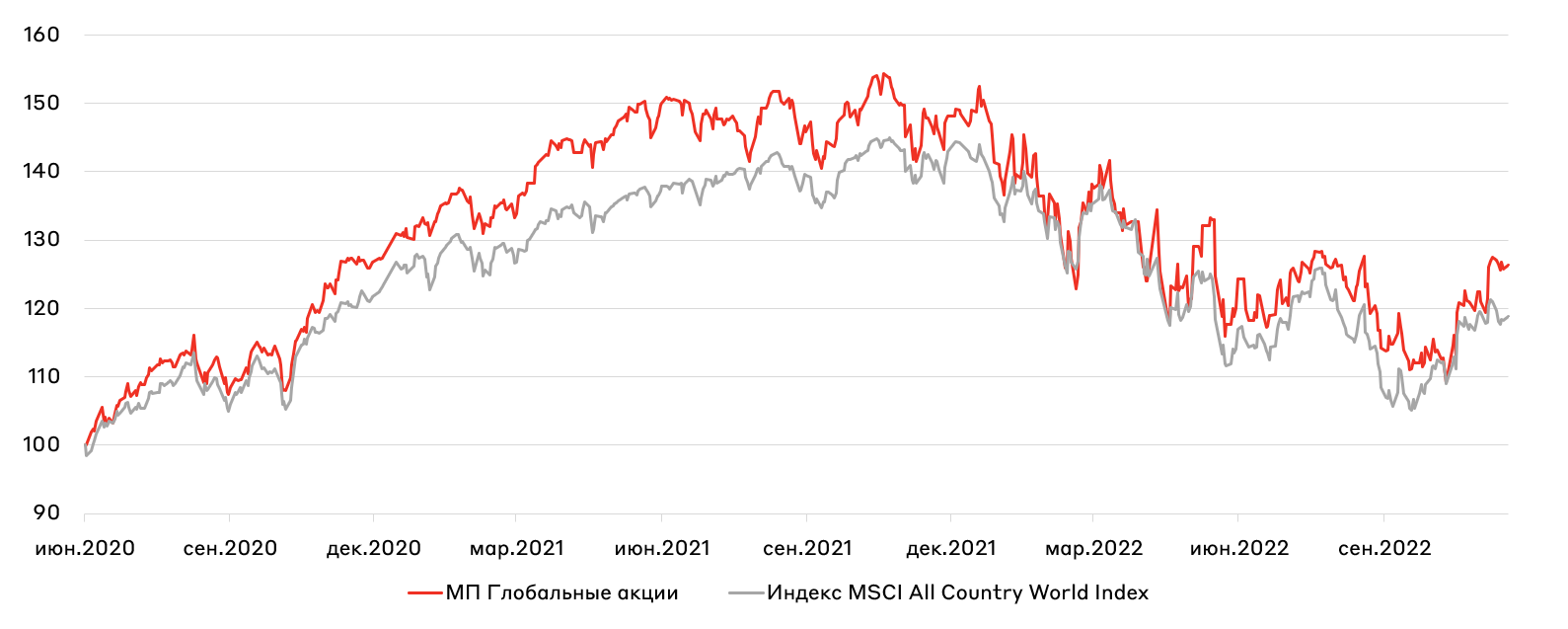

В последний месяц модельный портфель показал динамику значительно лучше рынка (МП +4,5% против роста бенчмарка на 0,6%), в том числе благодаря значительной доле китайских технологических компаний в портфеле (Baidu и JD.com). Именно они выступают главными бенефициарами будущего смягчения COVID ограничений в Китае. Кроме того, мы зафиксировали прибыль 25% в акциях компании Science Application International. Высокий объём государственных заказов на IT-решения позволил компании показать отличный результат за 3 квартал, что выступило триггером для роста акций выше наших целей.

Взгляд на глобальный рынок акций сохраняется нейтральным. Основное опасение вызывает американский рынок акций, который, несмотря на риски рецессии, растёт на сигналах потенциального смягчения риторики и действий ФРС. Наиболее интересным будет первый квартал 2023 год, так как сезон отчётности может преподнести сюрпризы для инвесторов: снижение маржинальности и EPS компаний. Мы же в свою очередь завершаем год в защитной позиции.

Полную структуру модельного портфеля вы можете получить у вашего финансового советника или же инвестиционного консультанта.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.