Обзор модельного портфеля «Баланс»

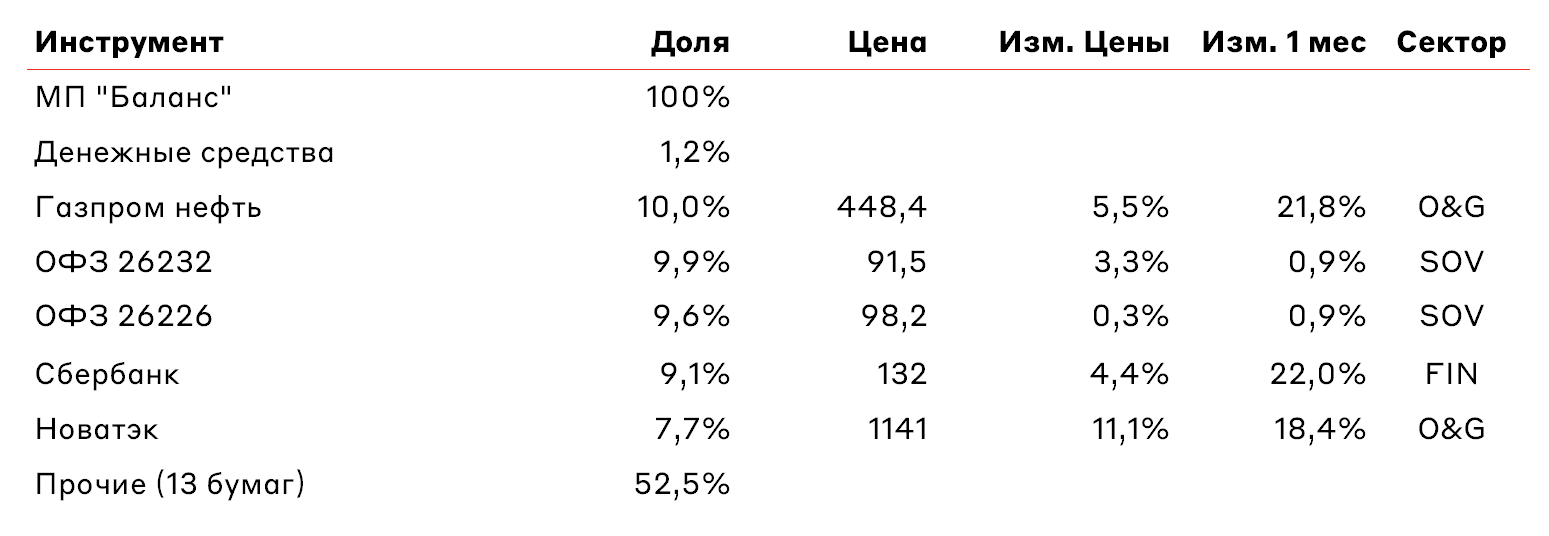

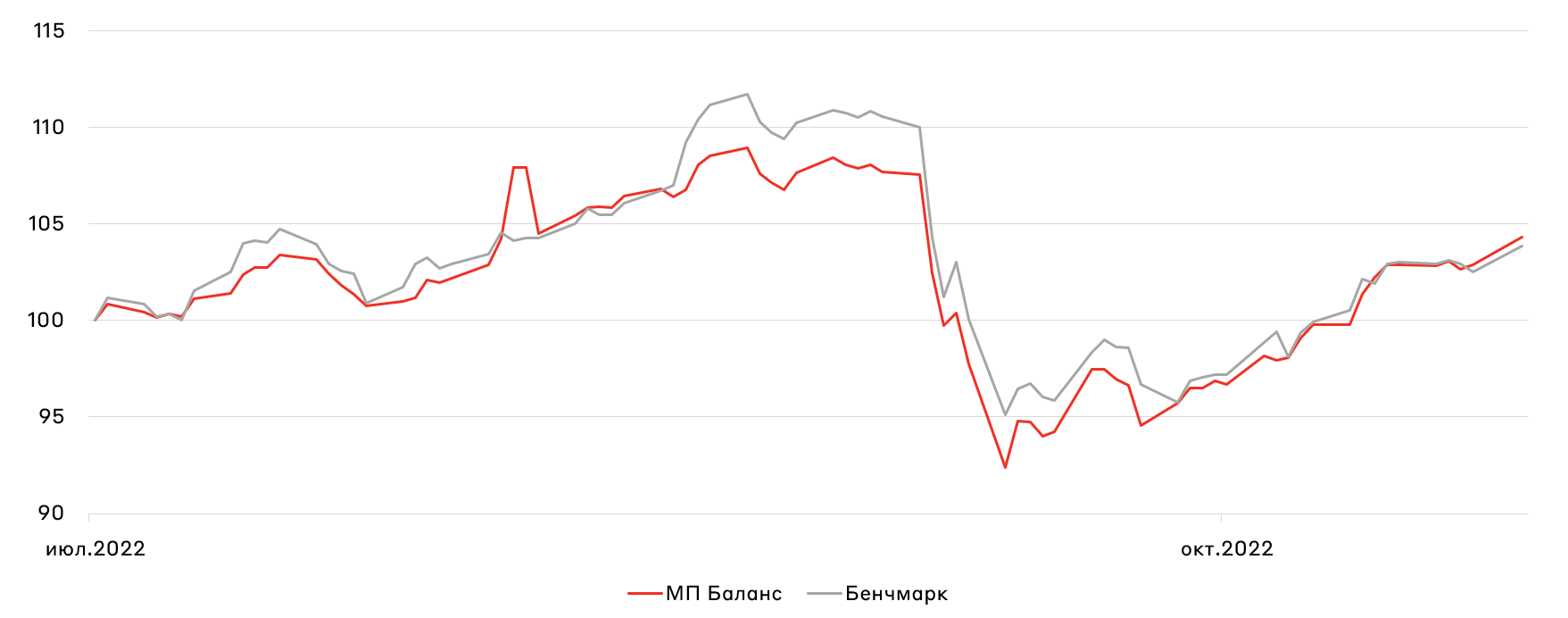

Сбалансированный портфель на рублевые активы постепенно переходит в защитную позицию, локально мы предпочитаем облигации нежели акции. Структура сейчас близка к 60/40, в пользу облигаций.

Привлекательные двухзначные доходности на долговых рынках делают акции тактически менее привлекательными. А в отсутствии нерезидентов приход новых денег, особенно дивидендов, выступает главным драйвером роста рынка, а значит управление портфелем становится более event-driven, нежели стратегическим, в том числе из-за сохраняющейся высокой степени неопределенности на рынках.

В акционной части портфеля сделали тактическую замену одной нефтегазовой компании на другую. Зафиксировали позицию в акциях Лукойла после объявления дивидендов по итогам 2021 года и 9 мес 2022 года. Локально, частные инвесторы (70% оборота на рынке акций) могут переключить внимание на другие сделки на рынке, что может привести к отставанию бумаги от широкого рынка. На освободившийся кэш взяли Газпром нефть, которая может объявить о дивидендах за 9 месяцев в середине ноября. Новость может стать позитивным сюрпризом для рынка. Также ждём позитивного решения совета директоров Роснефти по дивидендам за 9 месяцев, компания находит в портфель с весом 7%.

ОФЗ остаются нашими фаворитами - около 26% портфеля, в том числе из-за их ликвидности и возможности делать тактические ребалансировки. Тем не менее, у нас также есть спекулятивные позиции в длинных ОФЗ 26221, мы рассчитываем, что после сентябрьской распродажи и активности Минфина РФ в ноябре, длинные доходности могут снизиться до конца года, если политика ЦБ останется без значительных изменений.

В рамках корпоративного портфеля мы продолжаем удерживать качественных заемщиков с избыточной кредитной премией, среди наших фаворитов можно выделить компании, ориентированные на внутреннее потребление со стабильным денежным потоком, а именно: Белугу, Биннофарм Групп, Росводоканал и Селектел. Возможно, сделаем замену старого выпуска Селектела на новый, при наличии интересной премии на размещении нового выпуска эмитента 10 ноября.

Взгляд на российские активы сохраняется нейтральным. Некоторое политическое затишье и приток новых денег дали импульс рынку акций, а вот на облигационном рынке ситуация не менее интересная. Явным примером были последние аукционы Минфина, где министрество размещало бумаги с большим дисконтом. Тактически предпочитаем работать в event-driven режиме на рынке акций, а также отдаем предпочтение облигациям.

Полную структуру модельного портфеля вы можете получить у вашего финансового советника или же инвестиционного консультанта.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.