О’КЕЙ – облигации с “дисконтом”

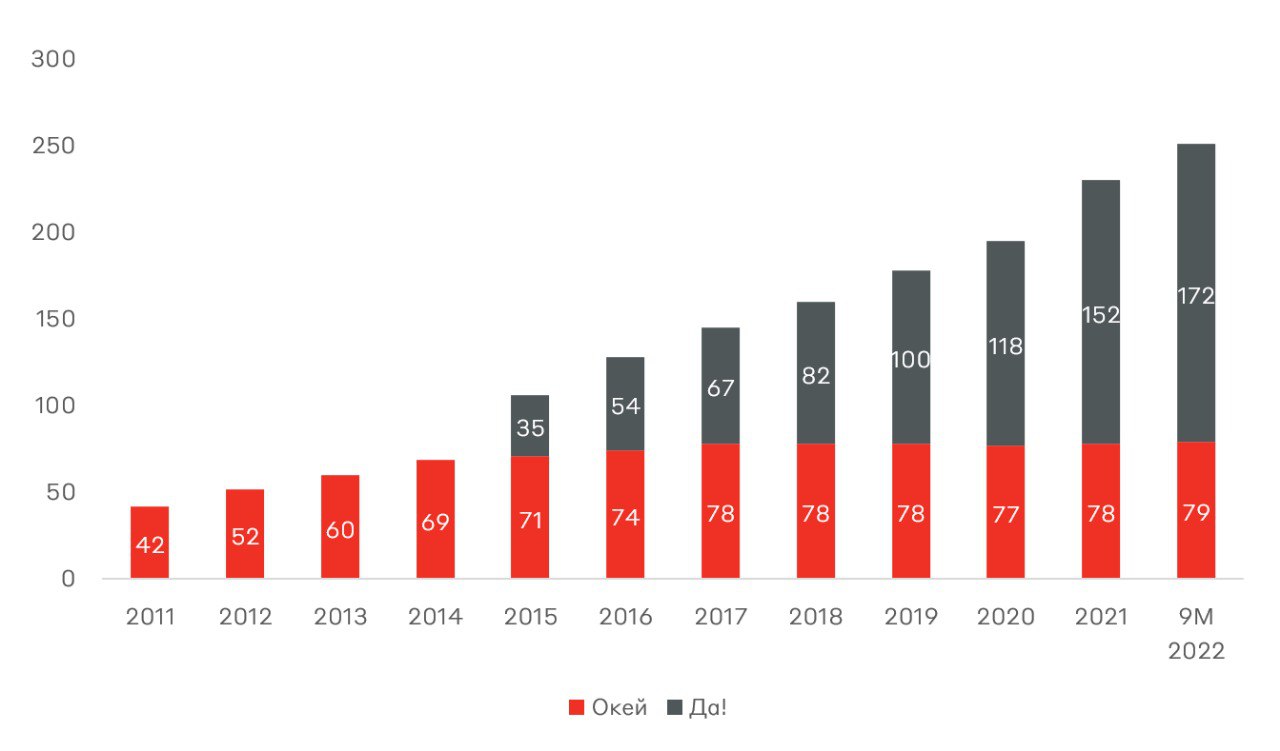

О'КЕЙ – это крупный российский ритейлер, компания состоит из 79 гипермаркетов «О’КЕЙ», 172 дискаунтеров «ДА!» и пяти распределительных центров. Основными регионами присутствия Группы являются Северо-Западный и Центральный федеральный округа: 31% торговых площадей находятся в Северо-Западном регионе, все дискаунтеры расположены в Москве и Московской области. Группа компаний также активно развивает онлайн-продажи на базе гипермаркетов.

Количество магазинов, шт.

Источник: данные компании

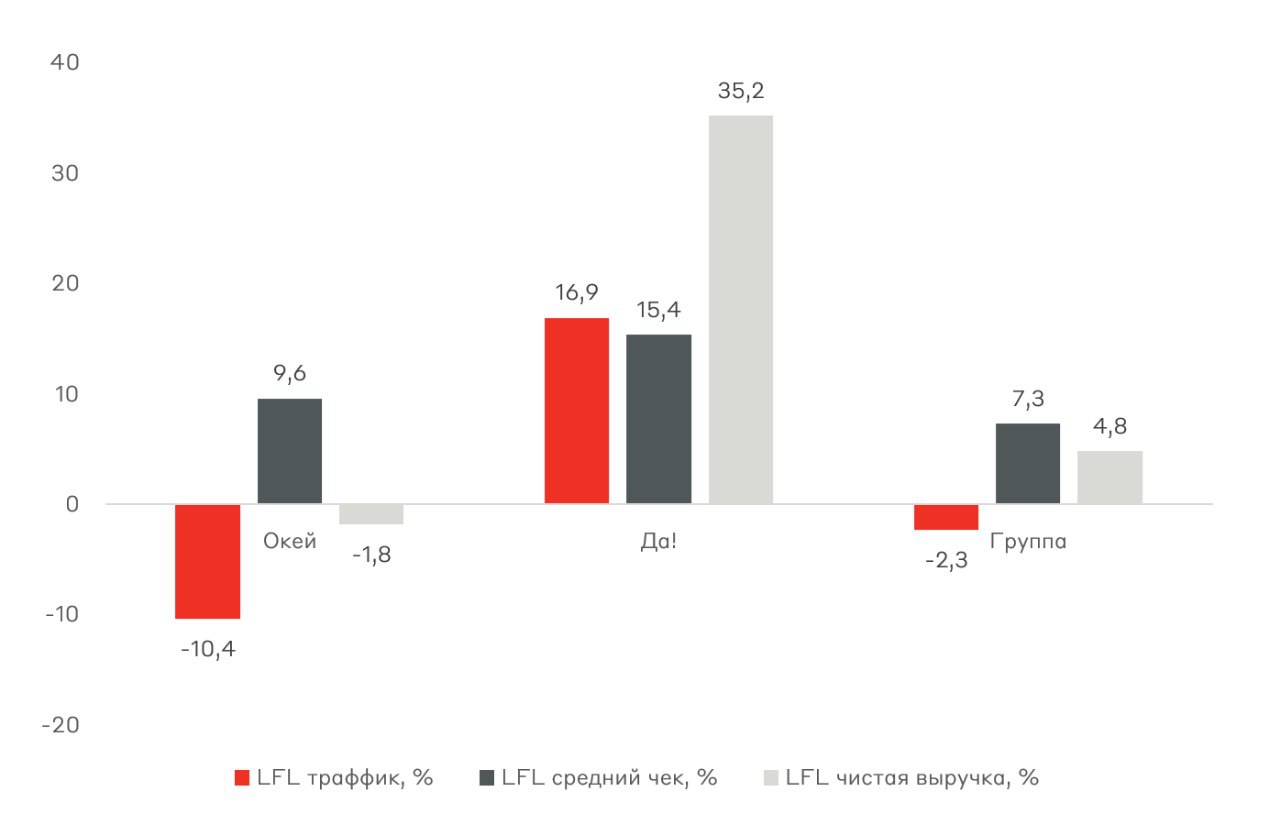

Бизнес компании подвержен классическим трендам на российском рынке ритейла: гипермаркеты теряют свою популярность, покупатели выбирают онлайн форматы и магазины «у дома». Кроме того, на фоне падения реальных доходов покупатели ориентируются на низкий ценовой сегмент в продуктовом ритейле. Окей подвержен обоим трендам, с одной стороны, траффик в гипермаркеты снижается, по итогам 1 полугодия траффик в О'кей снизился на 10,4% г/г, в то же время в сегменте «ДА!», поток покупателей вырос на 17%. Компания ожидает, что дискаунтеры «ДА!» останутся одним из основных факторов роста выручки и прибыли, на текущий момент данный сегмент приносит 28% выручки компании, в будущем доля будет расти за счет открытия новых магазинов.

Источник: данные компании

В целях улучшения маржинальности ритейлер активно развивает СТМ направление бизнеса. В сети «ДА!» доля собственных брендов уже достигла 50%. В рамках гипермаркетов О'кей СТМ также развиваются. Например, бренды O’KEY DAILY, O’KEY и O’KEY Selection формируют 8% выручки гипермаркетов.

Финансовые показатели

Финансовые показатели компании растут, ритейл является кризисоустойчивым сегментом экономики. По итогам 9 месяцев чистая розничная выручка Группы выросла на 10,0% г/г, при этом выручка О'кей снизилась на 1,1%, а доходы «ДА!» увеличились на 60,2% г/г. Это произошло благодаря росту чистой розничной выручки сопоставимых магазинов на 26,1% и расширению сети (+43 магазина за последний год). Маржинальность компании по EBITDA стабильно держится на уровне 7-8%, что сопоставимо с другими ритейлерами РФ, например у Х5 она около 7,5%. Свободный денежный поток у компании отрицательный на фоне высоких капитальных затрат.

Долговая нагрузка у ритейлера достаточно высокая. С учетом аренды отношение чистый долг / EBITDA находится на уровне 3,7х. Без учета аренды коэффициент на уровне 2,2х. Положение также усугубляется большими процентными расходами, например отношение EBITDA к процентным расходам около 2,5х. При этом Эксперт РА позитивно оценивает ликвидную позицию компании, принимая во внимание операционный денежный поток и остаток невыбранных кредитных линий.

Рейтинг эмитента от Эксперт Ра находится на уровне ruA-.

Стоит ли покупать?

9 ноября эмитент проведет размещение нового выпуска облигаций. Срок до погашения выпуска составит 10 лет с офертой через 3,5 года. Ориентир по квартальному купону находится на уровне 11,75% или 12,3% годовых доходности, что соответствует спреду к ОФЗ в 330 б.п. Сопоставимые выпуски эмитента на вторичном рынке предлагают премию в 250 б.п., что мы и оцениваем как справедливый уровень спреда. На наш взгляд, участие в размещении может быть интересным при наличии премии и только на 3-4% от портфеля ввиду высокого долга эмитента и слабого места в виде сегмента гипермаркетов.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.