Сокращаем дюрацию в портфеле рублевых облигаций

В пятницу Банк России снизил ключевую ставку на 50 б.п. до 7,5%, в то же время регулятор сообщил, что нейтрального диапазона ключевая ставка достигла, цикл снижения ставки близок к завершению, а из пресс-релиза пропал тезис про оценку «целесообразности снижения ключевой ставки во втором полугодии 2022 года».

Как и Банк России, мы считаем, что проинфляционные риски в российской экономике начинают преобладать.

В первую очередь риски идут со стороны бюджетной политики, в частности, до 1 октября Минфин должен внести предложение по бюджету РФ на 2023-2025 годы - неопределённость относительно бюджетных расходов и параметров бюджетного правила могут изменить инфляционные факторы в экономике. Дополнительно существует неизвестность относительно объема размещения нового долга, спрос на который, как мы заметили на прошлой неделе, достаточно ограничен, и Минфин может начать "давить" на цены на вторичном рынке для привлечения долга.

Кроме того, мы считаем, что эффект от снижения ставки в виде нормализации спроса начнет проявляться осенью, а сезонные факторы (плодоовощная дефляция) перестанут оказывать влияние на недельные данные, что может привести к пересмотру инфляционных ожиданий населения и политики ЦБ.

Данные по кредитной и сберегательной активности также важны, сейчас они выглядят проинфляционно, например, растет спрос на автокредитование и ипотеку. Снижение ключевой ставки позволит высвободить сбережения населения, которые накапливались последние полгода.

При этом дефляционные драйверы в текущих условиях ограничены, факторы низкого спроса и сильного рубля, на наш взгляд, будут постепенно уходить к концу года.

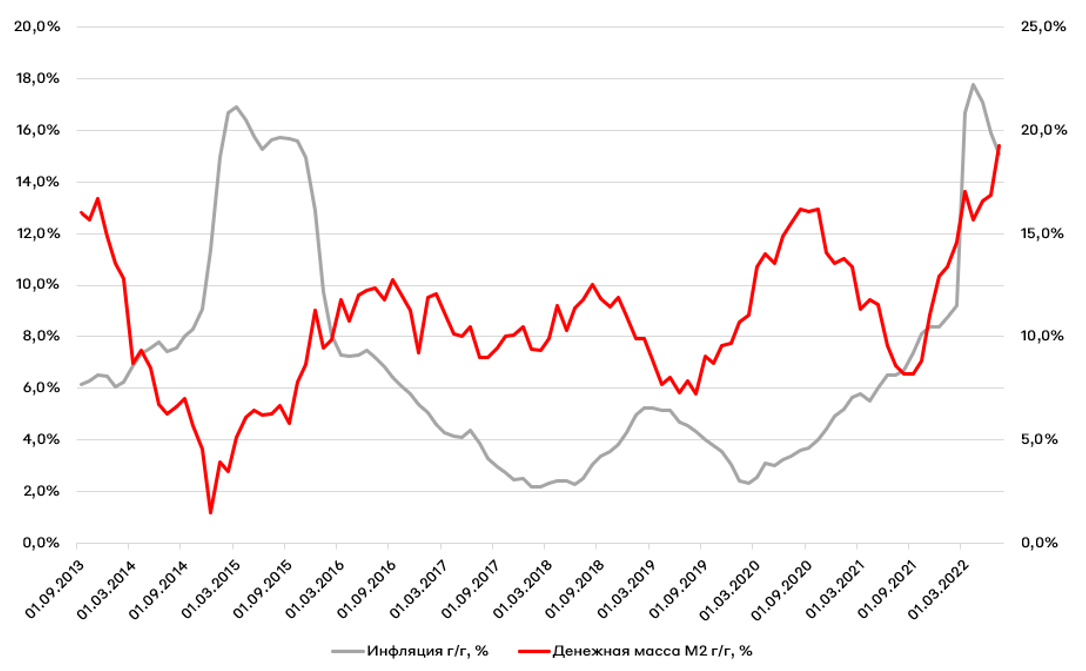

Кроме того, имеет место быть проинфляционный фактор в виде значительного роста денежной массы М2. Если раньше наблюдалась обратная корреляция денежной массы с инфляцией, то сейчас они растут одновременно, что вызывает опасения относительно роста инфляции на горизонте 2023 года. Мы объясняем столь резкий рост денег в экономике монетизацией ФНБ, в рамках которого валюта продаваться не может (валютные резервы заморожены), но при этом Минфин получает средства от ЦБ на поддержку экономики (вероятно, за счет эмиссии рублей под обеспечение валюты).

На фоне ужесточения комментариев Банка России и роста инфляционных рисков мы начинаем сокращать дюрацию модельного портфеля «Рублевые облигации», а именно сокращаем долю длинных ОФЗ в пользу более защитных инструментов: ОФЗ-ИН и ОФЗ с плавающим купоном.

Вмененная инфляция в ОФЗ-ИН сейчас находится на уровне 5%, реальная ставка около 3,5% годовых. В рамках портфеля облигаций флоатеры будут выступать в качестве сугубо защитного инструмента, так как в ближайшее время роста ключевой ставки мы все-таки не ожидаем, а RUONIA сейчас держится около 7,7%. В модельный портфель мы добавили ОФЗ 52002 и ОФЗ 24021 вместо 10-летних ОФЗ с фиксированным купоном.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту