Западные инвестиционные банки пересмотрели взгляд на S&P500

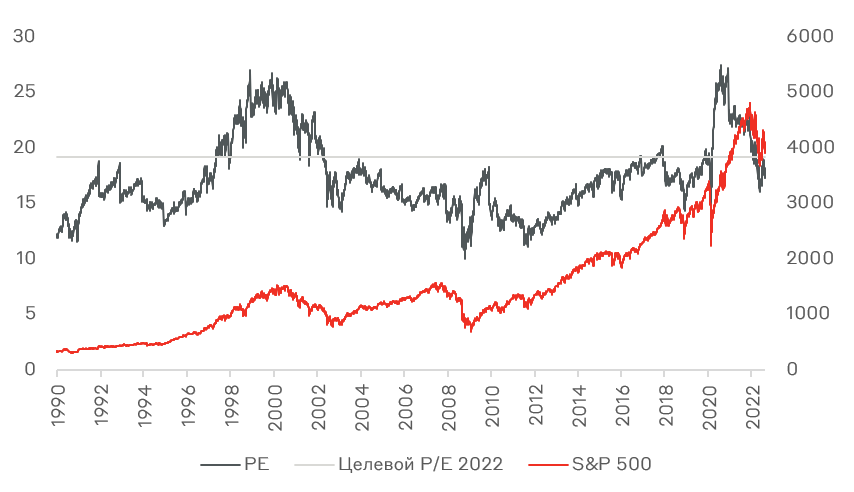

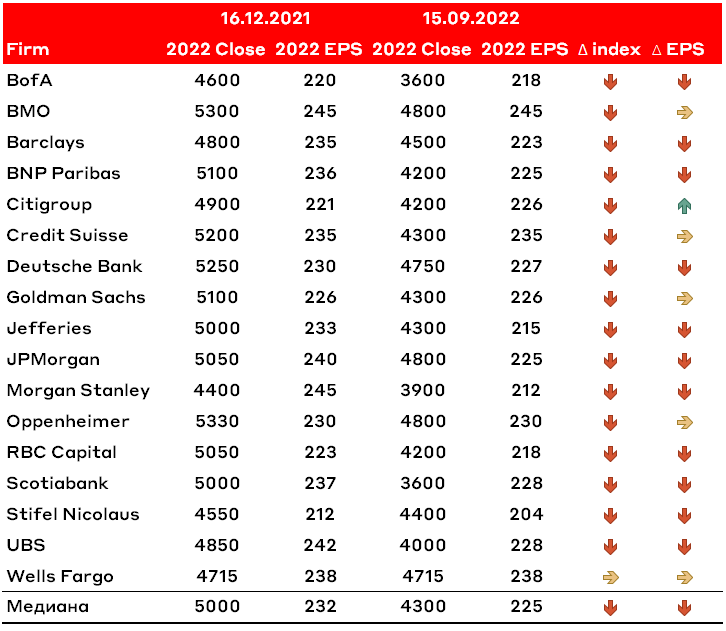

Вчера вышли агрегированные данные прогнозов глобальных инвестдомов по динамике S&P 500 на конец текущего года. Последние 6-9 месяцев прогнозы остаются на уровне 4300-4400, хотя еще в начале годы они были около 5000 пунктов. Медианное значение прогноза по значению S&P 500 на конец 2022 года находится на уровне 4300 пунктов, что предполагает рост на 11% от текущих значений индекса. Ожидаемое значение EPS составляет 225 доллара (против 232 доллара в начале года), что эквивалентно форвардному Р/Е на уровне 19,1х. Много это или мало - вопрос открытый, но основываясь на исторических данных мы не считаем, что индекс дешевый, подробнее видно на графике ниже (устойчивое нахождение оценки выше текущей цели было только в кризис доткомов и во время пандемии):

Вернемся к ожиданиям инвестиционных банков, и здесь стоит отметить:

1. Снижение оценок на 14%

2. Рост разброса оценок вырос в 1.5 раза, то есть мнение рынка стало более "размазанным"

Подробную таблицу с декабрьскими и текущими ожиданиями можно увидеть ниже:

Мы неоднократно писали о преобладании негативного сентимента, который должен был привести к закономерному снижению фондового рынка. Основными причинами были: ужесточение монетарной политики со стороны ФРС (в ближайшие 6 месяцев мы можем приблизиться к концу цикла), снижение финансовых показателей компании из-за сокращения маржинальности (данный фактор напротив только начал набирать силу, яркий пример вчерашний отчет компании FedEx, которая отчиталась значительно хуже ожиданий и не стала давать комментарий относительно перспектив бизнеса из-за высокой неопределенности) и геополитика (здесь мы также не видим улучшения картины).

Вышеупомянутые риски уже отражены в аналитических комментариях крупнейших банков, но глубину дальнейшего снижения тяжело оценить. Показательным может стать сезон отчётности за 3 квартал. Если результаты компаний будут в рамках прогноза, то увидим стабилизацию котировок акций и возможно даже рост до указанных значений индекса - 4300 пунктов. Облигации, особенно безрисковые уже дают приличную доходность, что однозначно повышает инвестиционную привлекательность данного класса активов над акциями.

Что мы считаем рациональным делать в текущей ситуации?

- Мы сохраняем тактический перевес в пользу облигаций, которые в моменте имеют меньше рисков, чем широкий рынок акций.

- Логично фокусироваться на акциях value компаний, которые продолжают показывать устойчивую динамику за счет меньшей чувствительности к росту процентных ставок. Получать избыточную доходность (ценой повышения риска) можно через экспозицию на «изолированные» от американской инфляции активы. Например, китайский рынок, на котором значительный негатив уже реализовался.

- Отдельные growth имена уже выглядят привлекательно по мультипликаторам (например, тот же Google). Однако нужно понимать, что, покупая такие имена, инвестиционный горизонт должен быть никак не меньше 3-6 месяцев. Пока же настрой инвесторов в отношении growth сегмента все же негативный.

- Необходимо наращивать долю защитных активов, например, через покупку акций компаний по добыче золота и серебра.

- По историческим данным, рост учетной ставки не приводит к значительному росту длинных доходностей из-за снижения ожидаемой долгосрочной инфляции, поэтому рассматриваем постепенное увеличение дюрации портфеля, удерживая ее на уровне 4 лет.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту