Что с планами по сокращению баланса ФРС?

На заседании ФРС 4 мая был объявлен план сокращения баланса регулятора, так называемый QT или Quantitive tightening. Предыдущий этап количественного ужесточения был в США в 2018 году, одновременно с повышением ставки ФРС.

В прошлом цикле ФРС потребовался целый год, чтобы достичь максимального уровня сокращения баланса в $50 млрд в месяц. ФРС начал сокращение с $10 млрд (US Treasuries на $6 млрд и MBS на $4 млрд) и увеличивал этот показатель на $10 млрд в квартал, пока не достиг максимальной ставки осенью 2018 года.

Сейчас же ФРС обещал действовать более жестко, так как инфляционные риски стали ощутимы для экономики США. На этот раз QT должен был вырасти с нуля до $95 млрд в месяц в течение трех месяцев. 1 июня началось сокращение на $47,5 млрд, разделенных на $30 млрд в US Treasuries и $17,5 млрд в MBS. Однако через три месяца, то есть 1 сентября, объем сокращения должен увеличится до $95 млрд.

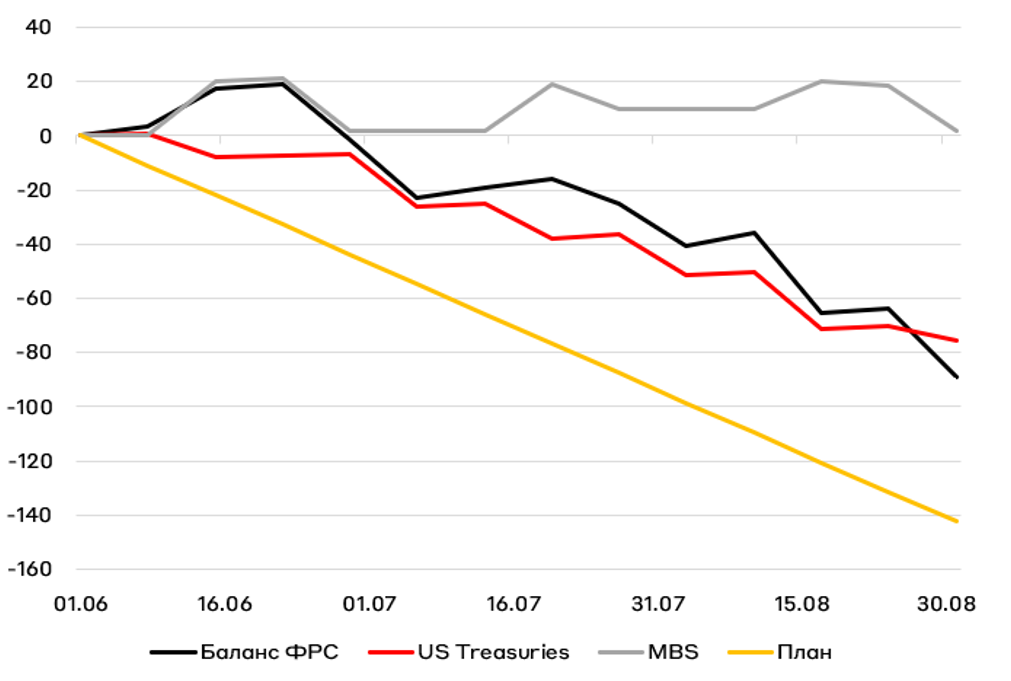

Таким образом, если рассмотреть планы ФРС, то к концу августа регулятор должен был сократить баланс почти на $150 млрд. Но поспевает ли регулятор за столь стремительными темпами?

Если смотреть на отдельную статью баланса: US Treasuries, то все идет почти по плану, с 1 июня ФРС продал облигаций на $76 млрд.

Если же мы взглянем на баланс ФРС, то есть сомнения, визуально баланс перестал расти, но значительного сокращения пока не наблюдается. В абсолютных значениях он снизился не на $142,5 млрд, как было обещано изначально, а лишь на $89 млрд (на 40% ниже плана), то есть ужесточение идет, но значительно более слабыми темпами.

Изменение баланса ФРС с 1 июня 2022, млрд долл.

Источник: FRED

Кроме того, ужесточение идет в первую очередь за счет US Treasuries, продаж MBS нет. Регулятор хотел сократить их объем на балансе на $52,5 млрд, а в итоге объем вырос на $2 млрд. Вероятно, регулятор опасается обрушить и так слабый рынок недвижимости США и не хочет продавать MBS. Получается, что ужесточение, которое должно было помочь бороться с инфляцией не происходит, а точнее происходит очень фрагментарно.

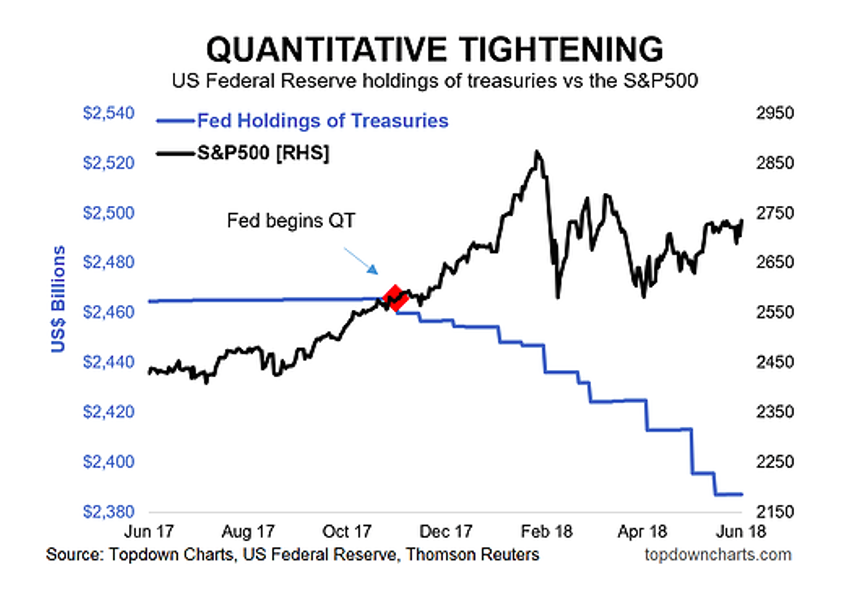

Как мы видим, сокращение баланса все-таки оказывает влияние на рынок. Да, сильной коррекции не случилось, но с 1 июня индекс S&P 500 снизился на 3%, 10-летние доходности выросли на 30 б.п., и это происходит в условиях, когда баланс сокращается, но меньшими темпами, чем обещано. Видимо ожидать, что он начнет снижаться по $95 млрд в месяц с 1 сентября тоже не стоит, хотя давление на сегмент US Treasuries очевидно продолжится. В Джексон-Хоул мы слышали, что регулятор останавливаться не собирается. Как следствие, фактор сокращения баланса продолжить оказывать давление как на сегмент бондов, так и акций.

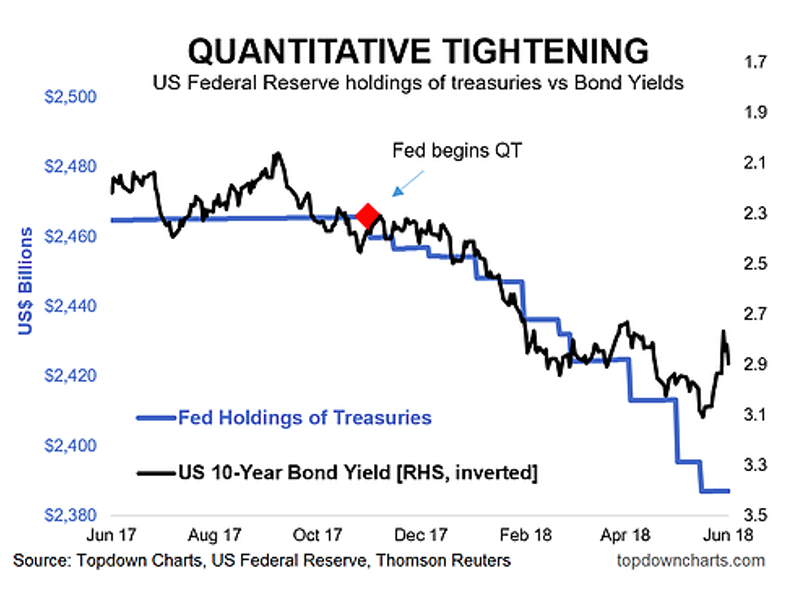

Реакция рынка на сокращения баланса в 2018 году представлена ниже:

Ожидать другой картины в текущих условиях не приходится. Кроме того, в 2018 году не было риска рецессии и столь высокой инфляции, которые сейчас также давят на фондовый рынок США, так как аналитики закладывают снижение темпов роста доходов компаний.

Единственным шансом для рынка и доходностей может стать разворот в политике ФРС на фоне сильного кризиса или снижения цен на энергоресурсы. Однако ни одного из сценариев мы пока не наблюдаем и не ждем.

Таким образом, мы продолжаем придерживаться консервативного взгляда на фондовый рынок США, предпочитая ограничивать риск в портфеле. Кроме того, дюрацию в еврооблигациях также стоит держать на низком уровне ввиду значительного навеса со стороны предложения в долларовых облигациях США. На наш взгляд, инвестиции, предлагающие стабильный денежный поток, в текущих условиях выглядят наиболее привлекательно.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.