Обзор компании Whoosh

Бизнес-профиль

Whoosh — российский лидер на рынке микромобильности, компания самостоятельно разрабатывает и внедряет решения для шеринга транспорта, а также управляет сервисом аренды электросамокатов и электровелосипедов «Whoosh». В 2021 году количество уникальных пользователей компании превысило 6 млн человек, клиенты совершили более 26 млн поездок, а собственный парк компании превысил 41 тыс. единиц техники.

Whoosh заявляет об очень высокой доле рынка кикшеринга, по данным исследования Трушеринг, 50% пользователей пользуются услугами Whoosh. Например, в Москве Whoosh имеет долю рынка в 63%, ближайшие конкуренты – Urent и Яндекс – 30% и 5% соответственно.

В целом компания наблюдает низкую волатильность спроса на ее услуги, что обусловлено прежде всего текущей недостаточной насыщенностью рынка со стороны конкурентов.

Кроме того, бизнес компании является достаточно капиталоемким, что ограничивает конкуренцию на рынке. Для получения значимой доли рынка кикшеринга России объем инвестиций оценивается в объёме не менее $30 млн (порядка 30 тыс. самокатов) + затраты на разработку IT-платформы для управления бизнесом.

Собственные технологические решения: запатентованная платформа для управления парком, IoT модуль собственной разработки, АI анализ данных для динамического ценообразования, алгоритмов проведения ремонтов и ТО – все это обеспечивает конкурентное преимущество компании в части конкуренции и гибкой бизнес-модели развития.

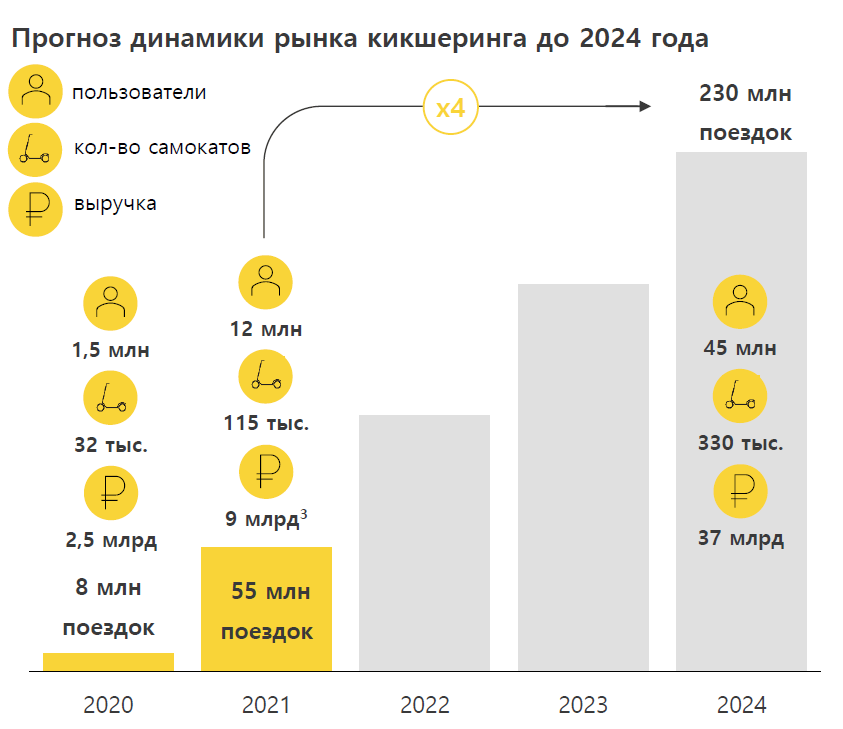

Компания видит активный рост сегмента кикшеринга за счет проникновения сервисов и роста популярности коротких поездок, клиентская база сервисов на рынке должна увеличится с 12 до 45 млн пользователей, которые будут совершать около 230 млн поездок в год против 55 млн в 2021 году. Whoosh планирует сохранять лидерские позиции на данном рынке.

В начале сезона-2022 Whoosh планировал запуститься в нескольких странах Европы (Швеция, Португалия), однако геополитическая ситуация осложнила эти планы.

Источник: презентация компании

Финансовые показатели

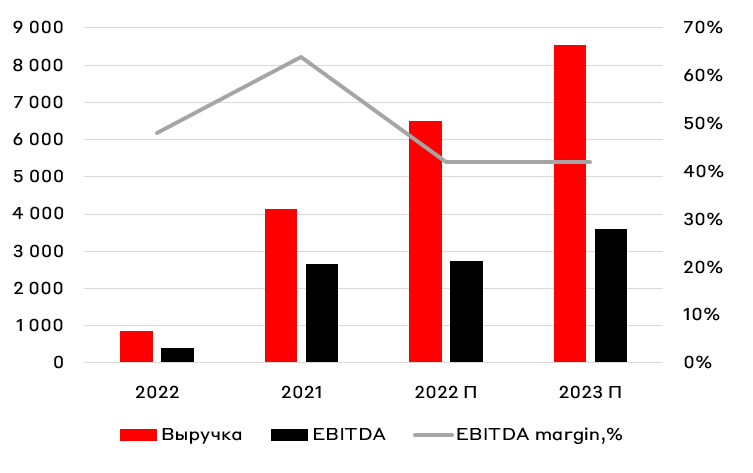

По итогам 2021 года компания отчиталась об отличных финансовых результатах. Выручка выросла почти в 5 раз, как и EBITDA. Показатели достигли 4,1 и 2,7 млрд руб. соответственно. Компания планирует увеличить флот более чем в 2 раза, до 100 тыс. единиц техники к концу 2023 года.

Бизнес компании является высокомаржинальным, что выделяет ее на фоне других IT-компаний. Рентабельность по EBITDA находится на очень высоком уровне (около 50%), отражая эффект масштаба и рост операционной эффективности эмитента. Компания говорит о том, что операционная эффективность бизнеса достигается за счет активного применения алгоритмов искусственного интеллекта: расстановка (ребалансировка) флота, динамическое ценообразование, анализ пользовательских предпочтений, перезарядка батарей, профилактическое обслуживание и др. Кроме того, важно отметить, что поездка на самокате по цене не сильно отличается от поездки на такси или каршериге, при этом цена и стоимость обслуживания автомобиля намного дороже.

Источник: данные компании, прогноз рассчитан на основе предпосылок А-клуба

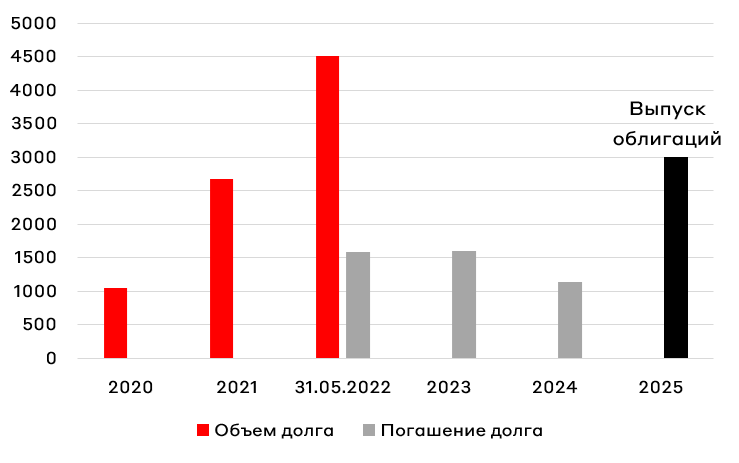

Долговая нагрузка эмитента находится на умеренном уровне. Отношение долг / EBITDA на конец 2021 года находился на уровне 1,0х. По состоянию на 30 мая 2022 долг вырос в 1,7 раза, достигнув своего пикового значения по итогам закупки самокатов к сезону 2022. Компания имеет целевой уровень показателя Долг/EBITDA не более 2,0x. Ликвидная позиция компании на конец 2021 года находится на уровне 400 млн руб. Коэффициент покрытия процентов больше 10х. Эмитент имеет рейтинг на уровне А- от агентства АКРА, кроме того, агентство ожидает, что общее увеличение долга компании будет компенсировано высокими темпами роста и, вероятно, не приведет к изменению оценки долговой нагрузки после привлечения долга. Кроме того, сохранение доступа к кредитным инструментам и теоретическая возможность привлекать финансирование с помощью инструментов капитала позволяют говорить о хорошей ликвидности компании.

Источник: А-клуб, данные компании

В 2022 году Компания вероятно будет находится на пике инвестиционного цикла, что позволяет ей кратно увеличивать свой парк самокатов и наращивать выручку и FFO. Компания ожидает сохранение высокого уровня капитальных инвестиций в 2023 году. FCF из-за высоких кап. затрат находится в отрицательной зоне, однако операционный денежный поток положительный – 2 млрд в 2021 году.

Риски

- Увеличение регулирования отрасли, по мере увеличения масштаба, будет оказывать давление на издержки компании, ее конкурентные позиции. В частности, ввиду общественной опасности средств передвижения государство может вынудить компанию страховать все поездки клиентов, а в Санкт-Петербурге полностью ограничили движение самокатов в исторической части города, в том числе на Невском проспекте, что снизило спрос на услуги компании. Whoosh заявляли, что из-за ограничения скорости и зон движения самокатов в Санкт-Петербурге сервис потерял порядка 20% локальной выручки, подобные инициативы будут развиваться в других частях РФ.

- Рост конкуренции на рынке. Конкурентная борьба с Urent, Яндекс и т.д. может привести к снижению маржинальности компании в будущем, особенно при выходе в новые регионы и необходимости обеспечивать долю рынка в уже существующих. Кроме того, для активного роста компания будет вынуждена привлекать все больше долга (основной инструмент расширения), что в негативном сценарии может привести к невозможности его обслуживания.

- Сезонность бизнеса. Очевидно, летом самокаты и другие средства передвижения используются намного чаще, что приводит к неоднородности и сезонности поступления денежных средств.

- Из-за роста логистических проблем и мирового дефицита чипов стоимость увеличения флота растет, что увеличивает объем кап. вложений и объем долговой нагрузки компаний, при этом укрепление рубля скорее играет в плюс компании.

- Конкуренция со стороны общественного транспорта, в частности, развитие и рост метро, появление новых путей общественного транспорта могут ограничивать уровень спроса на услуги эмитента.

Стоит ли покупать?

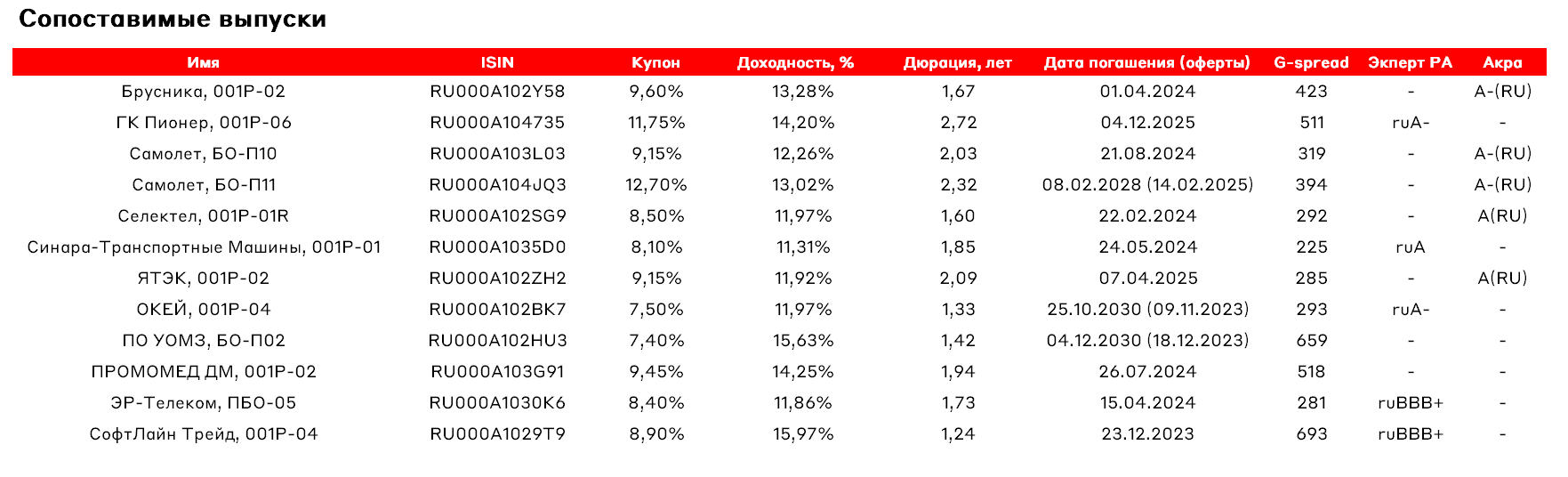

24 июня компания проведет дебютное размещение рублевых облигаций, срок до погашения 3 года. Цель размещения – оптимизация долговой нагрузки и рефинансирование долга. Принимая во внимание отличный бизнес-профиль, лидирующие позиции компании на рынке кикшеринга, нормальный уровень долговой нагрузки и высокую маржинальность бизнеса мы считаем участие в размещении интересным. Объем выпуска должен составить 3 млрд руб., а ориентир по доходности находится на уровне 13,95% (ОФЗ + 480 б.п.). На наш взгляд, справедливый уровень спреда к ОФЗ должен быть на уровне 400-450 б.п., что соответствует доходности ~13,2-13,7% годовых на момент написания.

Мы считаем важным ограничивать долю эмитента в портфеле на уровне 3-5% ввиду ограниченной ликвидности выпуска и рисков эмитента, описанных выше.

Источник: Cbonds

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.