Что происходит с потребителем в США?

Потребление составляет около 70% ВВП США, поэтому состояние потребителей и их ожидания являются одними из самых важных предиктивных факторов для ее экономики. В нашей статье мы разберем состояние этого крупного блока экономики США.

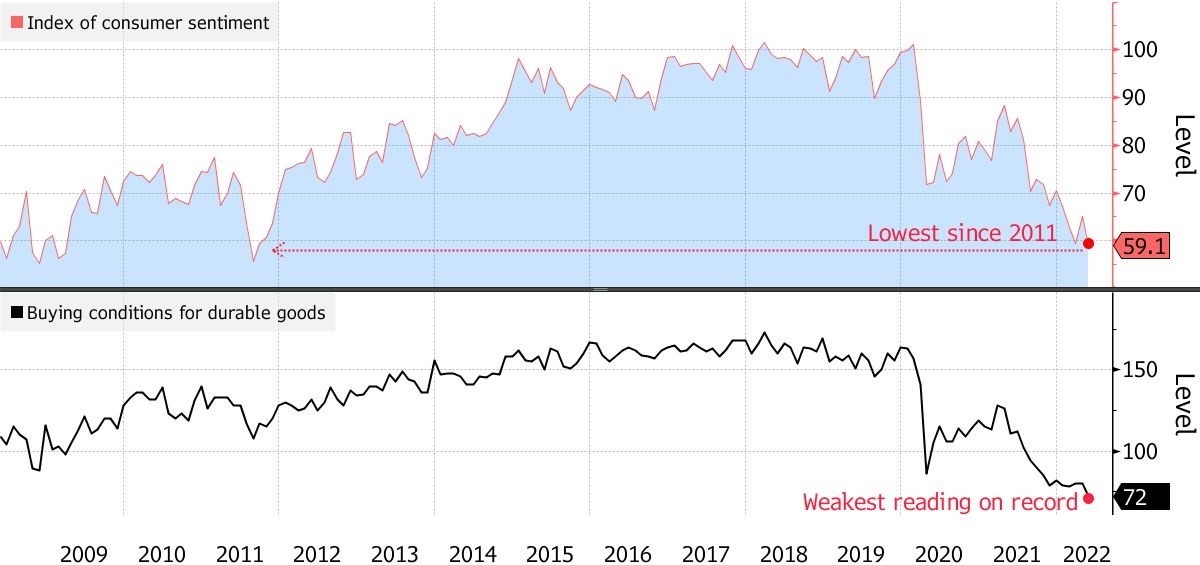

На прошлой неделе были опубликованы данные по индексу потребительской уверенности от Мичиганского университета. Индекс приблизился к минимумам за 2011 год, когда основной причиной снижения потребительской уверенности были понижение кредитного рейтинга США и кредитный кризис PIGS (Portugal, Ireland, Greece, Spain). Сейчас же в фокусе у потребителей инфляция, которая в первую очередь оказывает влияние на потребление домохозяйств с низким уровнем дохода, а это около 30% всех домохозяйств. У этой группы населения опережающими темпами выросли расходы на ключевые товарные группы: продукты питания, жильё и топливо.

Кроме того, если посмотреть на потребительские ожидания по товарам длительного пользования, то условия находятся на минимуме с 1978 года. Основной причиной выступает рост ставок (кредитование, лизинг) и ограничения в поставках компонентов. Ограничения на производство конечных товаров вынуждает компании сокращать расходы на рекламу, а это уже начинает оказывать влияние на доходы IT-компаний, а также сказывать на планах найма сотрудников.

Особое внимание стоит уделить состоянию рынка труда и заявлениям компаний, которые уже начинают говорить о планах приостановить найм сотрудников или уже занимаются оптимизацией расходов. О своих планах остановить найм уже сообщили Twitter и Meta Platform*. А что касается сотрудников низкого уровня компетенций, то ритейлеры Walmart, Target, а также Amazon уже начинают говорить об избыточном количестве сотрудников на складах. Компании активно расширяли штат во время пандемии, чтобы компенсировать выбывающие из-за болезни трудовые ресурсы.

Следовательно, сейчас формируются условия, когда количество открытых вакансий начнёт снижаться, а значит будут выходить слабые non-farm payrolls (число созданных рабочих мест в несельскохозяйственных секторах экономики), майские данные по которым мы ждем в эту пятницу. Нормализация рынка труда потенциально будет сопровождаться ростом безработицы и замедлением темпов роста заработных плат. Это может оказать негативное влияние на потребление и ожидания как в низком, так и в более важном для экономики – среднем классе.

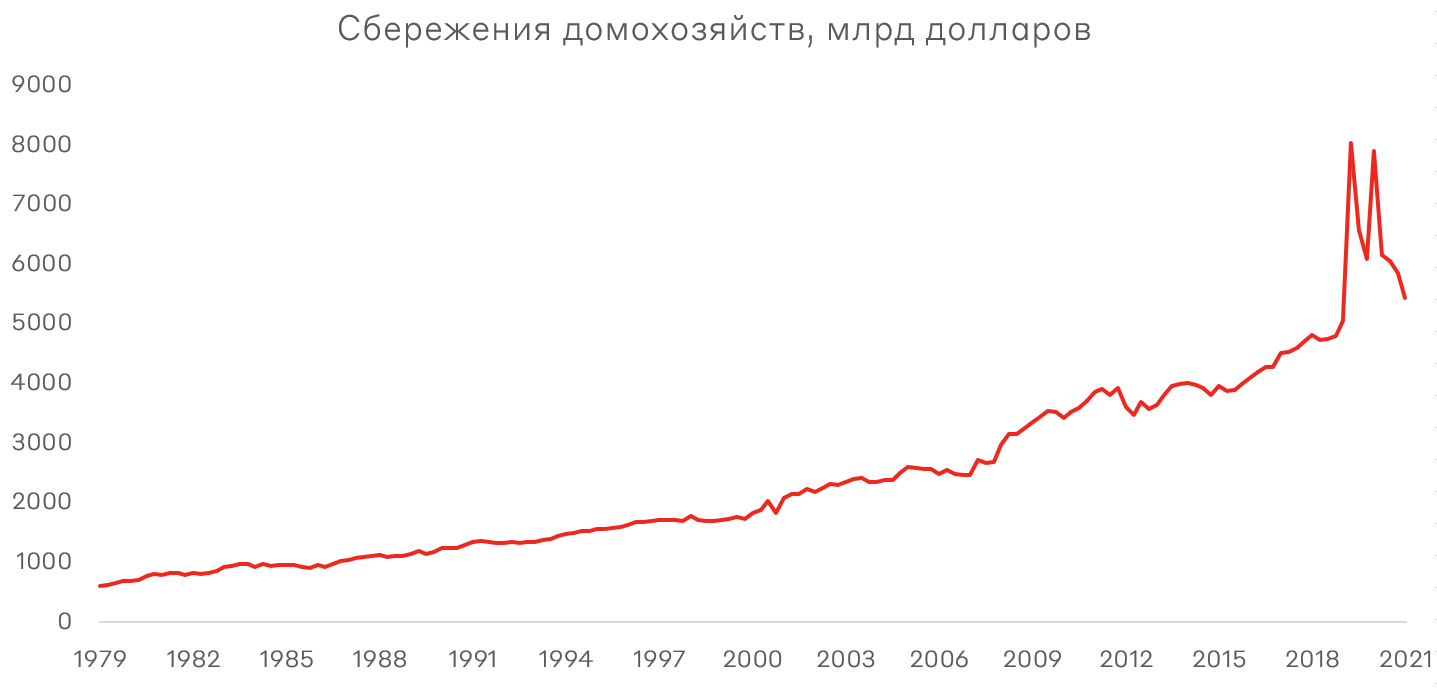

С другой стороны, тот факт, что потребители недовольны тем, что они платят более высокие цены, а доступность товаров ограничена, не означает, что они по-прежнему не совершают покупки. У домохозяйств есть 400 млрд долларов сбережений, накопленных во время пандемии, эти средства могут быть направлены на поддержание уровня жизни. Основной вопрос – это распределение сбережений между домохозяйствами, а значит в зоне риска спрос на товары для домохозяйств с низким уровнем дохода.

Впрочем, пока не наблюдается роста просрочек по кредитам, а значит население имеет все возможности для локального роста долговой нагрузки. События 2008 года и длительный период низких ставок позволили домохозяйствам снизить расходы на обслуживание кредитных обязательств. В условиях роста инфляции, домохозяйства могут начать наращивать долги для поддержания текущего уровня жизни, несмотря на рост базовых ставок и надбавок за кредитный риск.

Что делать?

Обращая внимание на текущее состояние потребления в США, пока стоит избегать розничные сети, e-commerce и производителей товаров длительного пользования (бытовая техника, автомобили и др.). Потенциально бенефициарами может стать сегмент услуг, но тут ещё сохраняется неопределенность по паттернам поведения потребителей из-за потенциального изменения модели потребления.

Лучше рынка выглядят производители пищевых продуктов, но основная неопределенность сохраняется в дальнейшей динамике издержек, особенно на фоне роста цен на агрокультуры и удорожания логистики. Что касается производителей безалкогольных напитков с устойчивым бизнесом - PepsiCo и Coca-Cola, то компании торгуются дороже широкого рынка акций: P/E на уровне 23x и 28x соответственно против 18x у индекса S&P500. Высокая стоимость не позволяет включать данные компании в портфель.

Таким образом, тактически стоит избегать компании потребительского сектора из-за повышенных рисков со стороны спроса, роста себестоимости продукции, а также локальной дороговизны компаний относительно устойчивых к макроэкономическим факторам.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.

* Признана экстремисткой и запрещена на территории Российской Федерации