Первичные размещения

С учетом сужения спредов на вторичном рынке и положительной динамики рыночной стоимости облигаций после их размещения, мы отмечаем высокую привлекательность облигаций с фиксированным купоном на первичном рынке. При этом особую привлекательность для инвесторов представляют локальные валютные облигации на фоне недавнего укрепления рубля.

В данном материале мы рассмотрим предстоящие размещения эмитентов инвестиционного рейтинга.

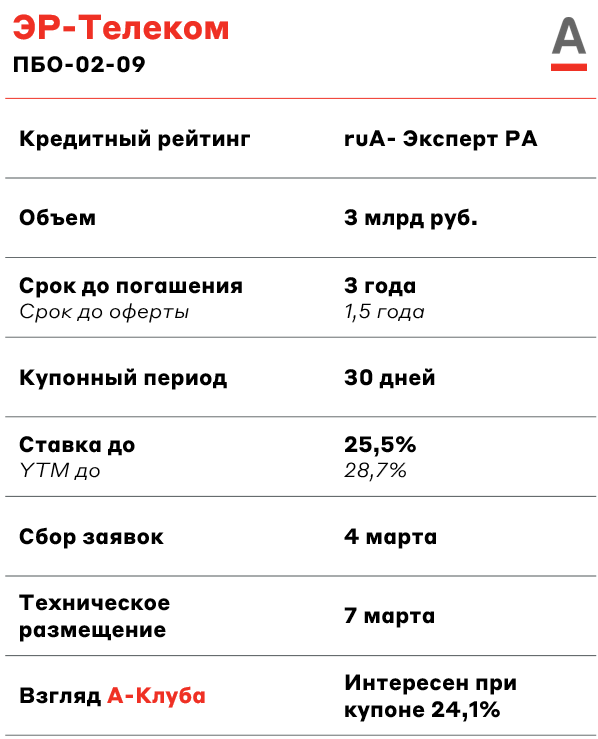

ЭР-Телеком входит в топ-5 крупнейших телекоммуникационных компаний и топ-2 операторов кабельного ТВ в России. Компания предоставляет услуги широкополосного доступа в Интернет, телефонии, цифрового ТВ, доступа к сетям Wi-Fi, VPN, LoRaWAN, видеонаблюдения и комплексных решений на базе технологий промышленного Интернета вещей (IoT).

У компании повышенная долговая нагрузка – отношение чистого долга к EBITDA по итогам 9 месяцев 2024 года составило 3,5х. При этом коэффициент покрытия процентов операционной прибылью находится в районе 1х.

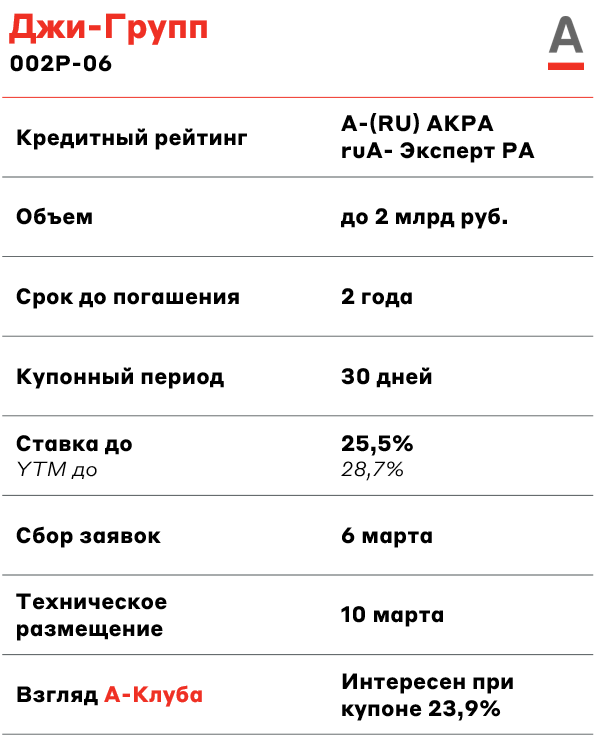

Джи-групп – один из крупнейших застройщиков республики Татарстан. Компания занимает 37-е место в России по объемам жилищного строительства. Текущий объем строительства – более 420 тысяч кв. м.

Согласно предварительным неаудированным данным от эмитента, соотношение чистый долг/EBITDA составило 2,2х по итогам 2024 года. Чистый долг вырос с 11 млрд руб. до 22 млрд руб., а показатель EBITDA увеличился на 37,5% – с 7,2 млрд руб. до 9,9 млрд руб. Рентабельность EBITDA остается на уровне 29%.

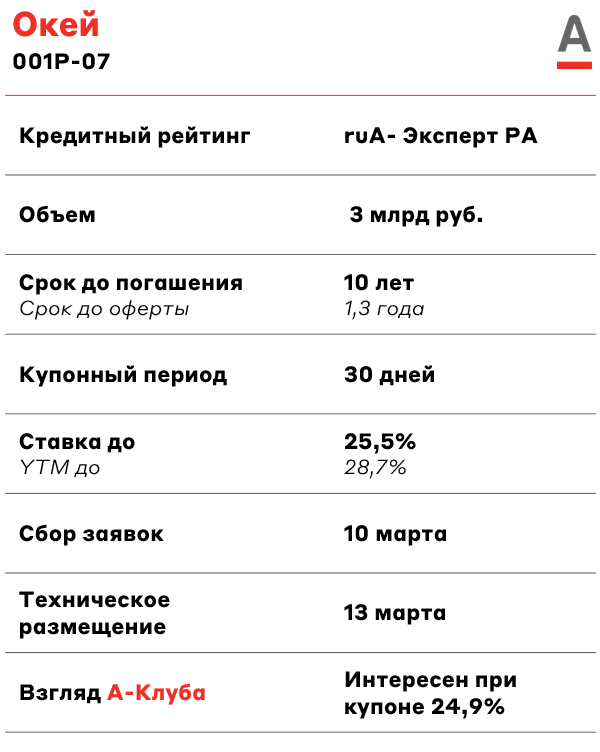

О’КЕЙ – одна из крупнейших розничных сетей в России. В нее входят 77 гипермаркетов «О’КЕЙ», 224 дискаунтера «ДА!» и 5 распределительных центров. Основными регионами присутствия Окей являются Северо-Западный и Центральный федеральный округа.

По итогам 1-ого полугодия 2024 года, соотношение чистого долга (с учетом обязательств по аренде) к EBITDA у эмитента находится на уровне 3,2x. При этом если не учитывать обязательства по аренде, то соотношение чистый долг/EBITDA у эмитента находится на уровне 2,4x.

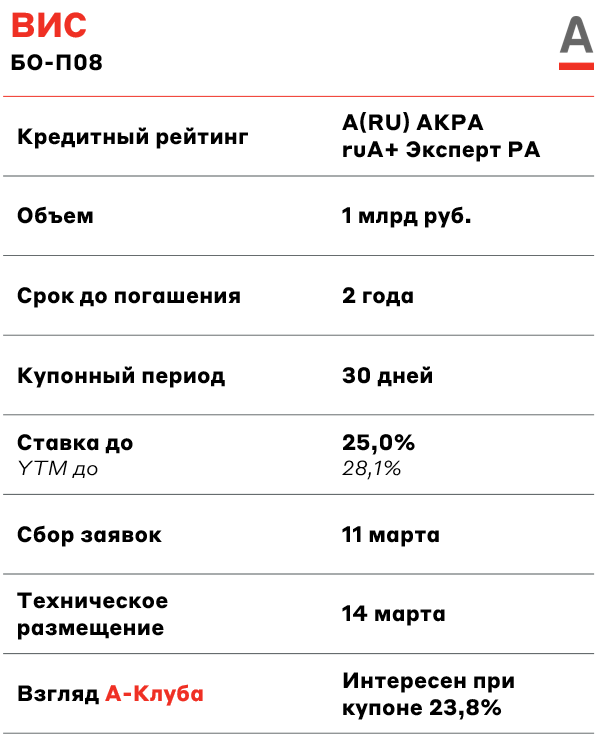

Группа ВИС занимается строительством и управлением инфраструктурными проектами в сегменте государственно-частного партнерства. Компания на текущий момент обладает одним из крупнейших в стране портфелей концессий и соглашений о ГЧП. Входит в перечень системообразующих компаний РФ в строительной отрасли.

Компания прогнозирует, что по итогам 2024 года ее долговая нагрузка по показателю корпоративный чистый долг к EBITDA составит 0,3x.

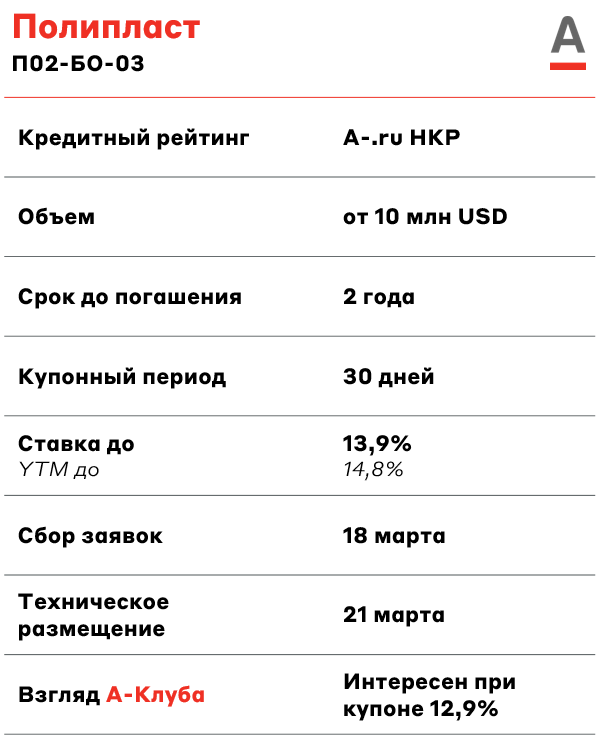

Полипласт – один из крупнейших нефтехимических холдингов России. Компания специализируется на производстве промышленных химикатов для строительной отрасли (лидер данного сегмента в РФ), а также выпускает промышленные химикаты для нефтедобычи, металлургии, кожевенной отрасли, производства чистящих и моющих средств. В состав холдинга входят 6 заводов и 4 научно-технических центра.

У компании повышенная долговая нагрузка. За первое полугодие 2024 года соотношение Чистый Долг/EBITDA составило 4x. Значение коэффициента покрытия процентов (EBIT/%) составляет 2,1х.

Взгляд А-Клуба

Из предстоящих рублевых выпусков инвестиционного рейтинга наиболее интересно выглядят выпуски Джи-Групп 002P-06 и ВИС БО-П08. Однако стоит отметить, что оба эмитента относятся к строительной отрасли, сегменту с повышенными кредитными рисками. По этой причине рекомендованная доля каждого из эмитентов в облигационном портфеле инвестора – не более 2,5%.

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.