Ключевая ставка осталась на уровне 21%

Банк России на заседании 14 февраля 2025 года решил сохранить ключевую ставку на уровне 21% годовых. В целом это решение соответствует консенсусу рынка. Регулятор продолжает придерживаться жесткой денежно-кредитной политики, чтобы справиться с высоким инфляционным давлением, вызванным сильным внутренним спросом и ослаблением рубля. Баланс рисков смещен в сторону проинфляционных факторов. На текущем заседании Банк России рассматривал два решения: сохранение или повышение ставки.

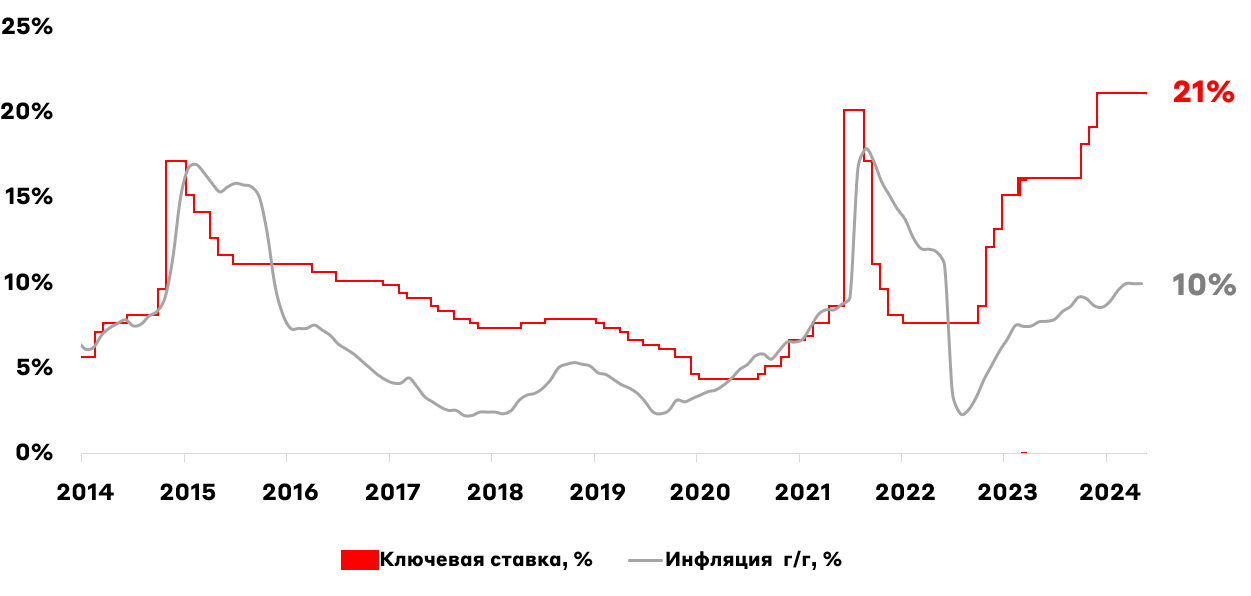

Ключевая ставка и инфляция

Источник: Cbonds

Несмотря на снижение кредитной активности и рост сбережений, инфляционные ожидания остаются высокими, что требует сохранения жестких мер. В ближайшие месяцы регулятор ожидает постепенного снижения инфляции и прогнозирует ее на уровне 7-8% на конец года. При этом достижение целевого значения инфляции на уровне 4% возможно в 2026 году.

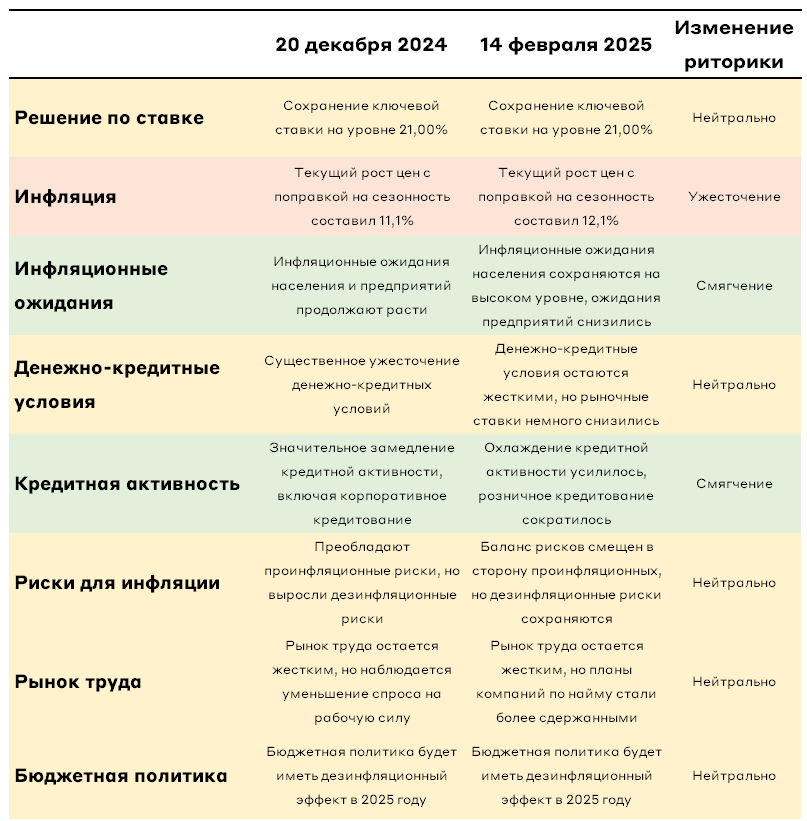

Изменение риторики в пресс-релизе Банка России

Источники: Банк России, А-Клуб

На наш взгляд, риторика Банка России выглядит нейтральной относительно декабрьского заседания, при этом сам сигнал остается умеренно жестким.

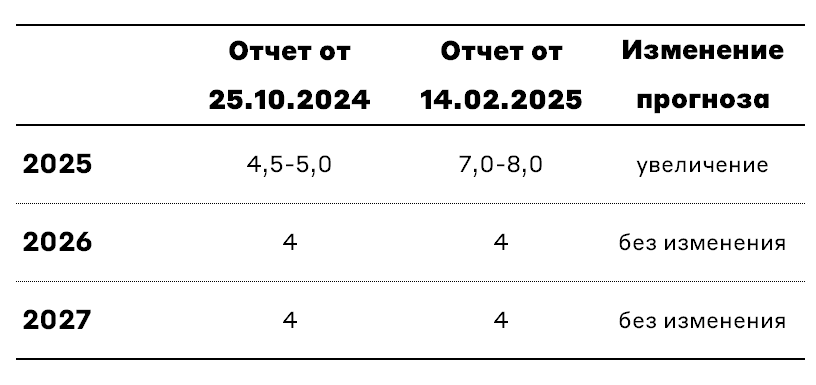

Изменение прогноза Банка России

С другой стороны, среднесрочный прогноз Банка России ожидаемо стал более жестким ввиду усиления инфляционного давления с момента публикации прошлого отчета. Однако, по нашему мнению, это уже было заложено в рыночные ожидания. Из важного - Банк России допускает сценарий повышения ставки. Так, прогноз по средней ключевой ставке на 2025 год был повышен с 17-20% до 19-22%. Важно отметить, что в базовом сценарии ЦБ РФ пока не учитывает фактор урегулирования геополитического конфликта.

Инфляция, декабрь к декабрю (%)

Ключевая ставка, в среднем за год (%)

ВВП, г/г (%)

Источники: Банк России

Взгляд А-Клуба

Банк России на данный момент занял выжидательную позицию как по ключевой ставке, так и в своей риторике. Регулятор транслирует позицию сохранения более жесткой ДКП на более длительный срок, чем ожидает рынок. Отметим, что дезинфляционных факторов в экономике становится больше. С учетом текущих вводных и геополитических надежд, стратегическая покупка длинных ОФЗ выглядит интересно. Хотя локально данный класс активов выглядит перекупленным. Мы считаем, что тактически лучше воспользоваться укреплением рубля на рынке локальных валютных облигаций.

Источники: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.