Валютные облигации: обновленный взгляд на рынок

С начала декабря 2024 года доходность замещающих валютных облигаций существенно снизилась. Это было продиктовано снятием неопределенности по поводу навеса предложения вследствие замещения суверенных еврооблигаций в рамках Указа Президента № 677. Об этом мы писали в предыдущем материале посвященном рынку локальных валютных облигаций (ЛВО). Также дополнительное давление на YTM рынка сейчас оказывают несколько факторов: постепенное погашения текущих выпусков валютных облигаций российских эмитентов и ожидания нормализации отношений с западными странами. При этом сейчас наибольший интерес представляет для инвестора именно последний фактор.

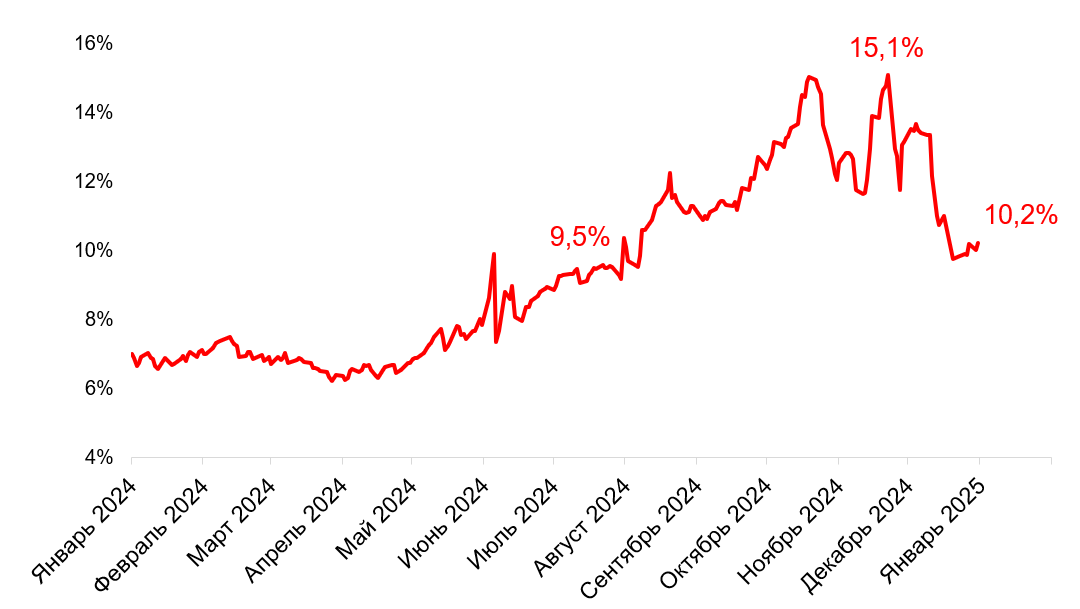

Cbonds Индекс замещающих облигаций (YTM)

Источник: Cbonds

Под нормализацией отношений с западными странами мы понимаем снятие финансовых санкций и возвращение глобальных инвесторов (как минимум дружественных нерезидентов). Это неизбежно будет давить на доходности ЛВО и способствовать сужению кредитных спредов относительно кривой US Treasuries и других глобальных бенчмарков. Однако ключевой вопрос - какой потенциал для дальнейшего снижения доходности ЛВО? Давайте попытаемся это определить через призму замещающих облигаций Минфина.

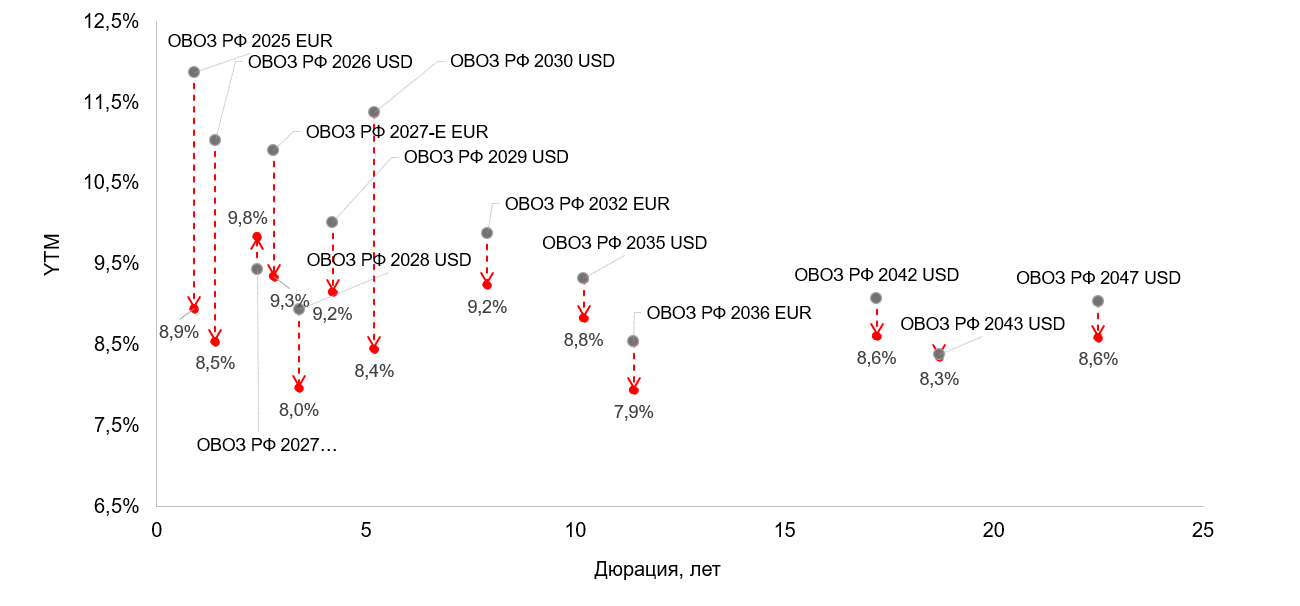

Динамика доходности суверенных облигаций с момента размещения

Источник: Сbonds , А-Клуб

Агрегированная доходность к погашению российских суверенных облигаций с момента размещения в среднем снизилась на 1 п.п. с 9,8% до 8,8%, что примерно соответствует кредитной премии 450 б.п. (при средней взвешенной на объем дюрации 5 лет) к кривой US Treasuries. До начала СВО кредитный рейтинг России от ведущих рейтинговых компаний (Fitch, S&P, Moody`s) был на уровне BBB/BBB-. Суверенный долг стран с аналогичным рейтингом сейчас торгуется с премией к US Treasuries в диапазоне от 110 до 370 б.п. При этом, на наш взгляд, ближе всего стоимость нашего долга должна быть на уровне стран СНГ, а именно на уровне Казахстана. Это примерно 120 б.п. С учетом среднего значения для стран с аналогичным рейтингом диапазон сужения суверенного кредитного спреда при нормализации отношений с западом может составить 120-190 б.п.

Кредитные премии суверенного долга стран с рейтингом BBB/BBB-

Источник: Сbonds , А-Клуб

Так, потенциально доходность российских суверенных облигаций может снизиться еще на 2,5 п.п. до 6,3%. Однако стоит учитывать состояние глобальной экономики. Реализация инфляционных рисков в США может привести к ужесточению ДКП со стороны ФРС. Это в свою очередь приведет к росту доходности на коротком и среднем участках кривой US Treasuries, а также ограничит потенциал роста российских суверенных еврооблигаций.

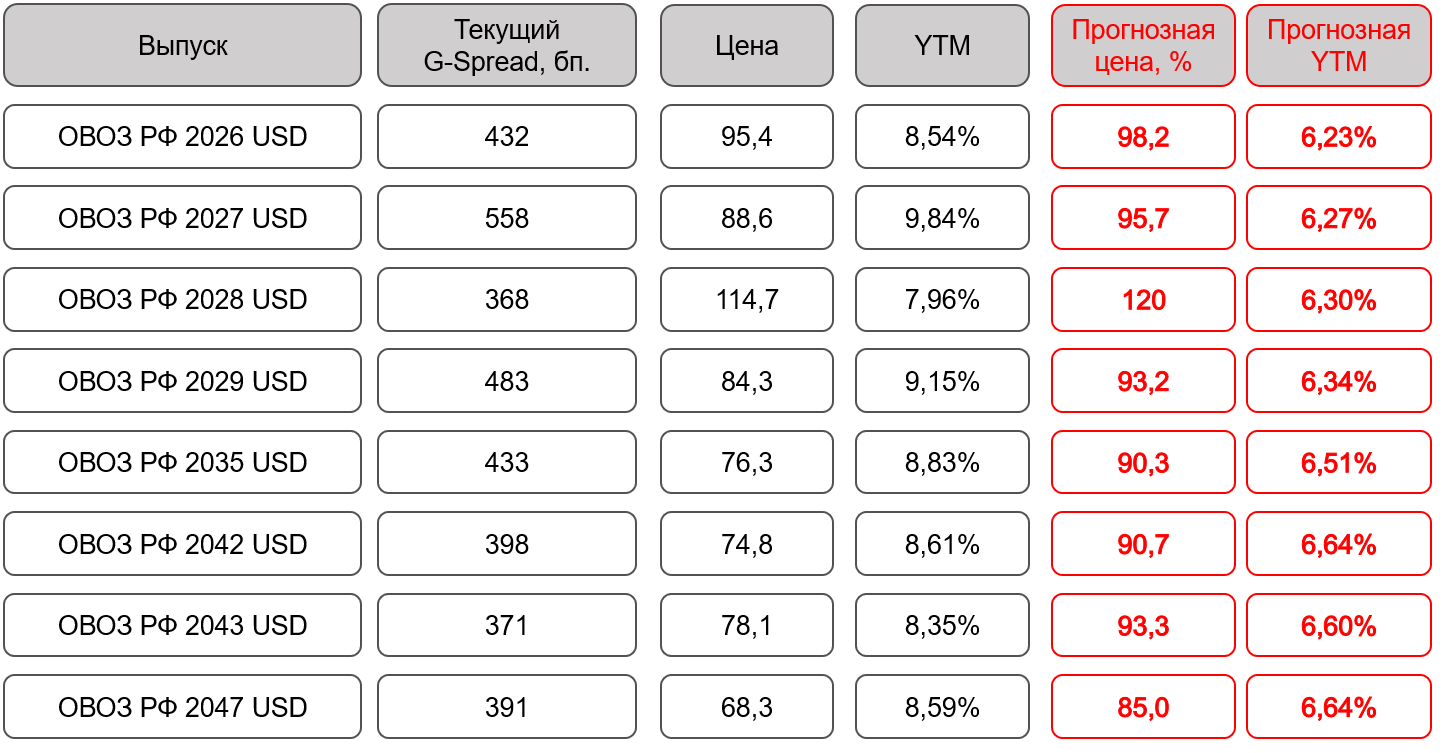

Прогнозные параметры и текущие параметры замещающих облигаций Минфина

Источник: Сbonds , А-Клуб

Как видно из таблицы, отыгрывать историю сужения спредов на фоне нормализации отношений интереснее всего через ЗО Минфина со сроком погашения от 4 лет (кроме ОВОЗ 2030 т.к. бумага амортизируемая). Из-за дюрации в этих бумагах будет наибольший прирост рыночной стоимости. Нашим фаворитом остается ОВОЗ РФ 2047. Также интересно выглядит ОВОЗ РФ 2029.

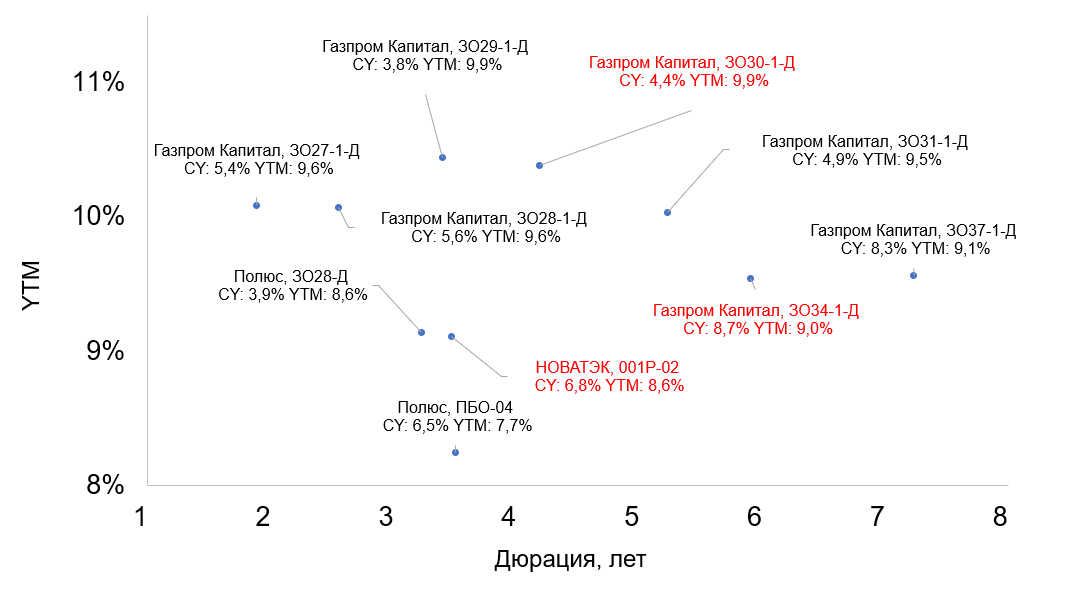

Топ-10 наиболее ликвидных ЛВО в USD

Источник: Сbonds , А-Клуб

*без субординированных облигаций и perp.

Мы считаем, что корпоративные локальные валютные облигации в USD (эмитентов первого эшелона) на данный момент имеют меньший потенциал для сужения кредитных спредов относительно суверенных облигаций. Это обусловлено тем, что они торгуются с доходностью на уровне суверенного долга и ниже. В целом нашими фаворитами в данном сегменте являются Газпром Капитал, ЗО30-1-Д и Газпром Капитал, ЗО34-1-Д. Отдельно также стоит отметить суборд Альфа-Банк ЗО-850 доходность к погашению по которому находится на уровне 12%.

Взгляд А-Клуба

Несмотря на снижение доходности в локальных валютных облигациях, данный сегмент остается интересен и имеет потенциал для дальнейшего роста по причине сужения спредов относительно глобальных рынков. Наиболее интересно сейчас выглядят суверенные ЛВО в USD. При этом потенциальную поддержку данному ЛВО окажет сокращение предложения бумаг. По нашим оценкам, около 30% от всех валютных облигаций будет погашено до 2026 года (при оценке учитывались незамещенные объемы и не учитывались обязательства в СNY).

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.