Результаты Группы Астра и ВК: небо и земля

Группа Астра

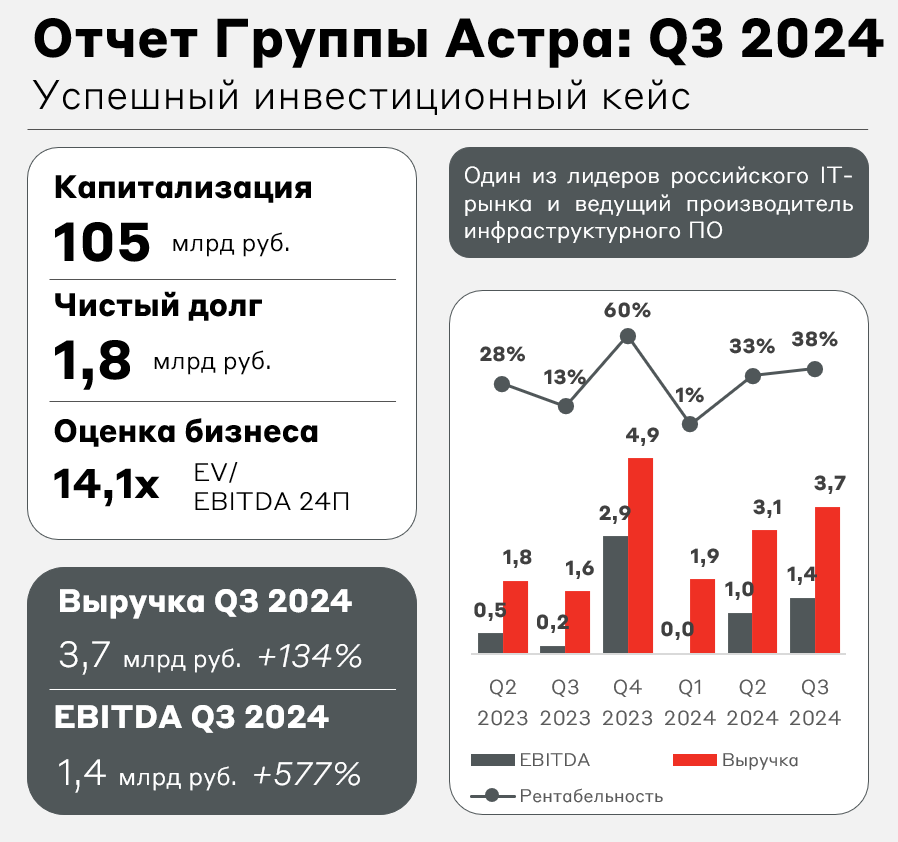

Группа Астра ударно отчиталась за 3 квартал. Отгрузки компании выросли на 166% г/г, выручка – на 134% г/г. Это стало возможным благодаря запуску обновленной версии флагманского продукта – ОС Astra Linux 1.8, а также благодаря новым контрактам с российскими регионами и компаниями. Астра по-прежнему фокусируется на сегменте B2G и B2G+, что выгодно для финансовых результатов в свете импортозамещения, когда государственные компании вынуждены оперативно заключать соглашения о сотрудничестве.

Бизнес Астры характеризуется высокой сезонностью, так как большая часть новых контрактов заключается в конце года. Поэтому в 4 квартале ожидается основной приток отгрузок, операционной и чистой прибыли. Однако в отличие от Группы Позитив, Астра демонстрирует высокие показатели рентабельности уже в середине года.

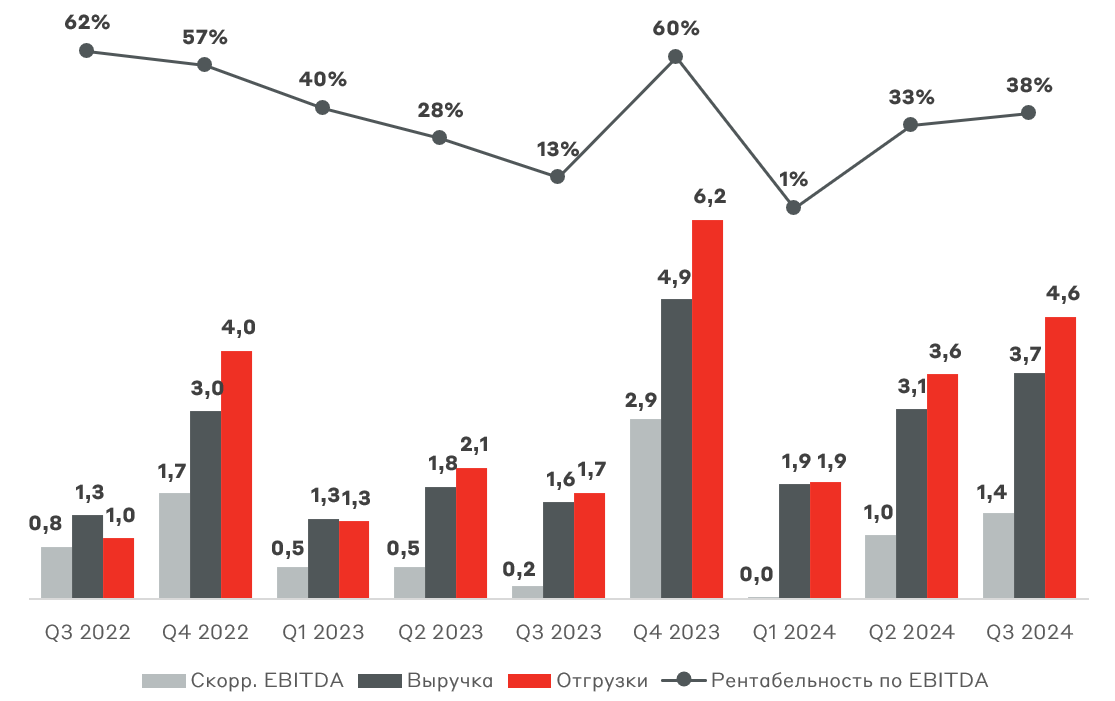

Отгрузки, выручка и EBITDA Группы Астра, млрд руб.

Источник: данные Компании

Чистая прибыль растет вслед за EBITDA. По итогам 9 месяцев совет директоров рекомендовал дивиденды в размере 2,64 руб/акцию (0,5% дивидендная доходность). Наибольшая выплата ожидается уже в 1 квартале 2025 года.

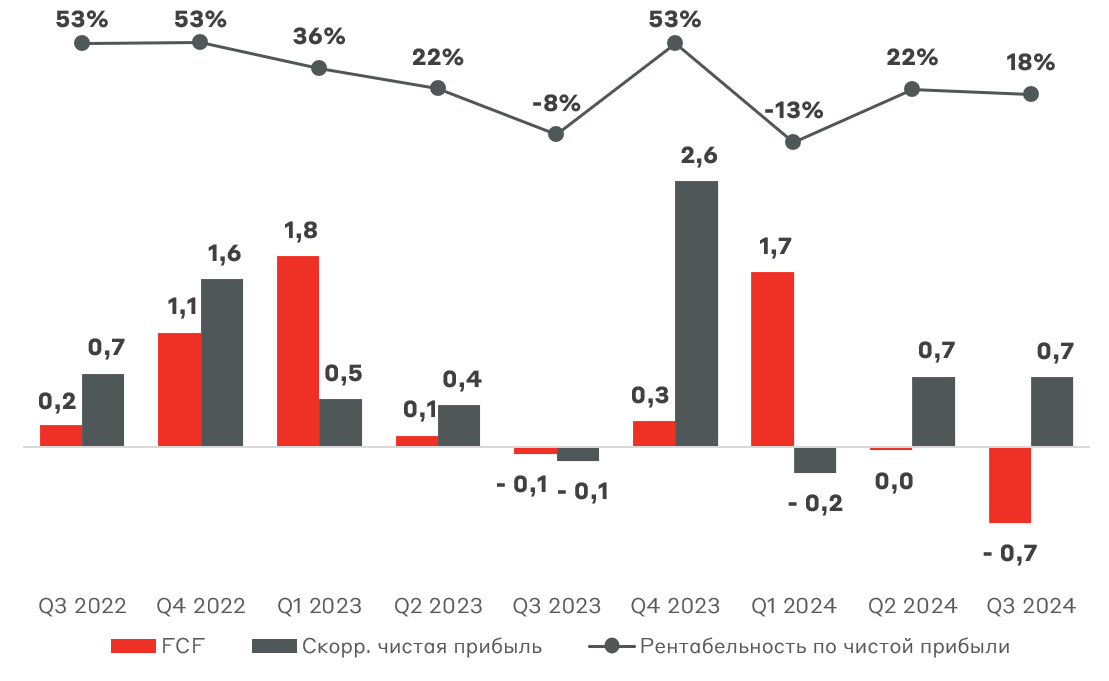

Чистая прибыль и свободный денежный поток Группы Астра, млрд руб.

Источник: данные Компании

В 3 квартале Группа Астра получила отрицательный свободный денежный поток (FCF) и нарастила долговую нагрузку до 0,3x по чистый долг/EBITDA, что связано с сохранением высокого Capex более 600 млн руб. в квартал (17% выручки). В последнем квартале года ожидается нормализация денежных потоков.

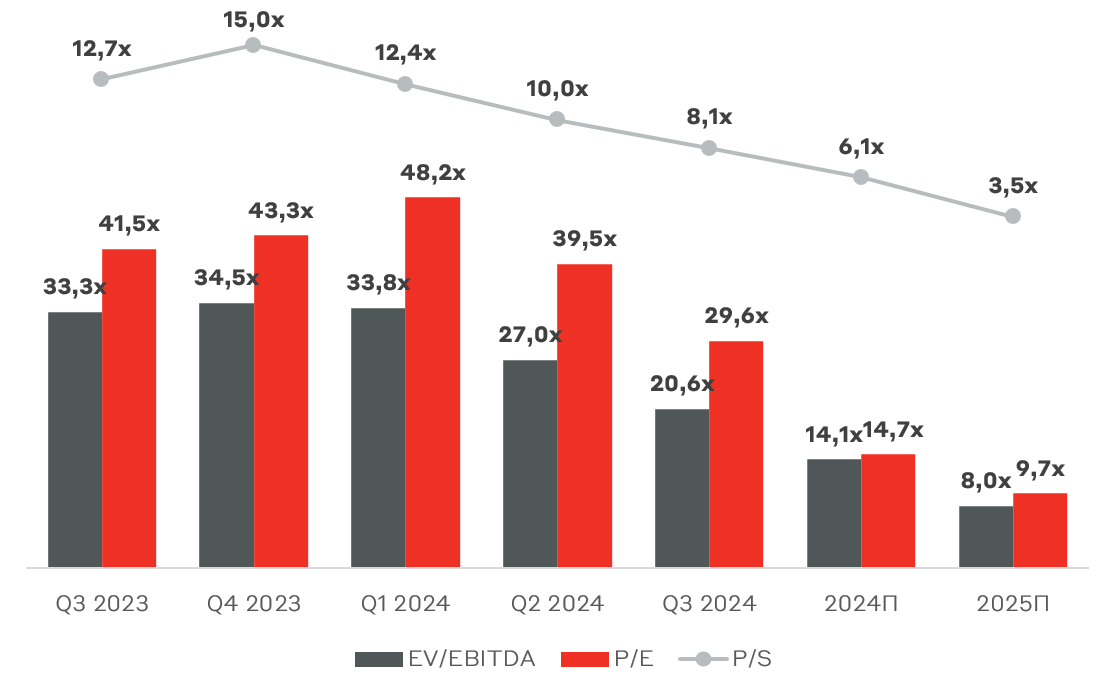

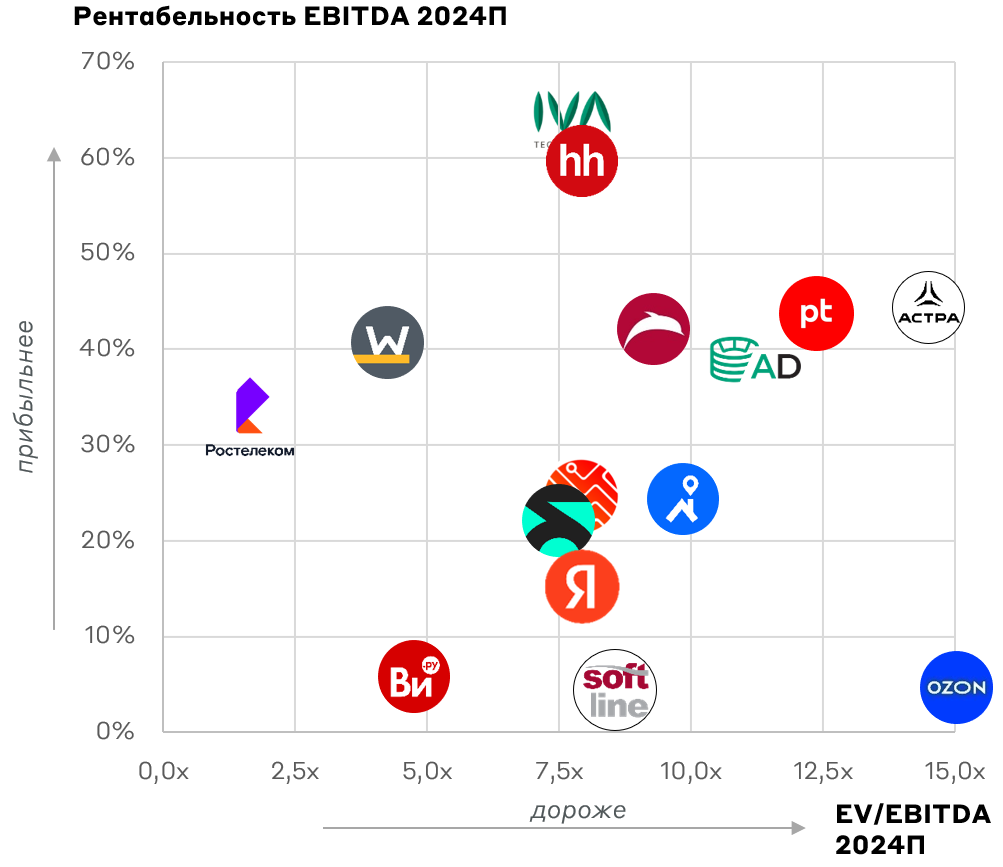

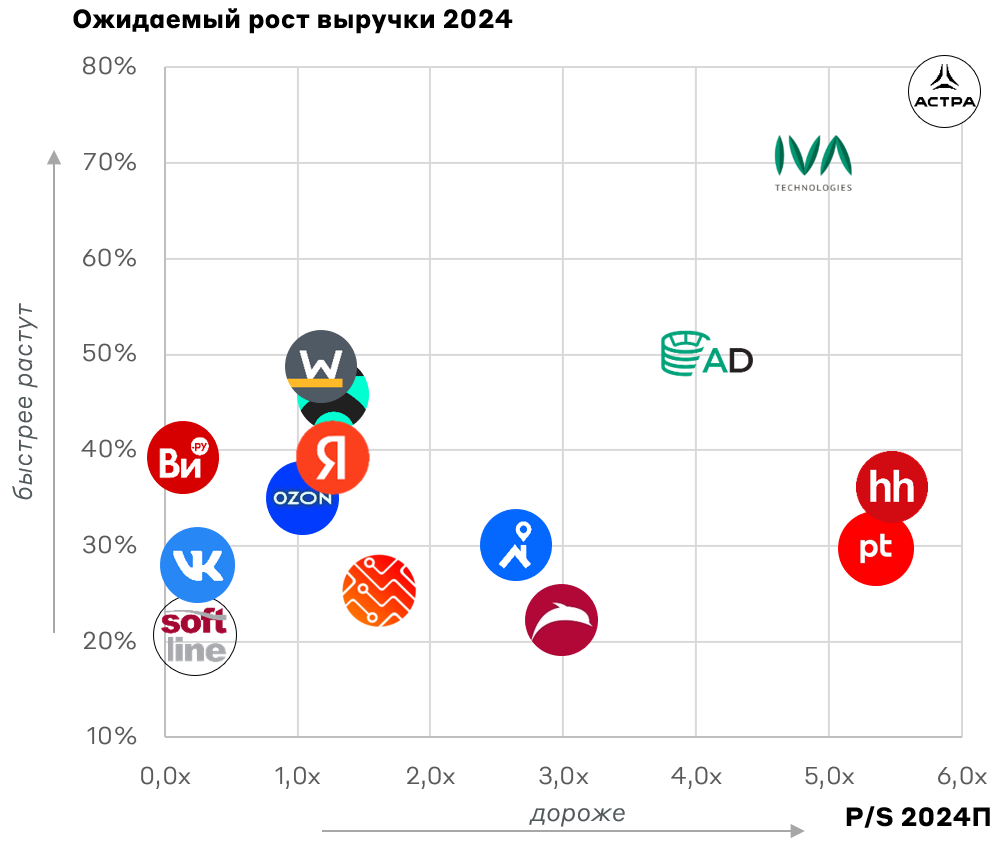

Оценка бизнеса Группы Астра постепенно улучшается, но по-прежнему остается выше компаний-аналогов в секторе. Одновременно Астра обгоняет конкурентов по темпам роста и рентабельности, что обуславливает премию в мультипликаторах. Компания успешно реализует стратегию роста, что транслируется в снижении прогнозных EV/EBITDA и P/E до приемлемых уровней.

Мультипликаторы стоимости бизнеса Группы Астра

Источник: А-Клуб

Группа Астра - одна из немногих, кто успешно реализует инвестиционный кейс IPO. Компания показывает опережающие темпы роста, улучшая рентабельность бизнеса, с высокой вероятностью превзойдет IPO гайдансы финансовых результатов. Менеджмент подтвердил планы утроения прибыли за два года. Акции компании сохраняют существенный потенциал роста на долгосрочном горизонте, однако их покупка интересна на коррекциях или при формировании предпосылок к снижению ключевой ставки.

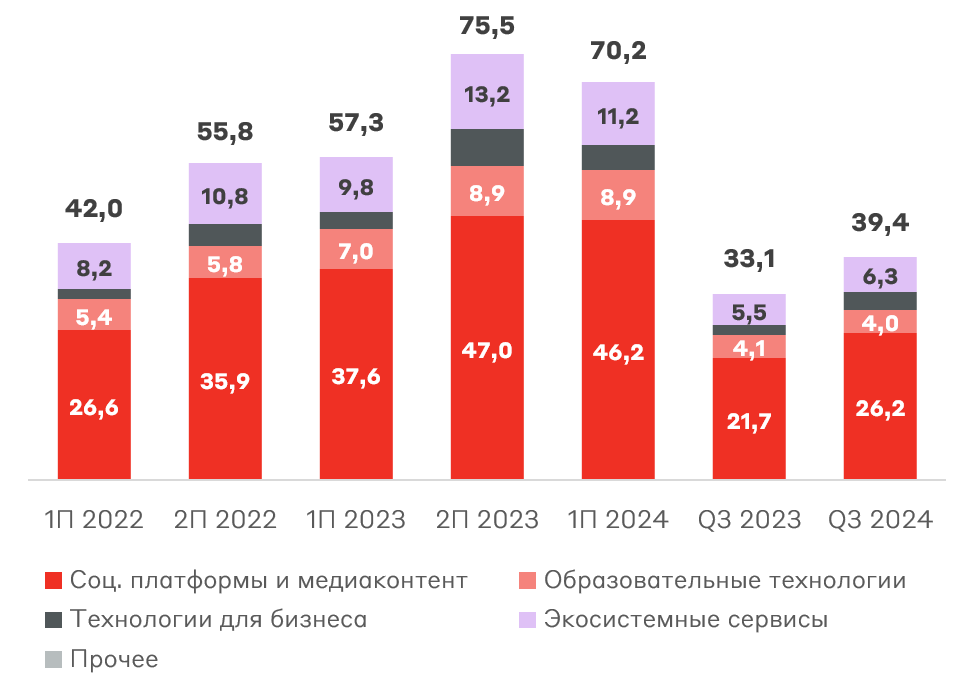

ВК

ВК представила операционные результаты за 3 квартал. Выручка за период выросла на 19% г/г до 39,4 млрд руб. Это оказалось вблизи консенсус-прогноза аналитиков, предполагающий рост на 17%. Две третьих доходов компании по-прежнему образуется сегментом «Социальные платформы и медиаконтент», который прирос на 21% г/г. Основной источник роста – онлайн-реклама. Самым быстрорастущим (+79% г/г) бизнес-юнитом стали «Технологии для бизнеса», однако его доля составляет пока 8% от выручки. Ключевым драйвером данного направления является развитие облачных сервисов VK Cloud и сервисов VK WorkSpace (почта, календарь, мессенджер, видеозвонки).

Структура выручки ВК, млрд руб.

Источник: данные Компании

Благодаря замедлению YouTube наблюдается рост активной аудитории ВКонтакте даже с учетом высокой базы: активная дневная аудитория выросла на 5% до 56,5 млн пользователей. Компания инвестируют в привлечение блогеров, что в будущем будет способствовать увеличению рекламных доходов. Однако последние сообщения о прекращении замедления YouTube играют против VK Видео.

Отдельно отметим введение поправок в закон «О рекламе». Согласно новым параметрам, 3% доходов от интернет-рекламы будут отчисляться в бюджет и коснутся всех распространителей рекламы. По итогам 9 месяцев 60% доходов ВК приходится на онлайн-рекламу. Введение нового налога окажет дополнительное давление на уже отрицательную EBITDA и чистую прибыль компании. По итогам 2024 года новый налог составил бы порядка 3 млрд руб. Для сравнения операционная прибыль ВК в 1 полугодии равна -0,7 млрд руб.

ВК раскрывает только операционные результаты по итогам 9 месяцев. Но с учетом чистого долга более 141 млрд руб. и роста зарплат в ИТ-секторе, мы ожидаем существенные убытки у компании по итогам года. В первом полугодии процентные выплаты по кредитам ВК превысили 11 млрд руб., что обременяется ростом ключевой ставки. Вероятно, компания будет вынуждена привлекать новый долг или проводить допэмиссию в пользу основного акционера.

Мы сохраняем осторожный взгляд на акции ВК. Компания находится в цикле активных инвестиций, игнорируя рентабельность бизнеса. При этом, ВК демонстрирует весьма скромные темпы роста выручки. А попытка одновременно развивать множество бизнес-юнитов на начальном этапе несет риски более низкой эффективности сегментов в будущем. Мы сохраняем оценку HOLD по ВК, отдавая предпочтение Группе Аренадата, Яндексу и Хэдхантеру.

Сравнительная оценка ИТ-компаний

Источник: А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.