IPO Озон Фармацевтика: из аптеки на биржу

Обзор бизнеса

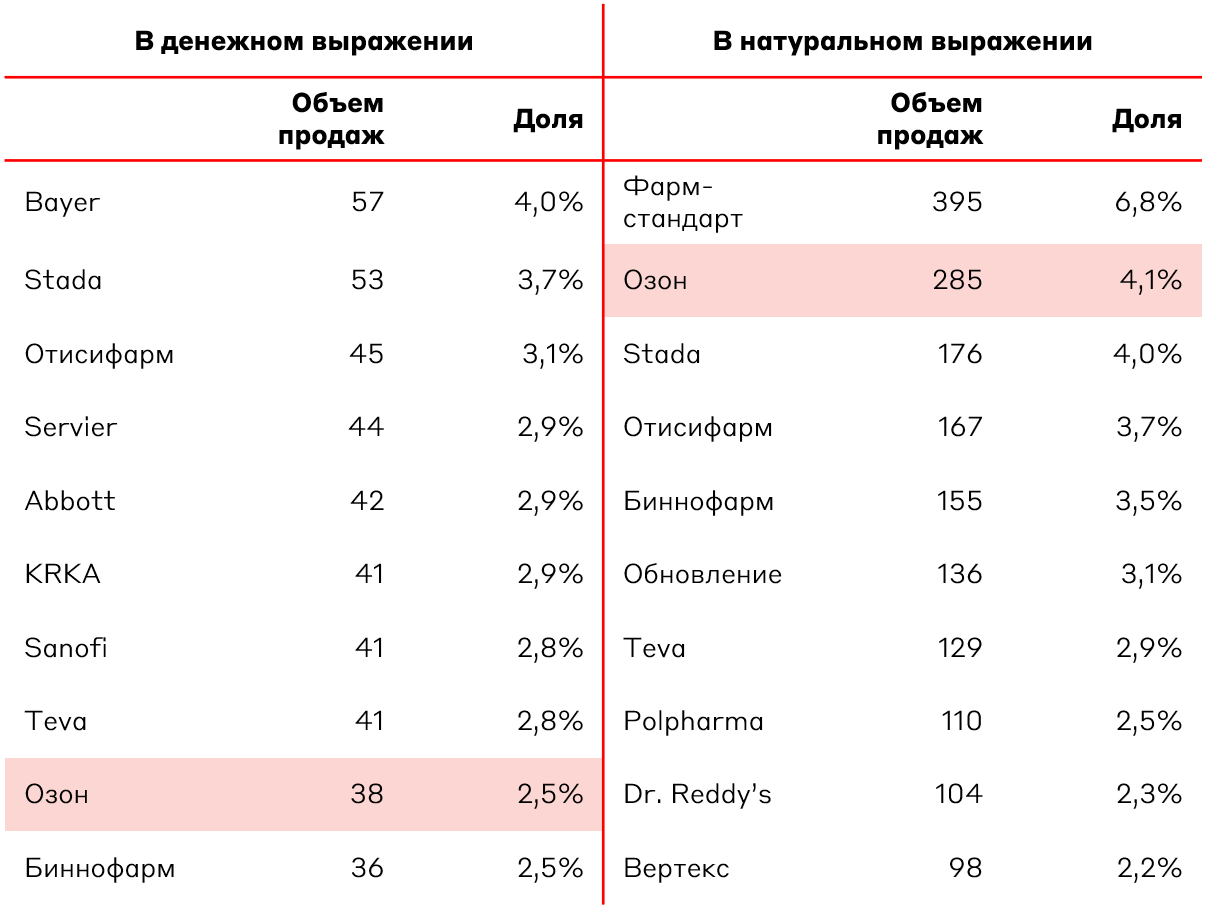

Озон Фармацевтика – топ-2 производитель фармацевтических препаратов по количеству упаковок с долей рынка порядка 4% (топ-9 и доля 2,5% в денежном выражении). Компания является лидером по портфелю регистрационных удостоверений, фокусируясь на производстве дженериков (аналог оригинальных препаратов под другим торговым названием).

Дженерики являются доступными лекарственными средствами с ценой упаковки менее 500 руб. Стратегия компании заключается в создании аналогов оригинальных препаратов и выходе на рынок в числе первых, чтобы быстро завоевать рыночную долю.

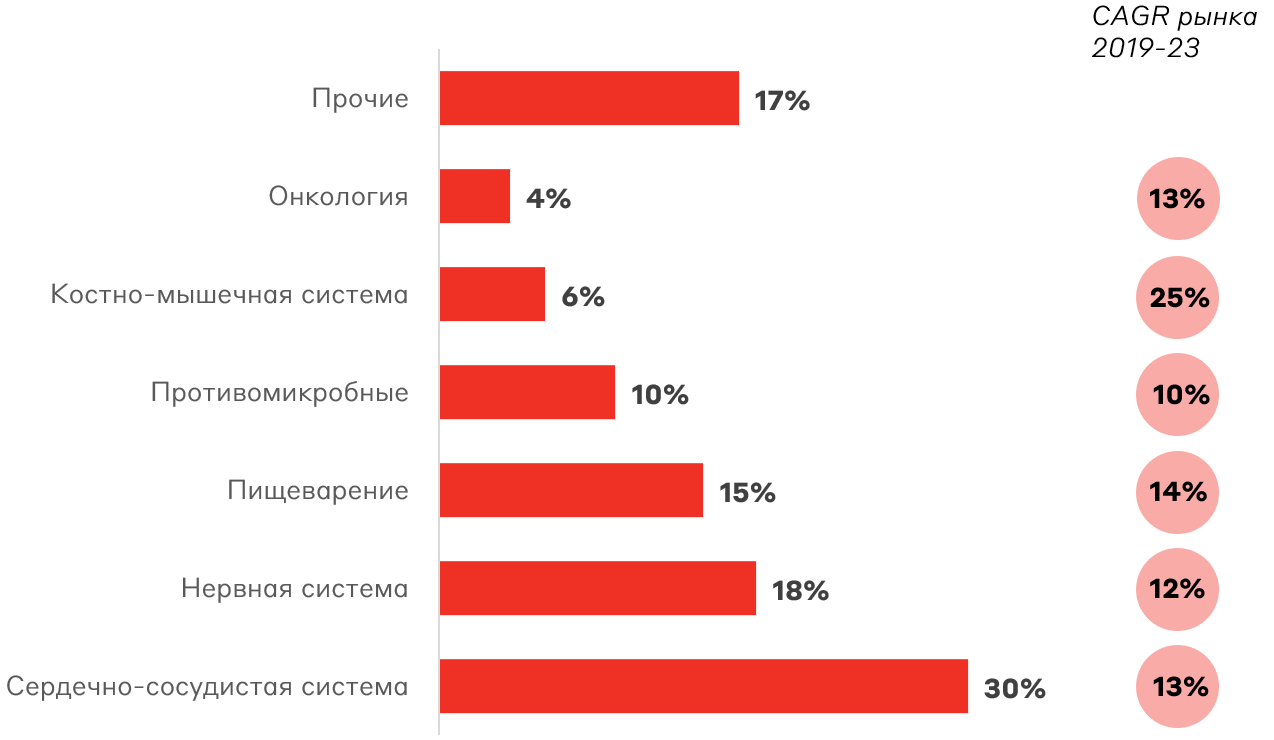

В портфеле Озона преобладают препараты для лечения сердечно-сосудистых заболеваний. Производственная линейка в целом диверсифицирована с долей топ-1 препарата менее 1,6% выручки.

Структура производства (по кол-ву упаковок) Озона и CAGR направлений

Источник: данные Компании

В будущем компания планирует выходить на высокомаржинальные и быстрорастущие рынки противоопухолевых препаратов и биосимиляров (биоаналогичный препарат). В ближайшие годы Озон ожидает расширения портфеля дженериков на 32%. В 2027 году компания планирует выйти на рынок высокотоксичных противоопухолевых препаратов (аналоги препаратов от Novartis и Bayer).

Стоит отметить, что Озон не обладает предприятием полного цикла, так как АФС (активные фармацевтические субстанции) импортируются из Индии и Китая. При этом компания обладает собственными производственными площадями и складскими помещениями. В настоящий момент Озон строит две производственные площадки с запуском в 2027 году. При этом Озон не имеет проблем с увеличением производства на существующих мощностях, по которым загрузка составляет 43% (2023 год).

С точки зрения каналов продаж, Озон фокусируется на работе с дистрибьютерами и аптечными сетями, доля государственного тендера не превышает 20%. Это позволяет экономить на маркетинговых расходах, однако мотивирующие выплаты в пользу дистрибьютеров и аптек составляют около 50%, что выше, чем у компаний-конкурентов. Мы не ожидаем сокращения вознаграждений из-за планов компании по усилению присутствия в аптечных сетях.

Обзор рынка

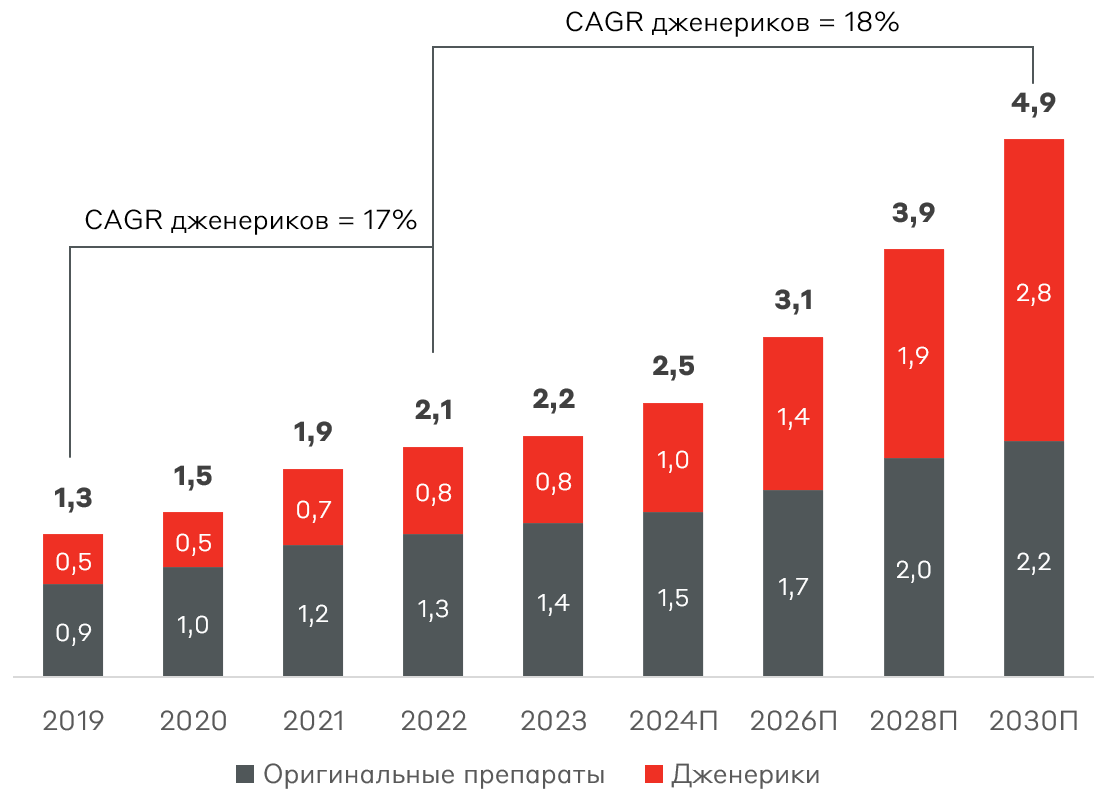

Объем российского фармацевтического рынка составляет около 2,2 трлн руб. В последние годы рост обеспечивался исключительно ценовым фактором. При этом темпы роста на рынке дженериков выше, чем на рынке оригинальных препаратов, что в последние годы связано со снижением активности иностранных игроков. Число их патентных заявок в 2023 году сократилось на 28%, а доля упала ниже 50%.

В среднесрочной перспективе ожидается ускорение роста российского рынка дженериков благодаря дальнейшему снижению патентной активности иностранных фармацевтических компаний и истечению сроков на оригинальные препараты.

Объем фармацевтического рынка, трлн руб.

Источник: «Альфа Ресерч и Маркетинг»

Истечение сроков патентной защиты позволяет российским производителям выходить на рынок с биосимилярами (биоаналоги), что открывает возможность для выхода на растущий рынок производителей дженериков, таких как Озон Фармацевтика.

С точки зрения конкурентного анализа, Озон занимает 9-е место в денежном выражении и 2-е место в натуральном выражении. Такая разница объясняется фокусом Озона на дешевых препаратах-дженериках.

Крупнейшие фармацевтические производители

Источник: DSM Group, данные Компании

Финансовые результаты

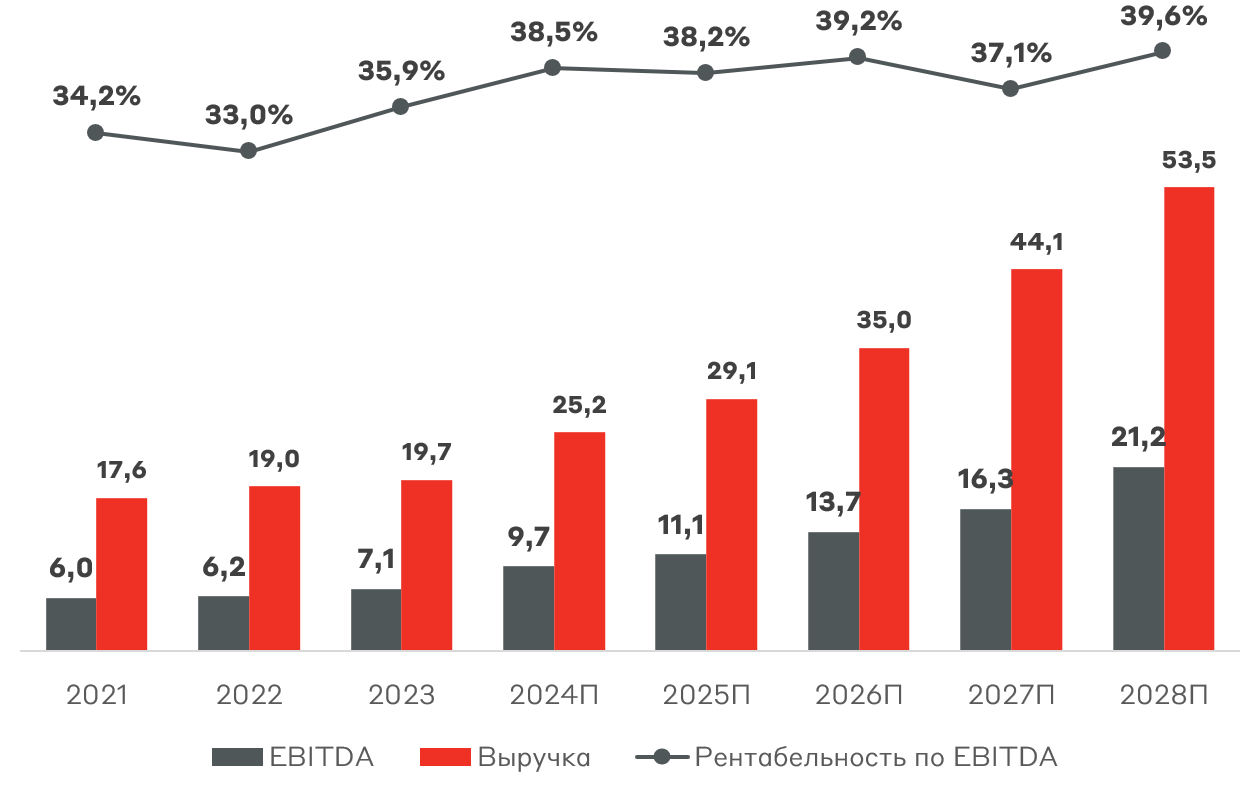

В последние годы Озон Фармацевтика демонстрировала скромные темпы роста выручки на уровне инфляции. Начиная с 2024 года, компания сумела нарастить объемы реализации и среднюю цену, что должно способствовать росту выручки на 28-32%. Озон планирует рост выручки на 21-26% в год в течение 2024-2032 гг., что возможно при успешном наращивании производства дженериков на недозагруженных мощностях.

Выручка и EBITDA Озона, млрд руб.

Источник: данные Компании, Alfa CIB

Также менеджмент Озона планирует существенно нарастить рентабельность по EBITDA благодаря запуску продаж высокомаржинальных препаратов на новых площадках в 2027 году. Амбиция компании по целевой маржинальности новых препаратов (55% в 2032 г.) предполагает превышение как над оригинальными препаратами, так и дженериками из развивающихся стран.

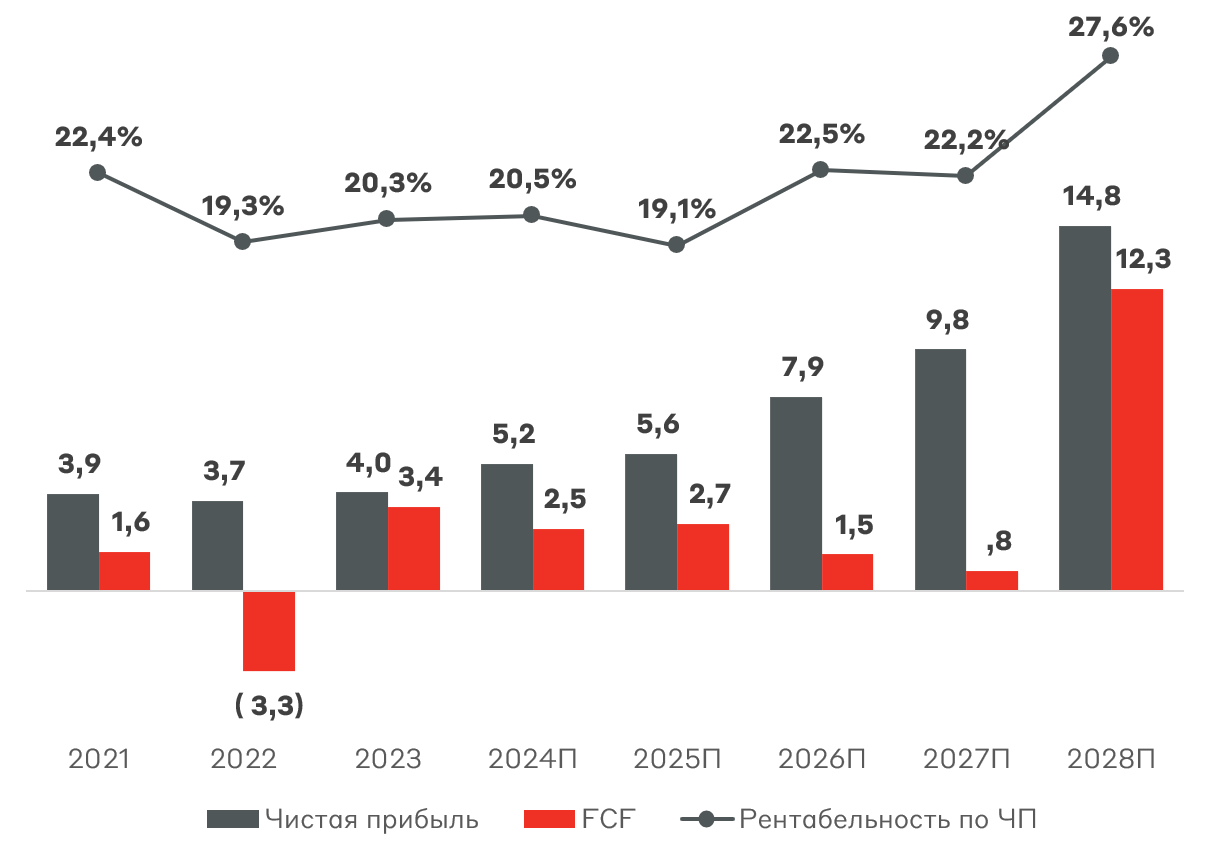

Рост рентабельности по EBITDA транслируется в прогнозное улучшение чистой прибыли. Оптимизация оборотного капитала также может позволить наращивать свободный денежный поток (FCF).

Чистая прибыль и FCF, млрд руб.

Источник: данные Компании, Alfa CIB

Дивидендная политика Озона предполагает ежеквартальную выплату 25-35% от чистой прибыли при текущей долговой нагрузки (от 0x до 2x по показателю чистый долг/EBITDA). Однако, по нашим оценкам, дивидендная доходность будет находиться в диапазоне 2-3%.

Стратегия развития

Стратегия развития Озона на ближайшие годы подразумевает расширение номенклатуры лекарственных препаратов, развитие взаимодействия с аптечными сетями и запуск двух новых производственных площадок.

Источник: данные Компании

Ключевые риски

- Риск высокой конкуренции в секторе, в том числе со стороны иностранных производителей (дружественных).

- Риски, связанные с разработкой новых препаратов. Разработка новых лекарственных средств — сложный и дорогостоящий процесс, который может занять много времени. Если препарат не пройдёт клинические испытания или не будет одобрен регулирующими органами, это может привести к значительным потерям для компании.

- Регуляторный риск: компания работает в сфере фармацевтики, которая строго регулируется государством. Любые изменения в законодательстве или регуляторной политике могут повлиять на бизнес-процессы компании.

- Дальнейший рост процентной ставки приведет к удорожанию обслуживания долга и снижению чистой прибыли.

Оценка бизнеса

Озон Фармацевтика планирует привлечь 3-3,5 млрд руб. (10% free-float), которые будут направлены в капитал компании (сделка cash-in). Озон рассчитывает направить привлеченные по итогам IPO средства на снижение долговой нагрузки и реализацию стратегии развития.

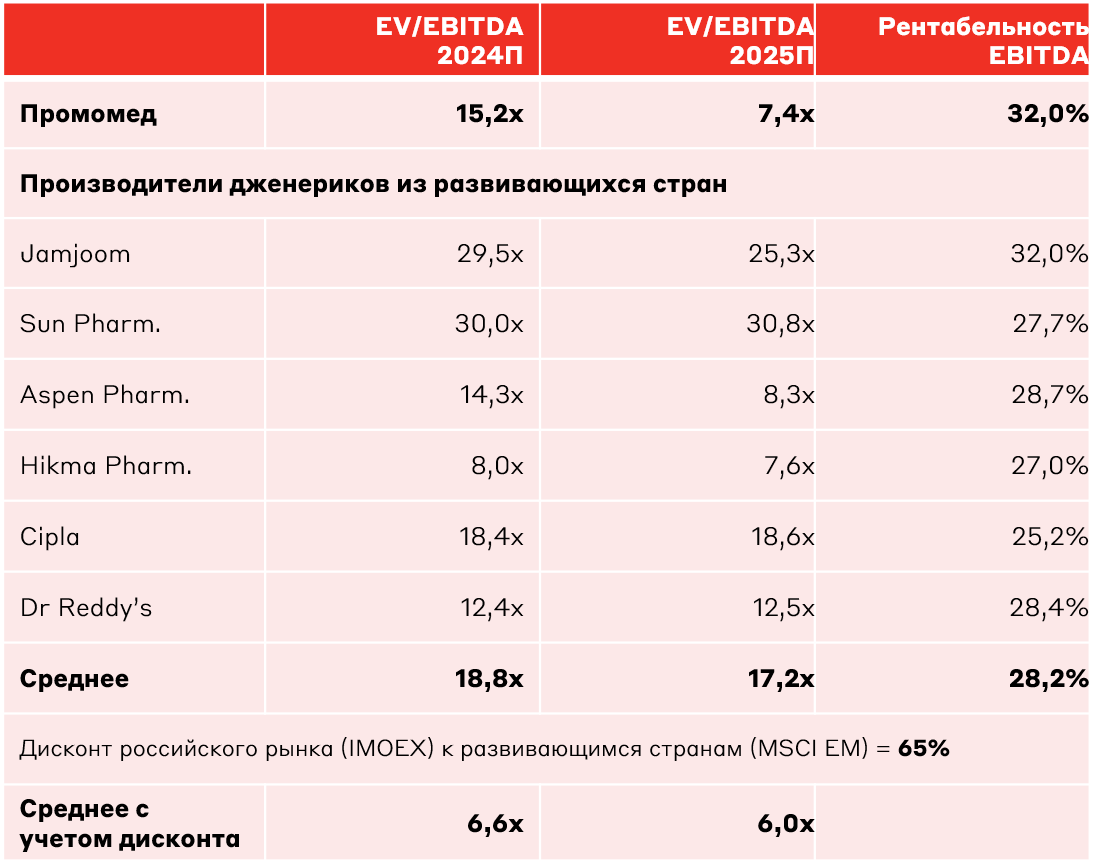

Индикативный ценовой диапазон IPO установлен на уровне от 30 руб. до 35 руб. за одну акцию, что соответствует рыночной капитализации от 30 млрд руб. до 35 млрд руб. Данный диапазон отражает оценку 3,9-4,4x EV/EBITDA 24П и 5,8-6,8x P/E 24П. Мы отмечаем сложную конъюнктуру рынка для проведения сделки, что может оказать давление на общий спрос.

На Мосбирже отсутствуют прямые аналоги Озона, поэтому мы ориентируемся на мультипликаторы иностранных компаний-аналогов, а также на Промомед. Однако Промомед является компанией, которая производит оригинальные препараты-блокбастеры, а также обладает более высокими прогнозными темпами роста, что подразумевает премию в рыночных мультипликаторах.

Сравнительная оценка Озона

Источник: Bloomberg, А-Клуб

Не является индивидуальной инвестиционной рекомендацией. Упоминаемые в статье финансовые инструменты могут не подходить соответствующему Клиенту.